利润及利润分配的账务处理

2016-4-19 0:0:0 wondial利润及利润分配的账务处理

利润及利润分配的账务处理企业一般应按月计算利润,按月计算利润有困难的企业,可以按季或者按年计算利润。与此同时,企业还应计算每一会计期间的所得税费用,并按照国家的有关规定,计算交纳所得税。对于实现的利润分配情况,企业应当分别核算,利润及利润分配各项目应当设置明细账,进行明细核算。企业提取的法定盈余公积、法定公益金(或提取的储备基金、企业发展基金)、分配的优先股股利、提取的任意盈余公积、分配的股股利、转作资本(或股本)的普通股股利,以及年初未分配利润(或未弥补亏损)、期末末分配利润(或未弥补亏损)等,均应当在利润分配表中分别列项予以反映。

以下对所得税的核算、本年利润的核算与结转以及利润分配的账务处理,分别进行阐述。

一、所得税的核算

(一)永久性差异和时间性差异

随着我国会计制度改革和税前制改革的逐步深入,企业财务会计和所得税会计逐步分离,企业按照会计制度和会计准则核算的会计利润与按照税法计算的企业应纳税所得额之间的差异也逐步扩大。这些差异按其产生原因及其性质又可以分为永久性差异和时间性差异两类:

1.永久性差异

永久性差异是指某一会计期间,由于会计制度和税法在计算收益、费用或损失时的口径不同,所产生的税前会计利润与应纳税所得额之间的差异。这种差异在本期发生,不会在以后各期转回。永久性差异有以下几种类型:

(1)按会计制度规定核算时作为收益计入会计报表,在计算应税所得时不确认为收益。

(2)按会计制度规定核算时不作为收益计入会计报表,在计算应税所得时作为收益,需要交纳所得税。

(3)按会计制度规定核算时确认为费用或损失计入会计报表,在计算应税所得时则不允许扣减。

(4)按会计制度规定核算时不确认为费用或损失,在计算应税所得时则允许扣减。

2.时间性差异

时间性差异是指税法与会计制度在确认收益、费用或损失时的时间不同而产生的税前会计利润与应纳税所得额的差异。时间性差异发生于某一会计期间,但在以后一期或若干期内能够转回。时间性差异主要有以下几种类型:

(1)企业获得的某项收益,按照会计制度规定应当确认为当期收益,但按照税法规定需待以后期间确认为应税所得,从而形成应纳税时间性差异。这里的应纳税时间性差异是指未来应增加应纳税所得额的时间性差异。

(2)企业发生的某项费用或损失,按照会计制度规定应当确认为当期费用或损失,但按照税法规定待以后期间从应税所得中扣减,从而形成可抵减时间性差异。这里的可抵减时间性差异是指未来可以从应纳税所得额中扣除的时间性差异。

(3)企业获得的某项收益,按照会计制度规定应当于以后期间确认收益,但按照税法规定需计入当期应税所得,从而形成可抵减时间性差异。

(4)企业发生的某项费用或损失,按照会计制度规定应当于以后期间确认为费用或损失,但按照税法规定可以从当期应税所得中扣减,从而形成应纳税时间性差异。

(二)所得税的会计处理方法

企业的所得税核算主要有应付税款法和纳税影响会计法两种方法,企业应当根据自身的实际情况和会计信息使用者的信息需要,选择采用其中的一种所得税会计处理方法,该方法一经采用,不得随意变更。

1.应付税款法

应付税款法是指企业不确认时间性差异对所得税的影响金额,按照当期计算的应交所得税确认为当期所得税费用的方法。在这种方法下,当期所得税费用等于当期应交的所得税。企业应根据当期计算的应纳所得税额,借记“所得税”科目,贷记“应交税金——应交所得税”科目

2.纳税影响会计法

纳税影响会计法是指企业确认时间性差异对所得税的影响金额,按照当期应交所得税和时间性差异对所得税影响金额的合计,确认为当期所得税费用的方法。在这种方法下,时间性差异对所得税的影响金额,递延和分配到以后各期。因此,在采用纳税影响会计法时,企业首先应当合理划分时间性差异和永久性差异的界线。

根据企业会计制度的规定,采用纳税影响会计法的企业,可以选择采用递延法或者债务法进行核算。在采用递延法核算时,在税率变动或开征新税时,不需要对原已确认的时间性差异的所得税影响金额进行调整,但是,在转回时间性差异的所得税影响金额时,应当按照原所得税率计算转回;在采用债务法核算时,在税率变动或开征新税时,应当对原已确认的时间性差异的所得税影响金额进行调整,在转回时间性差异的所得税影响金额时,应当按照现行所得税率计算转回。

(1)递处法下所得税费用的核算

①本期应交所得税;

②本期发生或转回的时间性差异所产生的递延税款贷项或借项。

上述本期应交所得税,是指按照应纳税所得额和现行所得税率计算的本期应交所得税;本期发生或转回的时间性差异所产生的递延税款贷项或借项,是指本期发生的时间性差异用现行所得税率计算的未来应交的所得税和未来可抵减的所得税金额,以及本期转回原确认的递延税款借项或贷项。按照上述本期所得税费用的构成内容,可列示计算公式如下:

本期所得税费用=本期应交所得税+本期发生的时间性差异所产生的递延税款贷项金额-本期发生的时间性差异所产生的递税款借项金额+本期转回的前期确认的递延税款借项金额-本期转回的前期确认的递延税款贷项金额

本期发生的时间性差异所产生的递延税款贷项金额=本期发生的应纳税时间性差异×现行所得税率

本期转回的前期确认的递延税款借项金额=本期转回的可抵减本期应税所得的时间性差异 (即前期确认本期转回的可抵减时间性差异)×前期确认递延税款时的所得税率

企业在计算出本期应交所得税、本期所得税费用、本期发生的时间性差异所产生的递延税款贷项金额、本期发生的时间性差异所产生的递延税款借项金额、本期转回的前期确认的递延税款借项金额和本期转回的前期确认的递延税款贷项金额之后,即应进行相应的账务处理。企业应根据所计算的本期所得税费用,借记“所得税”科目,根据所计算的本期发生的时间性差异所产生的递延税款借项金额,借记“递延税款”科目,或者根据所计算的本期发生的时间性差异所产生的递延税款贷项金额,贷记“递延税款”科目,按照本期应交纳的所得税,贷记“应交税金——应交所得税”科目。如果企业本期转回前期确认的递延税款借项金额,则应借记“所得税”科目,贷记“递延税款”科目;如果企业本期转回前期确认的递延税款贷项金额,则应借记“递延税款”科目,贷记“所得税”科目。

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

- 用友U8材料采购科目借贷发生不平有余额是什么原因详解2021-10-9 9:57:49

- 用友ERP-U8成本管理模块培训2019-5-13 12:8:25

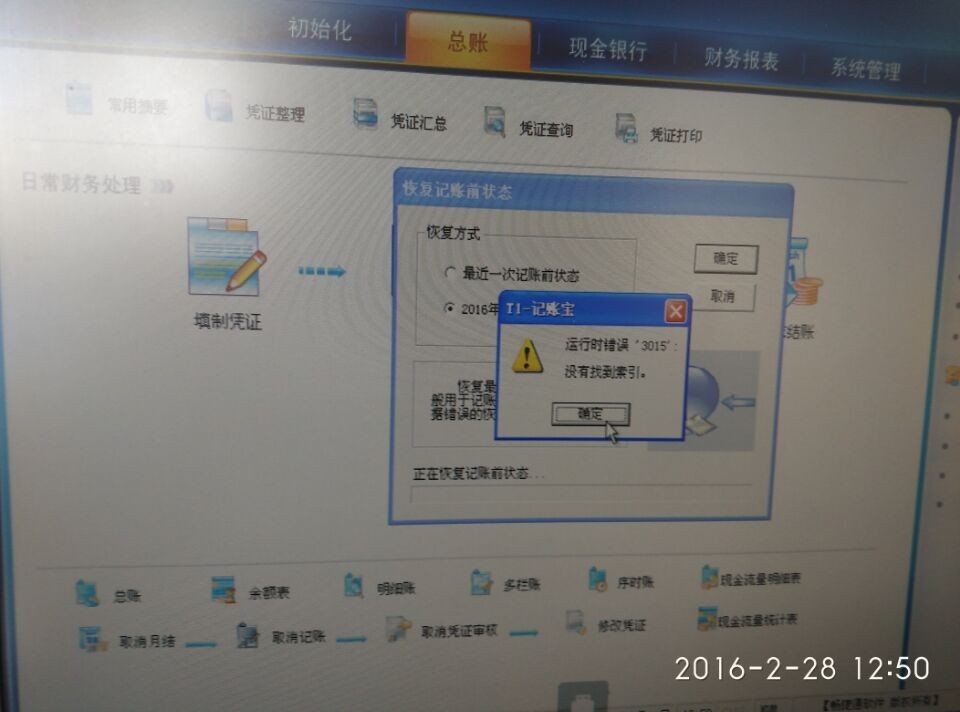

- invalid object name 'tempdb..temp-accvouch70554a1232019-4-23 8:0:0

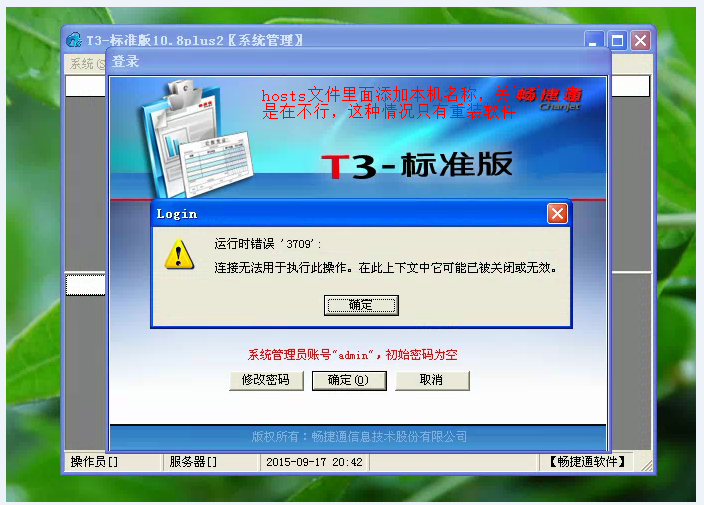

- 实时错误‘404’:automation错误2019-4-23 8:0:0

- 对于用友软件进行SQL跟踪器时,应注意什么问题?能写个步骤吗?2019-4-23 8:0:0

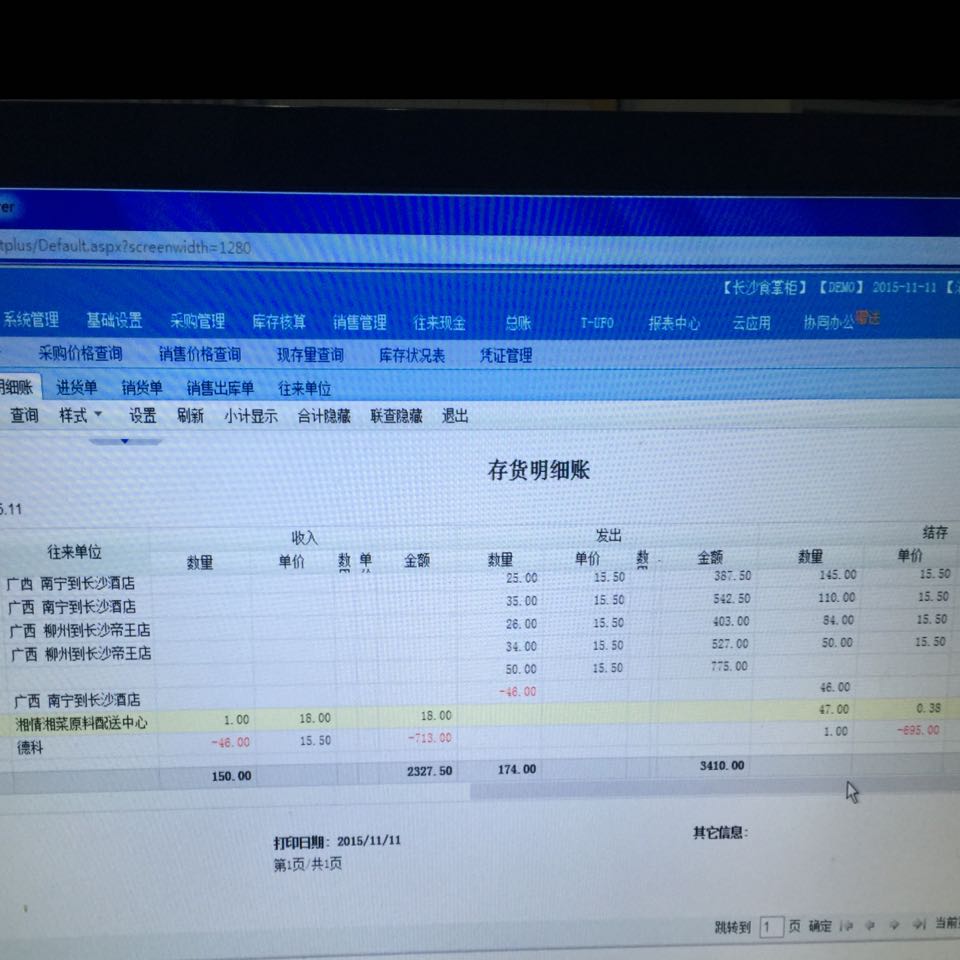

- 我们企业成本精细核算,需要针对每一件存货的每一次出入库进行记账, u8 能够支持吗2019-4-23 8:0:0

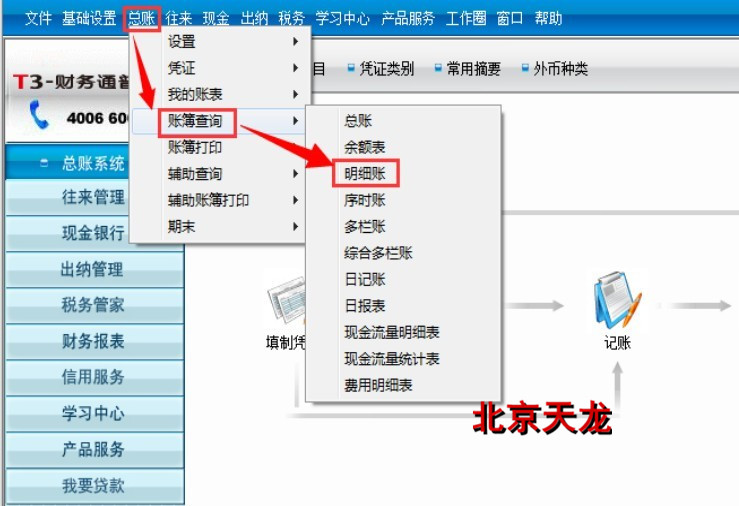

- 明细账打印预览死机2019-4-23 8:0:0

- 进UFO时总提示“MFC42.DLL中导致无效页错误就关闭退出2019-4-23 8:0:0

- 连接不上服务器故障分析2019-4-23 8:0:0

- 下标越界,用友软件年结后查询货位票未能统计表报错2019-4-23 8:0:0

最新信息

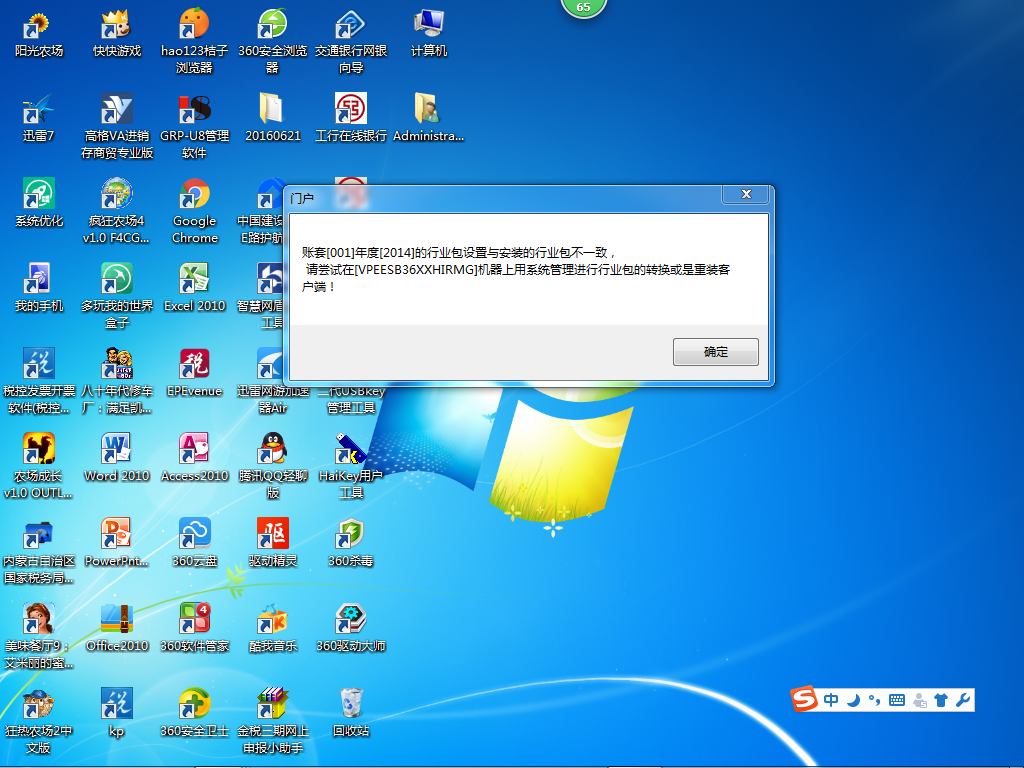

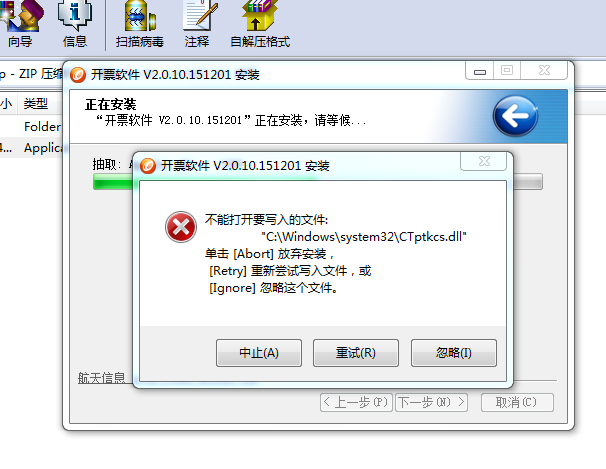

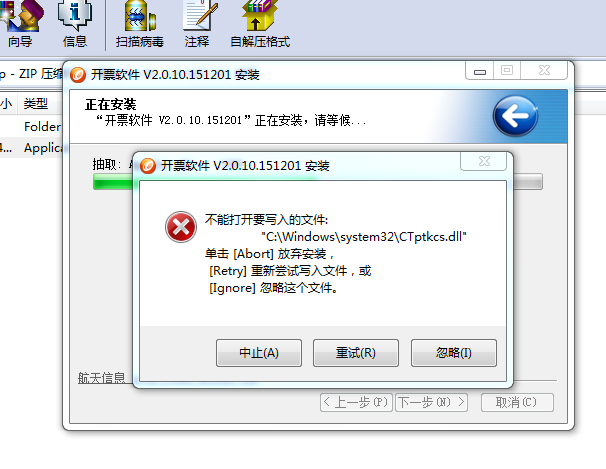

请问对方三证合一了,我们还没有,我在升级软件的时候遇到这个问题,如图,请问要怎么处理 _0请问对方三证合一了,我们还没有,我在升级软件的时候遇到这个问题,如图,请问要怎么处理

直接咨询航天信息能更快的解决这个问题。2950035956航天信息的技术QQ。我每次有什么问题直接在QQ上问的他。联系软件提供商处理。需要重新安装吧

用友u8软件应收核销明细账的应收金额是联查到对应发票的两倍应收核销明细账的应收金额是联查到对应发票的两倍

应收核销明细账的应收金额是联查到对应发票的两倍原因分析:由于网络环境或是异常任务或者是程序没有控制到位,导致的数据存储冗余。表现出来的现象并不一定是翻倍,有时的数据冗余会对同一条数据生成多条冗余记录导致多倍。问题解答:在数据库的应收应付明细账表AP_detail里找到对应单据的全部记录。就会发现冗余的数据记录,冗余数据记录的信息不全,会计科目字段和凭证号字段的值都是NULL,而正常的数据记录分别有科目编码和凭证号。只要把对应的冗余数据删除即可,找到对应单据号在下面语句的“***”号处填上执行。delete AP_detail from ap_detail where cvouchid='***' andccode=null