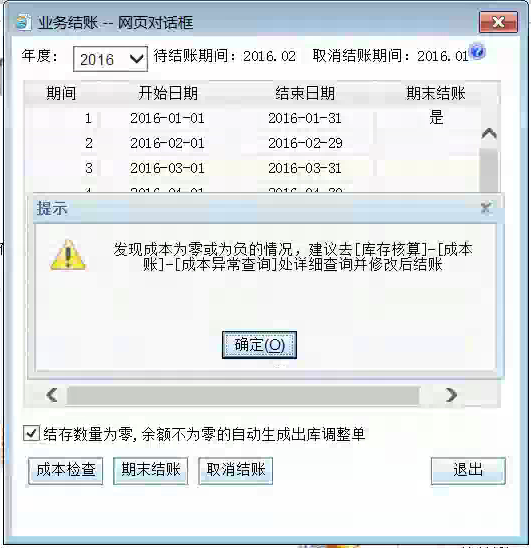

业务结账结存数量为零,余额不为零的自动生成出库调整单。结完帐之后没有自动生成,应该还需要在那设置自动把数量为0金额不为0自动调整

2017-10-10 0:0:0 wondial业务结账结存数量为零,余额不为零的自动生成出库调整单。结完帐之后没有自动生成,应该还需要在那设置自动把数量为0金额不为0自动调整

业务结账结存数量为零,余额不为零的自动生成出库调整单。结完帐之后没有自动生成,应该还需要在那设置自动把数量为0金额不为0自动调整

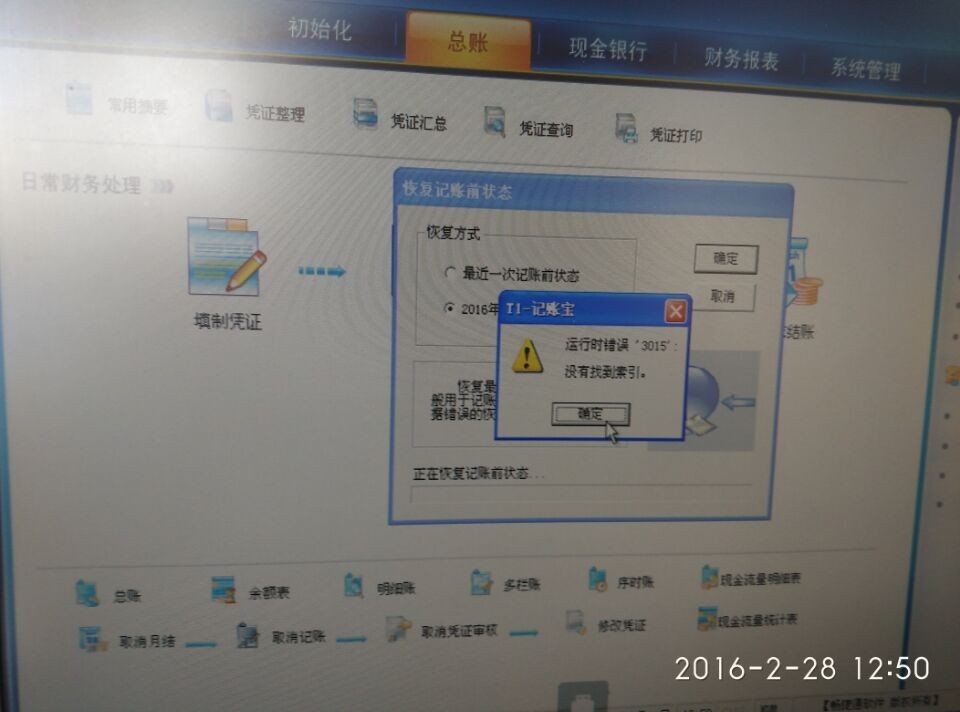

您先根据提示到成本异常查询中查看异常情况,然后找到对应的d记录进行修改。一般情况是在结账时勾上下方的勾就会自动生成。--成本到无所谓,我要想自动生成出库调整单。现在已经补打最新补丁,但是在收发存汇总还是有负数金额。存货计价方式全月平均吧@胡伟:那您现在就是结账的时候提示,还是结账后不能生成调整单。--结账不自动生成调整单@胡伟:您先到社区—产品更新下载补丁更新下,补丁有修复过。@胡伟:同时查看下登陆时间,调整单是根据登陆时间的结存来进行调整的。--我试试,已经补打最新补丁。进月结月份试试--如果我手工做出库调整单,能把负数改成0吗@胡伟:可以的,结存是负数的话就要做出库调整单负数,或者做入库调整单。

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

- 这很多存货没有成本的怎么处理呢?2021-5-17 11:38:42

- 有没有退桶业务流程的操作手册?2021-5-10 10:20:48

- 用友标准版T3支持win10吗?要是支持怎么安装?2021-4-7 8:12:29

- 重装系统后重装软件,重注册成功,最新的补丁,可是进入软件还是演示版2020-5-7 13:11:40

- 用友U8+财务及供应链操作手册2020-4-8 8:15:56

- U8应收款管理-应收(应付)对账详解2019-10-11 9:13:56

- 用友通和系统管理点了都没反应是咋回事?2019-5-10 7:0:0

- 原来安装的是10.8.2普及版,现在安装1.9标准版,提示这个怎么处理2019-5-10 7:0:0

- 要如何完全卸载T3财务普及版?2019-4-30 8:0:0

- 用友您好:我换了一台电脑,重装了系统管理和T3后数据恢复后,打开T3还是看不到账套,请问详细的解决方法?谢谢2019-4-29 8:0:0

最新信息

土地增值税纳税筹划 土地增值税纳税筹划

土地增值税是从1994年1月1日起开始实施征收的。自该税种实施以来,国家也制定了相应的税收优惠政策。从事房地产开发的纳税人如果能充分利用这些优惠政策进行合理筹划,将可以达到降低税收成本、进一步提高投资效益的目的。

在房地产开发初期,可以考虑利用以下优惠政策:利用土地增值税开征前免税的政策。《财政部关于对1994年1月1日前签订开发及转让合同的房地产征免土地增值税的通知》(财法字[1995]007号)规定,1994年1月1日以前已签订的房地产转让合同,不论其房地产在何时转让,均免征土地增值税;1994年1月1日以前已签订房地产开发合同或已立项,并已按规定投入资金进行开发,其在1994年1月1日以后5年内首次转让房地产的,免征土地增值税,签订合同日期以有偿受让土地合同签订之日为准。对于个别由政府审批同意进行成片开发,周期较长的房地产项目,其房地产在上述规定5年免税期以后首次转让的,经所在地财政、税务部门审核,并报财政部、国家税务总局核准,可以适当延长免税期限。

同一集团内部股权无偿划转要注意防控税务风险 同一集团内部股权无偿划转要注意防控税务风险 据媒体报道,不久前,某中央企业将下属A公司持有的B公司股权,无偿划转给下属另一公司C。A、C两家公司都是该央企全资直接持股企业,B公司是A公司全资直接持股企业。A公司持有B公司股权的成本是20亿元,划转时的公允价值是80亿元。在划转过程中,无论是该央企,还是A公司、C公司,都没有意识到划转带来的风险。实际上,上述资产划转案例,隐藏着很大的风险。 资产划转税务风险容易被忽视 在上述案例中,尽管是同一集团内部的无偿划转,但是根据法及其实施条例的有关规定,无论是“白送的”——股权赠送方A公司,还是“白得的”——股权接受方C公司,都因这一无偿赠送行为,产生企业所得税义务。 企业所得实施条例第二十五条规定,企业发生非货币性资产交换,以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利或者利润分配等用途的,应当视同销售货物、转让财产或者提供劳务,但国务院、税务主管部门另有规定的除外。A公司将持有的B公司股权,无偿赠送给C公司,不管是什么原因,实际发生了无偿赠送行为,应视同转让股权,计算股权转让所得。 根据B公司的股权成本和公允价值,此次股权转让所得为60亿元,如果不考虑A公司其他情况,A公司因无偿赠送B公司股权,应缴纳的企业所得税高达15亿元(60×25%)。 根据企业所得税法第六条规定,收入类型中包括“接受捐赠收入”。企业所得税法实施条例第二十一条规定,接受捐赠收入,指企业接受的来自其他企业、组织或者个人无偿给予的货币性资产、非货币性资产。C公司接受的A公司无偿赠送的B公司股权,应按照接受捐赠收入处理,如果不考虑其他情况,C公司应就此笔收入,缴纳企业所得税20亿元(80×25%)。 上述资产划转行为仅涉及股权,如果直接划转货物或不动产、无形资产等,还可能产生和纳税义务。如果被划转的货物,是处于海关监管期内的享受过进口的货物,还可能有补缴进口税收的风险。 资产划转的税务风险,指在资产无偿划转之前,纳税人不知道会产生纳税义务,或根本就没有考虑可能产生纳税义务,没有采取相应措施,导致资产划转后,漏缴税款,后经税务机关稽查,致使经济利益遭受重大损失。 资产划转一般发生在国有企业。集团公司将下属某企业的资产,如股权或其他有形资产、无形资产无偿划转到下属另一企业。由于都隶属于一家企业集团,因此,多采用无偿划转的方式。资产划出方,因是按照上级指示将资产划出,而且没有收取现金或其他对价,且与划入方直接或间接隶属于一家公司,就认为没有税收问题,或根本就没有考虑税收问题。资产划入方,也认为是根据上级的安排,接受资产,不应有税收问题。因此,资产划转的税务风险容易被忽视,而一旦发生,涉税金额一般较大,难以承受,所以,事先防范非常重要。 防控资产划转税务风险三要点 防控资产划转的税务风险,应注意以下三点: 第一,应有一种基本的认识,在中国现行税法体系下,资产,无论是货物等有形资产,还是股权等无形资产,只要一换手,无论是自一家公司换手到另一家公司,甚至是自总公司到分公司,或者自一家分公司到另一家分公司,都可能产生企业所得税或者增值税、营业税等的纳税义务。不是“白送”,不收取对价就没有纳税义务,因为税法有视同销售的规定;也不是“白得”就没有纳税义务,因为税法有接受捐赠收入的规定。资产划转过程中,“白送的”和“白得的”都有企业所得税纳税义务,“白送的”还可能有增值税或营业税纳税义务,“白得的”还可能有契税纳税义务。 第二,税务风险的规避只能在事情做之前想办避。如果事情已经发生,已经形成事实,则只能以事实为依据,以税法为准绳,该缴税就缴税了。 第三,利用现有税收政策,通过某种安排,可以化解潜在的税务风险,或者递延目前的税务风险。需要注意的是,应避免在规避风险的同时,形成新的税务风险。 比如上述案例中,如果A公司与C公司签署一项股权收购协议,C公司以自己或持有的下属企业股权作为支付对价,就符合特殊重组暂不征收所得税的条件。或者通过C公司吸收合并B公司的方式,利用同一控制下,不支付对价的企业合并享受特殊重组的规定,也可以递延潜在的纳税义务。 如果涉及货物、不动产或无形资产,也有相应的不征增值税或营业税的规定,也为纳税人避免资产划转的增值税和营业税义务提供了一定筹划空间。