企业捐出、受赠固定资产的会计处理与纳税调整

2016-5-2 0:0:0 wondial企业捐出、受赠固定资产的会计处理与纳税调整

企业捐出、受赠固定资产的会计处理与纳税调整《企业会计制度》和相关会计准则有关问题解答(三)(财会[2003]29号)以及国家税务总局关于执行《企业会计制度》需要明确的有关所得税问题的通知 (国税发[2003]45号)等新规定出台,对《企业会计制度》及相关会计准则和需要调整的若干所得税政策,作出了一些调整。本文试就新规定结合具体事例谈谈企业捐出、受赠固定资产的会计处理和纳税调整。

企业捐出固定资产的会计处理和纳税调整

一、《企业会计制度》及相关会计准则的规定

(一)企业捐出固定资产及应交纳的相关税费,不作销售而作为营业外支出处理。

(二)捐出的固定资产,首先通过“固定资产清理”科目,对捐出固定资产的帐面价值、发生的清理费用及应交纳的相关税费等进行核算。再将“固定资产清理”科目的余额转入“营业外支出”科目。

(三)企业对捐出的固定资产,资产已计提了减值准备的,在捐出资产时应同时结转已计提的资产减位准备。

二、税法及有关规定

(一)捐出固定资产,应分解为按公允价值视同对外销售,然后再将销售所得价款对外捐赠两项业务进行所得税处理,即企业对外捐赠资产应视同销售,计算缴纳流转税和企业所得税。

(二)根据“问题解答(三)”的规定,企业“因捐赠事项产生的纳税调整金额”的计算公式为:

{按税法规定认定的捐出资产的公允价值一[按税法规定确定的捐出资产的成本(原价)一按税法规定已计提的累计折旧(或累计摊销额)]一捐赠过程中发生的清理费用及缴纳的可从应纳税所得额中扣除的除所得税以外的相关税费} 因捐赠事项按会计规定计入当期营业外支出的金额一税法规定允许税前扣除的公益性捐赠金额

(三)捐赠行为发生的支出,税法规定按其捐赠方式和对象,分别以下情况处理:

1、纳税人直接向受赠人捐赠,不允许税前扣除。

2、纳税人通过非营利性的社会团体、国家机关向农村义务教育的捐赠,向老年活动场所和红十字事业的捐赠,对公益性青少年活动场所的捐赠,向慈善机构、基金合等非营利机构的公益性捐赠,准予在缴纳企业所得税和个人所得税前全额扣除。

3、纳税人用于公益、救济性捐赠,即通过非营利性的社会团体、国家机关向教育、民政等公益性事业和遭受自然灾害地区、贫困地区的捐赠,在年度应纳税所得额的3%以内部分准予税前扣除。

三、举例

A公司2003年8月将闲置的固定资产直接捐赠给B公司。该项固定资产是A公司于1999年12月取得的,价款120万元。采用直接法计提折旧,预计使用10年,预计残值为0.捐赠过程中对资产进行拆却发生清理费用0.8万元(从银行存款中支付)。假定捐赠时该固定资产按税法规定确定的公允价值为78万元,捐赠过程中未发生与捐赠行为相关的除所得税以外的相关税费。2003年A公司按会计制度及相关准则计算的利润总额为1122万元。所得税适用税率 33%。

(一)会计处理

计算A公司捐出固定资产在捐赠日的累计折旧:120/10×3 120/10/12x 8=44(万元)

按《企业会计制度》的规定,A公司应作会计处理(分录以元计):

惜:固定资户清理 760000

累计折旧 440000

贷:固定资产 3200000

借:固定资产清理 8000

贷:银行存款 8000

借:营业外支出 768000

贷:固定资产清理 768000

(二)纳税调整

1、该项捐赠事项因系纳税人直接向受赠人捐赠,按税法规定不符合公益性捐赠条件,其所发生的捐赠支出不得在税前扣除。

2、根据上述“二、税法及有关规定(二)的计算公式”计算A公司因捐赠事项产生的纳税调整金额为:

{78一[120一(120/10*3)一120/10/12*8]?D0.8}十76.8?D0=78(万元)

或按会计核算资料简化计算为:

78一(120?D44十0.8)十76.8一0=78(万元)

5、2005年度A公司应税所得为:1122十78=1200(万元)

4、2006年度A公司应纳税所得税额为:1200x 33%=396(万元)

5、A公司所得税、费用及应缴所得税的会计处理

借:所得税 3960000

贷:应交税金一应交所得税 3960000

企业受赠固定资产的会计处理和纳税调整

一、《企业会计制度》及相关会计准则的规定

(一)企业接受捐赠取得的资产,其计价原则是:捐赠方提供了有关凭据,如发票、报关单和协议等、按凭据标明的金额加上应支付的相关税费,作为实际成本 (入帐价值);捐赠方没有提供有关凭据的,则按同类或类似资产存在活跃市场同类或类似资本的市场价格估计的金额。加上应支付的相关税费作为实际成本;如同类或类似资产不存在活跃市场的,按该捐赠资产的预计未来现金流量以适当的折现率贴现计算的现值作为实际成本。

(二)企业接受捐赠的固定资产,不确认收入,不计入接受捐赠当期的利润总额,而是按确定的入帐价位、在扣除应交纳的所得税后确认为“资本公积”。

(三)《企业会计制助和相关会计准则问题解答(三)的规定中,将原仅适用于外商投资企业的“待转资产价值”科目扩展为适用于所有的企业。也就是说,内资企业也要设置“待转资产价值”帐户,下设“接受捐赠货币资产价值”和“接受捐赠非货币性资产价值”两个明细帐户,核算捐赠资产价值和由于接受捐赠资产而产生的应纳所得税额。入帐价值在扣除应纳所得税额后转入“资本公积”。

二、税法的有关规定

(一)企业接受捐赠的固定资产,需按接受捐赠时的入帐价值确认捐赠收入。并入当期应税所得,依法缴纳企业所得税。

(二)企业取得的捐赠收入金额较大,并入千个纳税年度缴税财务上确有困难的,根据《国家税务总局关于执行<企业会计制度>需要明确的有关所得税问题的通知》(国税发[2003]45号)的规定,报经主管税务机关审核确认,可以在不越超5年的期间内均匀计入各年度的应纳税所得。

三、举例

某公司2002年2月取得其他企业捐赠的全新大型机器设备?D台,价款600万元(凭证注明)。公司另外支付设备安装和调试费用10万元。公司适用所得税税率33%。根据公司财务状况,报经税务机关批准。取得的捐赠资产应交纳的所得税可以在3年的期间内平均计入其各年度应纳税所得额200万元 (600/3)。假定,公司2002年度会计利润总额100万元;2003年度会计利润总额150万元。所得税税率33%。

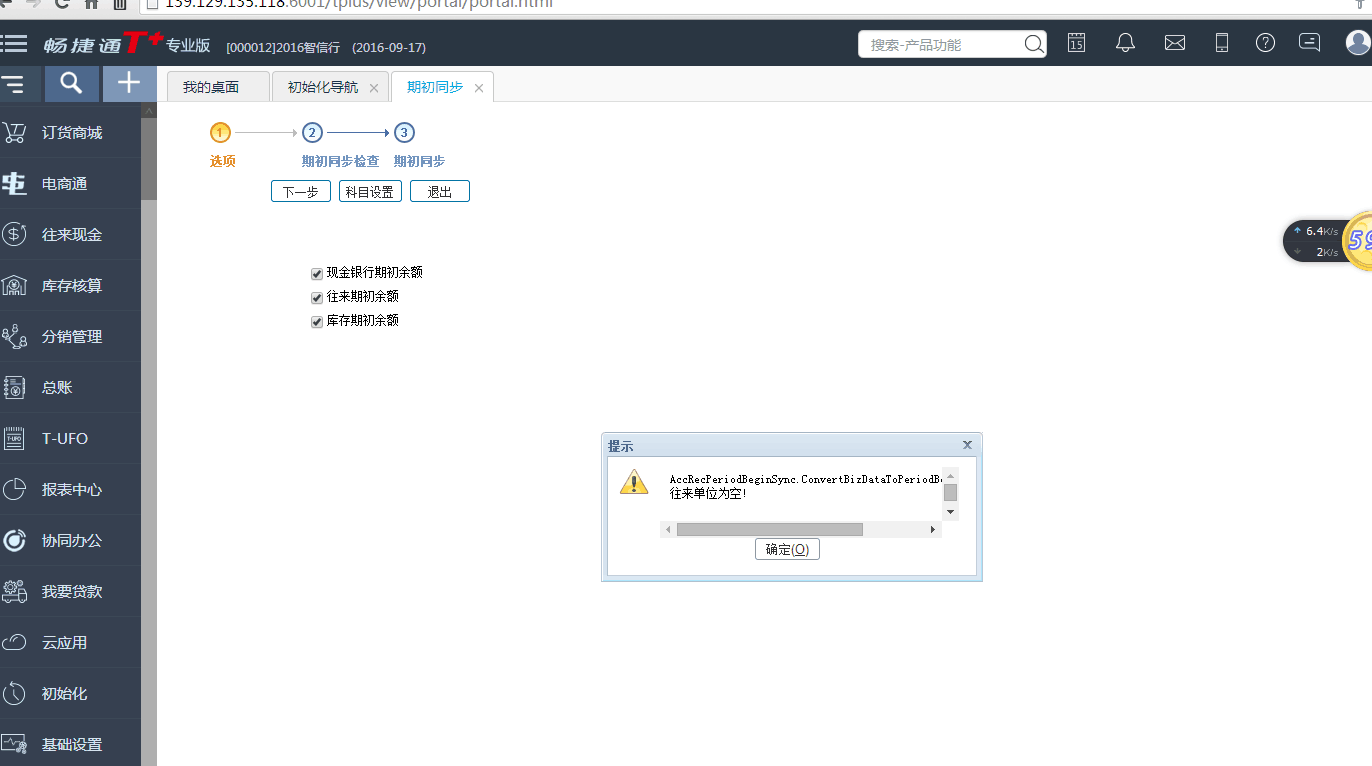

如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

- “营改增”后支付境外商标使用费应代扣增值税2021-4-29 16:40:42

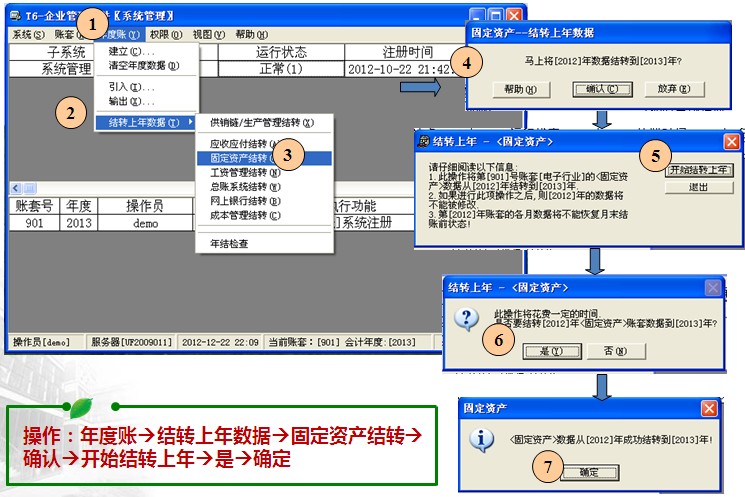

- 用友t6怎么反结账2020-4-26 23:26:22

- 在打印明细帐时(非套打)科目名称打不下时,_02019-4-23 8:0:0

- 在打印明细帐时(非套打)科目名称打不下时,2019-4-23 8:0:0

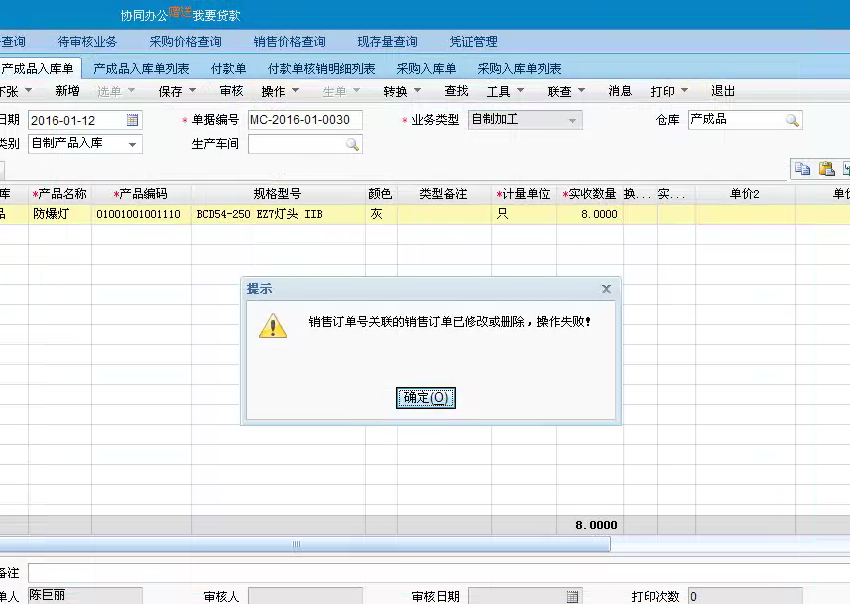

- 在采购入库单参照订单生成时候出错2019-4-23 8:0:0

- 域用户需要的权限2019-4-23 8:0:0

- 域网络环境下增加仓库、存货等档案提示错误2019-4-23 8:0:0

- 月末结账应付账款对账不平2019-4-23 8:0:0

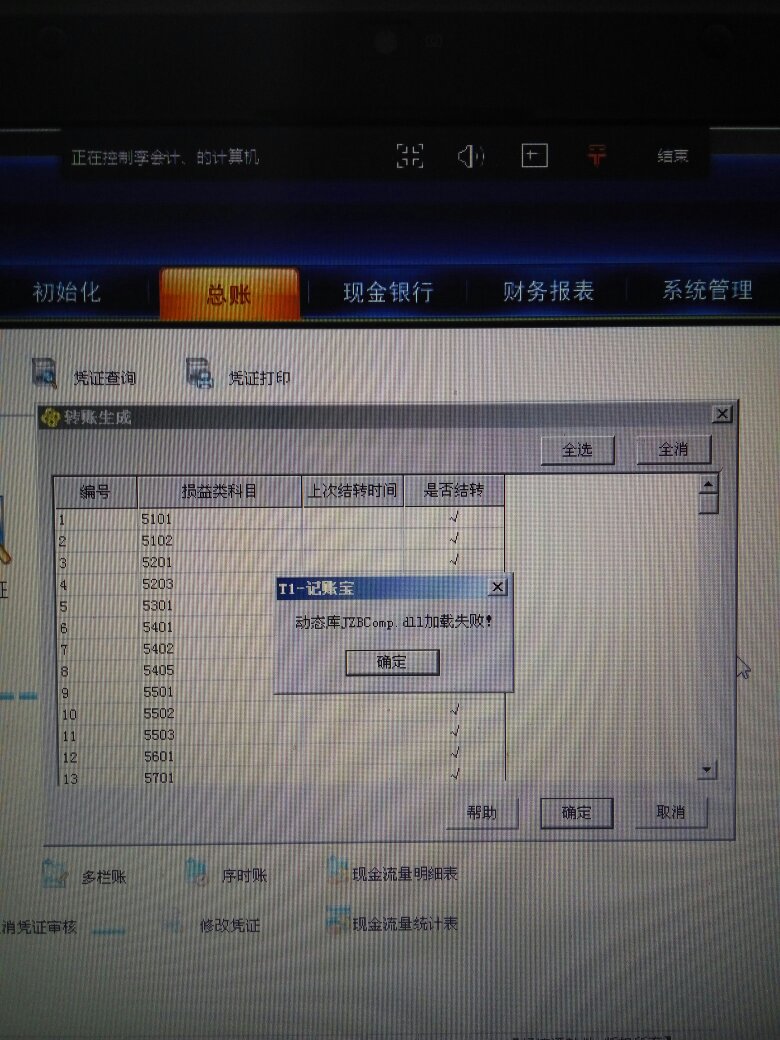

- 月末结账时提示总账与明细账对账不平2019-4-23 8:0:0

- 有一个仓库出现部分存货负单价2019-4-23 8:0:0

最新信息

- 用友t3怎样取消审核

- 用友t6如何取消审核凭证

- 请问下,我建账选择的是小企业会计准则(2013年)行业性质,但是为什么在会计科目那里显示的都是小企业会计制度的会计科目?

- 前台收银程序T+pos启动后,提示数据库错误,编号11,绑定数据库错误。如何处理啊?

- 老师请问:怎么样才能把不能够按照默认供货商为单位来查询诸如销量、库存等等各类参数的问题反馈给开发团队??我们超市这单是和各个供货商对接库存和销售量都快疯了。这样一个带前端销售的软件怎么会这个基本的功能都没有……还需要做什么自定义项那么麻烦

- 请问t3标准版为什么从系统卸载不掉,请问怎么才能卸载掉?

- 请问这是怎么一回事,老是说登录不上服务器,防火墙都已经关闭了,提示下面这种

- 为什么卸载的时候提示这个??

- T3卸载不了提示这个是什么意思?

- 我用的是用友T3普及版 ,现在我点击注册登录时输入密码之后没有账套出来,我确定密码和用户名都是对的!还有点击系统管理的时候电脑没有反应,打不开系统管理!这个是什么原因呢?

房改房首次交易是否交税? 房改房首次交易是否交税?

问:一套房改房,是10多年前买的,房产证才办了一年多,现在交易需不需要交营业税?

答:房改房作为特殊房产,不以办证的时间来界定5年期限,而以当时房主与单位签定购房协议的时间为准。如果办房产证的时间不足5年,但现在又想转手交易的,房主可凭当初与单位签定的购房协议和购房收据,到所在区房产局的房改科开具相关证明,交易时可减免5.8%的营业税。