“十佳纳税评估案例”(2)–找出4S店经营中的利润蓄水池

2019-4-20 8:0:0 wondial“十佳纳税评估案例”(2)–找出4S店经营中的利润蓄水池

“十佳纳税评估案例”(2)–找出4S店经营中的利润蓄水池《找出4S店经营中的利润蓄水池》

纳税人基本情况

辽宁某汽车销售服务有限公司,增值税一般纳税人,为M品牌汽车4S店,即专营整车销售(Sale)、零配件供应(Sparepart)、售后服务(Service)、信息反馈(Survey)。

案头分析及评估方法

(一)评估企业税负分析法

1.评估企业实际税负与预警税负对比分析该公司2005年实现销售收入39517万元,其中整车销售收入36141万元,汽车维修收入3376万元,实现增值税90万元,税负0.22%,明显低于全国汽车销售平均税负预警下限值(0.47%)。

2.评估企业修正税负与参考税负对比分析

汽车销售服务企业增值税税负受企业库存增减和整车购进是否均衡影响较大,应对实际税负进行修正,消除库存增减和整车购进均衡性对税负的影响。

汽车销售服务企业(一般纳税人)增值税参考税负应为1%~1.5%。参考税负模型计算方法:

参考税负=4%×17%×90%+35%×17%×10%=1.2%(计算说明:假设整车销售毛利率4%,维修及配件销售毛利率35%,整车销售收入占全部销售收入的90%应根据实际情况修正参数)。

修正后的增值税税负=[评估期应纳增值税税额-评估期期末增值税留抵税额+评估期期初增值税留抵税额+同期整车库存金额增量×(1+整车销售平均毛利率)×17%]/[同期销售额+同期整车库存金额增量×(1+整车销售平均毛利率)]×100%;经测算该企业2005年修正税负为0.16%,远低于参考税负1.2%。

(二)评估企业销售收入结构构成分析经调查了解到,成熟期(开业3年以上)的汽车销售服务企业主要的利润来源于维修收入,企业维修销售收入占销售收入总额的比例也相对稳定,一般为10%以上,高档车的这一比例更高,并随着经营期的延长而逐渐提高。

企业维修销售收入占销售收入总额的比例=评估期维修销售收入/销售收入总额×100%

该企业的维修销售收入占销售收入总额的比例=3376万元/39517万元×100%=8.54%。

该企业经营的品牌是高档汽车,另一参考企业的同一比例是10%,可以进一步怀疑该企业纳税异常,有隐瞒维修收入的可能。

(三)评估企业毛利率分析汽车销售服务企业的收入一般由整车销售收入和维修收入(企业大多将精品销售列在维修收入中)。将整车与维修(含配件与精品销售)销售收入、销售成本分离,分别计算相关指标进行分析是对汽车销售服务企业纳税评估的关键。

1.整车销售毛利率分析整车销售的毛利一般由两部分构成:专用发票注明的折扣;完成厂商销售计划的奖励与返利,数额由合同约定,有明点与暗点两种形式,明点由专用发票注明,暗点一般的冲抵购车款,隐蔽性较大。

评估期整车销售毛利率=评估期整车销售毛利/评估期整车销售额;

评估期整车销售毛利=评估期整车销售额-(评估期期初整车库存余额+评估期期间整车购进金额-评估期期末整车库存余额);

整车毛利率受市场供求关系影响较大,除极个别车型高于厂商零售指导价加价销售外,一般均为降价销售,毛利率没有一个绝对标准值,但综合毛利率一般不会低于2%。

按上述方法计算该公司2005年汽车整车销售毛利率是3.3%,与同品牌的其他企业利润率基本相当。

2.维修销售毛利率分析经调查,维修服务获利是汽车获利的主要部分。

维修及配件销售的毛利一般由两部分构成:配件加价,一般为15%~20%左右;人工费(工时),一般为15%~25%左右。维修及配件销售毛利率为35%左右。如果维修销售毛利率低于35%,可以推论有隐瞒维修销售收入的可能。

评估期维修销售毛利率=评估期维修销售毛利/评估期维修销售额;

评估期维修销售毛利=评估期维修销售额-评估期维修配件实耗成本;

评估期维修配件实耗成本=评估期期初配件库存余额+评估期期间配件购进金额-评估期期末配件库存余额;

根据企业填报的数据,该公司2005年维修及精品销售实现收入3376万元。2004年底维修备件账面库存为658万元,2005年账面维修购进2649万元,年底账面库存为593万元。

当年汽车维修及精品实耗成本=上年底维修备件库存+当年维修购进-当年底库存=658+2649-593=2714万元。

维修利润率=(维修及精品销售实现收入-维修及精品实耗成本)/维修及精品销售实现收入=(3376-2714)/3376=19.6%。

从经营相同品牌的汽车4S店的情况看,维修利润率为35%~40%。可见企业维修利润率明显偏低。

3.配件及精品加价率分析在工时既定的条件下,配件及精品的加价=维修及精品收入-配件及精品材料实耗-维修工时费用;

配件及精品加价率=配件及精品的加价/配件及精品材料实耗;

据该公司管理软件上调取的维修的工时费用为1079万元,假定此项数据准确,可以计算该公司2005年配件加价为:汽车维修及精品收入3376万元-实耗材料2714万元-维修工时费用1079万元=-417万元。配件利润率为-15.36%。

从典型企业调查情况看,配件加价率应为15%~20%。该公司配件加价率呈负值显然不合常理,可推论其有瞒报维修销售收入或精品赠送未计收入的可能。

应纳税款评估从

上述情况分析,该公司维修利润率明显低于行业平均标准,可以推论有存在瞒报维修销售收入问题的可能。可以按下述方法推算,对应纳税款进行评估。

(一)假定该企业账面配件精品实耗成本是真实的,根据维修收入与配件实耗成本的关系:维修收入=配件实耗成本/(1-维修利润率),按维修利润率平均标准下限35%计算:

推算2005年维修收入=2714/(1-35%)=4175万元;

推算2005年少缴增值税=(4175-3376)×17%=135万元。

(二)假定该企业软件记载的工时费是真实的,根据维修收入与工时费的关系:维修收入=工时费/工时费占收入的比例,按工时费占收入的比例上限25%计算:

推算2005年维修收入=1079/25%=4316万元;

推算2005年少缴增值税=(4316-3376)×17%=159.8万元。

从不同的角度推算结论基本相近。

约谈

根据约谈预案,评估小组采取灵活的方式分别对售车顾问、维修人员、前台收银人员、配件保管人员进行了先期约谈。在掌握了该公司大量基本信息的基础上,评估人员对该公司销售经理、财务总监和财务人员进行了约谈。

企业财务负责人对税务约谈人员提出的疑点进行了解释。对于税负偏低问题解释为该品牌轿车特别是进口轿车降价幅度较大,影响了税负。对于维修收入比例偏小、维修毛利低问题解释为同城有3家同品牌店,竞争激烈,建店较晚,所以维修量小、利润低。但同时承认确有精品赠送、免费维修、公司内部车辆维修等视同销售行为,因对税收政策了解不够没有计入销售收入申报纳税。那位负责人当场表示将高度重视,认真开展自查。

企业自查及评估结果

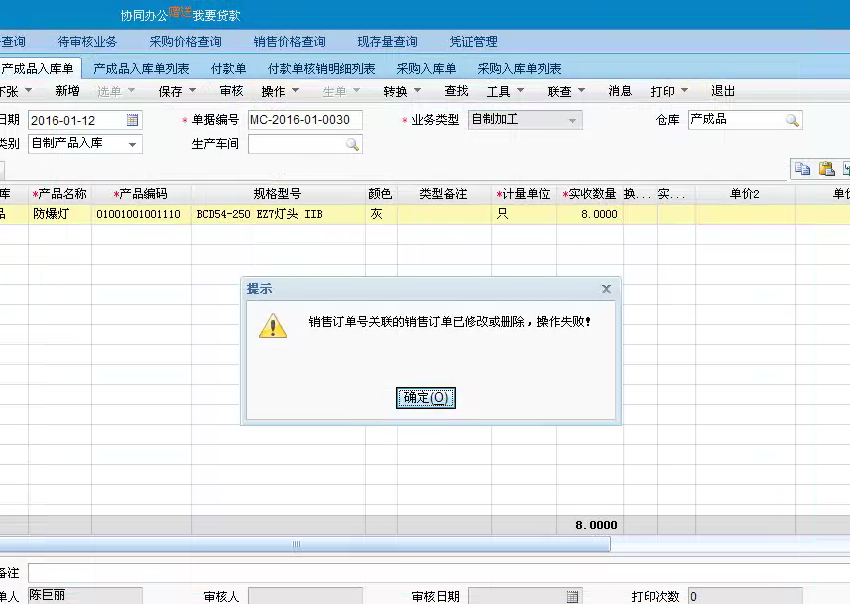

该企业在约谈后对公司的用友财务软件系统与一汽配件专用的R3系统进行了交叉查询和分析,查得2005年R3系统结转维修收入与财务确认相差597万元,涉及增值税101.49万元。造成差额存在的原因是:1.公司存在搞活动对外赠送有工时无成本(免费添加机油等);2.公司内部车辆修理业务的人工费等在R3系统确认而在财务没有体现;3.公司为广告客户免费车辆维修保养;4.整车销售进行精品赠送(车辆贴防晒膜、更换真皮座椅等);5.老客户维修换积分再修理。由于对以上项目相关政策把握不当,造成工时核算不准,同时没能开发票确认收入。

该企业向主管税务机关报送了自查表。将未申报的维修收入进行了申报,补缴入库增值税、滞纳金合计104万元,该公司评估后的增值税税负为0.48%,较评估前提高1.18倍,超过了预警线。

如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

- “营改增”后支付境外商标使用费应代扣增值税2021-4-29 16:40:42

- 用友t6怎么反结账2020-4-26 23:26:22

- 在打印明细帐时(非套打)科目名称打不下时,_02019-4-23 8:0:0

- 在打印明细帐时(非套打)科目名称打不下时,2019-4-23 8:0:0

- 在采购入库单参照订单生成时候出错2019-4-23 8:0:0

- 域用户需要的权限2019-4-23 8:0:0

- 域网络环境下增加仓库、存货等档案提示错误2019-4-23 8:0:0

- 月末结账应付账款对账不平2019-4-23 8:0:0

- 月末结账时提示总账与明细账对账不平2019-4-23 8:0:0

- 有一个仓库出现部分存货负单价2019-4-23 8:0:0

最新信息

- 用友t3怎样取消审核

- 用友t6如何取消审核凭证

- 请问下,我建账选择的是小企业会计准则(2013年)行业性质,但是为什么在会计科目那里显示的都是小企业会计制度的会计科目?

- 前台收银程序T+pos启动后,提示数据库错误,编号11,绑定数据库错误。如何处理啊?

- 老师请问:怎么样才能把不能够按照默认供货商为单位来查询诸如销量、库存等等各类参数的问题反馈给开发团队??我们超市这单是和各个供货商对接库存和销售量都快疯了。这样一个带前端销售的软件怎么会这个基本的功能都没有……还需要做什么自定义项那么麻烦

- 请问t3标准版为什么从系统卸载不掉,请问怎么才能卸载掉?

- T3卸载不了提示这个是什么意思?

- 为什么卸载的时候提示这个??

- 请问这是怎么一回事,老是说登录不上服务器,防火墙都已经关闭了,提示下面这种

- 我用的是用友T3普及版 ,现在我点击注册登录时输入密码之后没有账套出来,我确定密码和用户名都是对的!还有点击系统管理的时候电脑没有反应,打不开系统管理!这个是什么原因呢?

不能登陆服务器,请检查服务器配置:failed账套号不正确?怎么处理谢谢 不能登陆服务器,请检查服务器配置:failed账套号不正确?怎么处理谢谢[]

把服务器的IP地址和计算机添加到hosts文件中的最下面一行试一下@畅捷服务朱雪彪:不行呢!!!!你先测试一下ODBC数据源是否能够联通,如果不能,就在客户端也装一个数据库和完整版软件,看本机是否可以,然后再修改服务器指向备份数据,然后引恢复就好了

房企参与土地一级开发的五种主要盈利模式 房企参与土地一级开发的五种主要盈利模式

近年来,由于城市产业结构转型和房企自身战略发展需要,国内一些房地产企业如万科、绿地等纷纷提出转型城市运营商。在十八届三中全会《中共中央关于全面深化改革若干重大问题的决定》中提出“允许社会资本通过特许经营等方式参与城市基础设施和运营,研究建立城市基础设施、住宅政策性金融机构。”这对房地产企业有积极的指导意义,企业转型城市运营商后,可以通过参与城市基础设施开发,更多进入城市的土地一级开发,甚至可以参与到土地定价。目前来看,原先从事二级开发的房地产企业向土地一级开发领域延伸已越来越多,但我国土地一级开发仍旧是以政府为主导,市场化还不成熟,运营和盈利模式均存在着诸多风险和制约。本文通过对房企参与一级土地开发的五种主要盈利模式进行梳理和总结,以期为房企进入该领域提供借鉴意义。