企业贷款担保发生担保损失可以税前扣除吗?

2016-5-14 0:0:0 wondial企业贷款担保发生担保损失可以税前扣除吗?

企业贷款担保发生担保损失可以税前扣除吗?问:企业之间签订贷款互保合同,相互提供的贷款担保,因被担保人不能按期偿还债务而承担连带还款责任,发生的损失是否可以税前扣除?什么是与应纳税收入有关的业务?

答:根据《国家税务总局关于企业之间相互提供贷款担保发生担保损失税前扣除问题的批复》(国税函〔2007〕1272号)规定:企业对外提供与本身应纳税收入有关的担保,因被担保人不能按期偿还债务而承担连带还款责任,经清查和追索,被担保人无偿还能力,对无法追回的,比照《企业财产损失所得税前扣除管理办法》坏账损失进行管理。企业为其他独立纳税人提供的与本身应纳税收入无关的贷款担保等,因被担保方还不清贷款而由该担保人承担的本息等,不得申报扣除。“其中,”与本身应纳税收入有关的担保“是指企业对外提供的与本企业投资、融资、材料采购、产品销售等主要生产经营活动密切相关的担保。

另外,根据合同双方权利与义务对等和实质重于形式的原则,企业之间签订贷款互保合同,相互提供的贷款担保,与企业的融资活动密切相关,因此,签订贷款互保合同的一方(担保企业)为另一方(被担保企业)提供的贷款担保,在被担保企业为担保企业所提供的贷款担保总额之内(含)的部分,应认为与其本身应纳税收入有关。

文件还规定上述担保企业为被担保企业提供贷款担保,因承担担保连带责任所发生的损失,在被担保企业为担保企业所提供的贷款担保总额之内(含)的部分,可按照《企业财产损失所得税前扣除管理办法》的相关规定进行税前扣除,超过被担保企业为担保企业所提供的贷款担保总额的部分,不得扣除。

如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

- 会计科目期初余额表2021-5-19 11:53:48

- 会计科目少了期初余额2021-5-19 11:49:46

- 企业清算期的相关会计处理2021-4-29 16:44:39

- 企业固定资产税务筹划2021-4-29 16:43:41

- 企业生产经营中的税务筹划——出口经营中的税务筹划2021-4-29 16:43:25

- 企业收料单的妙用2021-4-29 16:43:0

- 罚补增值税如何进行账务处理2021-4-29 16:40:3

- 登记会计账簿的基本要求2021-4-29 16:39:42

- 电信业务附带赠送业务的涉税处理2021-4-29 16:39:27

- 防伪税控发票过期不能抵税2021-4-29 16:38:59

最新信息

- 用友t3怎样取消审核

- 用友t6如何取消审核凭证

- 请问下,我建账选择的是小企业会计准则(2013年)行业性质,但是为什么在会计科目那里显示的都是小企业会计制度的会计科目?

- 前台收银程序T+pos启动后,提示数据库错误,编号11,绑定数据库错误。如何处理啊?

- 老师请问:怎么样才能把不能够按照默认供货商为单位来查询诸如销量、库存等等各类参数的问题反馈给开发团队??我们超市这单是和各个供货商对接库存和销售量都快疯了。这样一个带前端销售的软件怎么会这个基本的功能都没有……还需要做什么自定义项那么麻烦

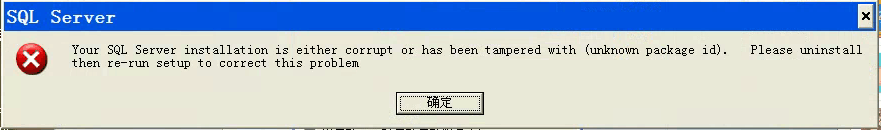

- 为什么卸载的时候提示这个??

- 请问t3标准版为什么从系统卸载不掉,请问怎么才能卸载掉?

- T3卸载不了提示这个是什么意思?

- 请问这是怎么一回事,老是说登录不上服务器,防火墙都已经关闭了,提示下面这种

- 我用的是用友T3普及版 ,现在我点击注册登录时输入密码之后没有账套出来,我确定密码和用户名都是对的!还有点击系统管理的时候电脑没有反应,打不开系统管理!这个是什么原因呢?

房地产成本(cost of real setate) 房地产成本(cost of real setate)

以房地产开发产品为成本核算对象,以正常生产经营活动为前提,根据房地产开发建设过程中实际消耗量和实际价格计算的实际应用成本。房地产成本按照资金进入企业的形态分类,可以分为采购成本、开发成本和经营成本。

由货币形态转变为储备形态过程中的资金构成采购成本。购入物资的采购成本包括:(1)买价;(2)运杂费;(3)流通环节交纳的税金、外汇价差;(4)采购保管费,即企业的材料物资供应部门和仓库在组织材料物资采购、供应和保管过程中发生的各项费用。其中第(1)、(3)项应直接计入材料物资的采购成本。不能分清负担对象的,按材料物资的重量或买价的比例等分摊标准,分摊计入各有关材料物资的采购成本。采购保管费一般应先通过采购保管费科目核算,月终采用实际分配率或计划分配率分配计入各材料物资的采购成本。

由储备状态转变为成品状态过程中的资金构成开发成本。开发成本汇聚了企业在开发房屋、土地、配套设备和代建工程过程中除开管理费用和财务费用以外的一切费用。通过设置开发成本和开发间接费用两个成本类账户来归储和分配开发产品成本开发成本账户核算企业在土地、房屋、配套设施和代建工程等开发过程中发生的各项费用,包括土地使用和拆迁补偿费、前期工程费、基础设施费、公共配套设施费和开发间接费等。企业发生的各项费用属于直接费用的,直接计入开发成本账户;应由开发产品负担的间接费用,应先在开发间接费账户进行归集,月末,再按一定的标准分配计入有关开发产品成本。

由成品状态转变为货币形态过程中的资金构成经营成本。通过设置经营成本账户核算企业对外转让、销售、结算和出租开发产品等应结转的经营成本,按照经营成本的种类,还可以设置土地转让成本、商品房销售成本、配套设施销售成本、代建工程结算成本、出租产品经营成本等明细科目。出租产品经营成本等于按月计提的出租产品摊销和发生的维修费用之和。除了出租产品经营成本较其产品的开发成本在账上的数额有所变化外,商品房销售成本、配套设施销售成本、土地转让成本和代建工程结算成本都与其相应产品的开发成本在数额上一致。

法人营业执照和营业执照在税收上的区别 法人营业执照和营业执照在税收上的区别

问: 有的企业是独立法人,取得法人营业执照,有的企业取得的是营业执照,请问二者在税收管理上有何区别?物业管理公司内设餐厅,可以对外开具发票,内容为会议费吗?

答:营业执照是工商行政管理机关代表国家向从事经营活动的企业、个人依法核发的经营凭证,是企业、个人取得经营资格的政府证明文件。常见的营业执照有《企业法人营业执照》、《营业执照》两种。前者是取得企业法人资格的合法凭证,有限公司即属此类;后者仅是合法经营权的凭证,不具备法人资格的个人独资企业和合伙企业、分公司、个体工商户核发该种执照。税法没有针对这两种营业执照区别管理的规定。