怎么添加项目,在各自的项目里作账

2018-4-2 0:0:0 wondial怎么添加项目,在各自的项目里作账

怎么添加项目,在各自的项目里作账

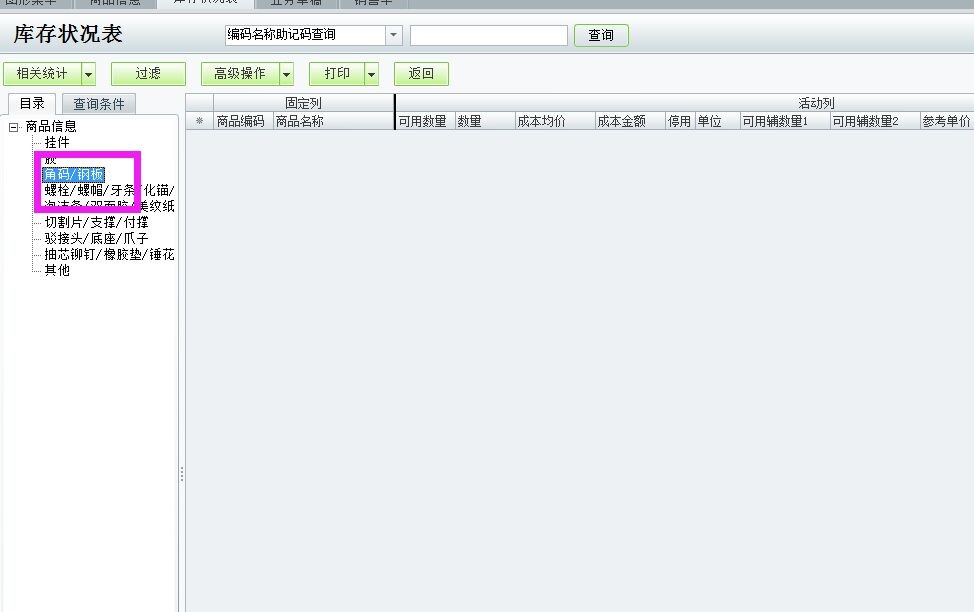

您发的截图左边点击第一个按钮增加项目分类。--所属类别怎么弄啊,现在输入不进去@用户1464152484_650:您发的截图,左边上方三个按钮,点击第一个按钮可以增加。--你能圈出来么@用户1464152484_650:参考截图

如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

- 年结的时候出现,本机已经运行【系统控制台程序】,请退出再运行2020-4-28 8:53:21

- 填制凭证类别时显示互斥站点2020-4-28 8:40:34

- 用友软件访问数据库是要通过SA来访问的,是否可以用其他的用户名2020-4-26 23:40:53

- 更新了最新补丁提示微信结算方式与其他结算方式冲突是什么原因2019-5-22 8:0:0

- 12.0普及版,盘点单保存报“计量单位2必须为空”。经检查是某个存货单计量,在盘点单带出了计量单位2,在别的单据不会带出单位2.怎么解决,有补丁解决么?2019-5-22 8:0:0

- 版本号-12.100.001.0076.0514 票据类型无法记忆,设置单据中已经打开票据类型记忆功能,同客户无法实现记忆,升级到新版之后,出现的问题!2019-5-22 8:0:0

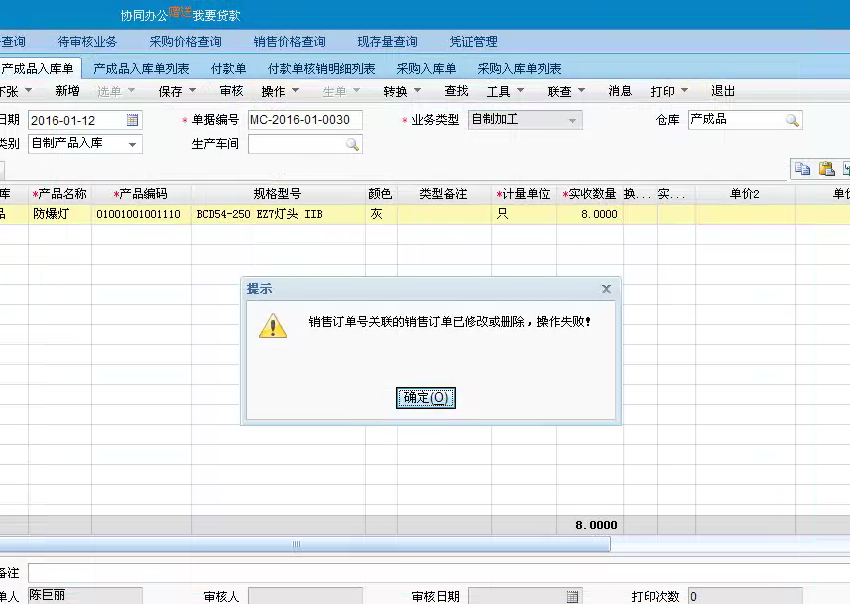

- 产成品入库单删除报错, 查询联查没有任何单据2019-5-22 8:0:0

- 为啥客户端老是提示这个2019-5-13 9:0:0

- 我的标准版 安装包 按setup都是卸载的?卸了按第二次也是卸载 不能安装2019-4-30 8:0:0

- T3 卸载不了,怎么解决2019-4-30 8:0:0

最新信息

- 用友t3怎样取消审核

- 用友t6如何取消审核凭证

- 请问下,我建账选择的是小企业会计准则(2013年)行业性质,但是为什么在会计科目那里显示的都是小企业会计制度的会计科目?

- 前台收银程序T+pos启动后,提示数据库错误,编号11,绑定数据库错误。如何处理啊?

- 老师请问:怎么样才能把不能够按照默认供货商为单位来查询诸如销量、库存等等各类参数的问题反馈给开发团队??我们超市这单是和各个供货商对接库存和销售量都快疯了。这样一个带前端销售的软件怎么会这个基本的功能都没有……还需要做什么自定义项那么麻烦

- T3卸载不了提示这个是什么意思?

- 请问t3标准版为什么从系统卸载不掉,请问怎么才能卸载掉?

- 为什么卸载的时候提示这个??

- 请问这是怎么一回事,老是说登录不上服务器,防火墙都已经关闭了,提示下面这种

- 我用的是用友T3普及版 ,现在我点击注册登录时输入密码之后没有账套出来,我确定密码和用户名都是对的!还有点击系统管理的时候电脑没有反应,打不开系统管理!这个是什么原因呢?

对“营改增”税负平衡点的分析 对“营改增”税负平衡点的分析 对部分试点企业税负上升现象如何理解? “营改增”减税效果如何,是各方决策的重要考量。从当前反馈的情况看,部分“营改增”企业出现税负没有减少、甚至增加的问题。笔者认为,找到影响税负的关键因素,需要对企业成本结构比例加以分析。也就是说,通过弄清成本占收入的比例结构,寻求税负平衡点,将有助于理解税负上升等问题。 在本文中,笔者利用税负=税负的平衡公式加以推导,测算了不同行业企业的税负平衡点区间。 交通运输业:原营业税税率为3%,增值税税率为11%。实行增值税后取得可抵扣发票的含税成本对应的进项税税率(平均进项税税率)一般在11%~17%之间(考虑部分联运等情况),税负平衡点即实行增值税后取得抵扣发票的含税成本占收入的比例在69.73%~47.56%之间。 部分现代服务业:原营业税税率为5%,增值税税率为6%。实行增值税后取得可抵扣发票的含税成本对应的进项税税率(平均进项税税率)一般在6%~17%之间(考虑到分包情况比较普遍),税负平衡点在11.67%~4.545%之间。 租赁服务业:原营业税税率为5%,增值税税率为17%。实行增值税后取得可抵扣发票的含税成本对应的进项税税率(平均进项税税率)一般在15%~17%之间,税负平衡点在73.06%~65.59%之间。 从上述测算中可以看出,当企业的含税成本占收入比例低于税负平衡点时,税负将提高;当企业的含税成本占收入比例高于税负平衡点时,税负将降低。同时,税负平衡点随着平均进项税税率的变化而变化,平均进项税税率越低,税负平衡点越高。由于每个企业成本结构相对固定,如果税负平衡点过高,其毛利水平将受到影响。所以,实行增值税后,“营改增”企业通过选择高的进项税税率区间进行购进抵扣,应成为必然的选择。这将成为影响企业改变经营方式的主要因素。 比如在运输行业中,新的运输设备前期油耗和维修等费用要低于后期,同时运输设备价值不同,折旧部分对应的进项税抵扣也有大的差距。经测算,运输企业增值税平均进项税税率达到15%~17%之间时,税负平衡点在52.98%~47.56%之间。实行营业税时,如果企业可实行进项税抵扣政策的成本占收入比例低于47.56%(企业最高抵扣税率17%对应的平衡点),且设备价值属于行业平均价值范围,那么,实行“营改增”后企业税负将高于3%。这种税负增高的情况应为政策变化的影响。实行营业税期间,如果企业可实行进项税抵扣政策的成本占收入比例超过47.56%,假设税负平衡点达到52.98%(平均进项税税率低于15%),那么在收入不变,同样的可抵扣成本前提下,企业可以通过改变经营方式,获得较高的进项税抵扣,从而有效提高经营效益。 可见,实行“营改增”后,企业经营方式的变化对企业效益的影响是显而易见的。而企业经营方式的改变必然带来相关产业结构的调整。 税负增高是否意味着企业利润下降? 判断税负高低对企业利润的影响,不能简单地用公式推算,需考虑政策变化对企业经营规模产生的良性影响。本次“营改增”属于税收制度的战略调整,给市场带来经营结构调整,其减税效应,使第二、第三产业更加紧密地融合。应该看到,“营改增”给市场环境带来了诸多良性改变,包括企业收入规模的增长、毛利的增加,效益的提高等。 为说明这一问题,笔者提出以下假设:企业经营收入增加,而可抵扣固定成本并未随收入增加而改变,那么企业总的可抵扣成本占收入比例将下降。当可抵扣成本占收入比例低于税负平衡点时,虽然税负上升,但利润绝对值是增加的。例如,某运输企业收入1100万元,可抵扣成本523.16万(其中折旧200万,税率为17%),可抵扣成本占收入比例为47.56%(税负平衡点)。经测算,税负为3%,实现利润243.84万元。假设企业增加收入200万元,其他条件不变,那么可抵扣成本占收入比例为40.24%。经测算,企业需要缴纳增值税52.81万元,增值税税负为4.06%,高于原营业税税负,而利润为424.03万元,比税负平衡点对应的利润多180.19万元。 可以看出,税负增加,不一定导致企业效益的降低。“营改增”后,由于经营环境发生良性改变,经济规模扩大,对税负高低应该作综合评判。 也正因为此,目前实行的超税负退税政策,应充分考虑企业经营行为等相关条件,不能简单地按照“超”税负计算退税。 对那些可通过改变经营方式,扩大收入规模,提高毛利率,降低税负的企业,在实际工作中是否适用超税负退税政策值得思考。而对普遍无法达到平均进项税税率所对应的税负平衡点的企业,应考虑其设备法定折旧摊销年限因素的影响。对法定年限内尚未摊销完毕的企业,在摊销时期内可给予退税政策扶持。对实行“营改增”后折旧已按法定年限摊销完毕的企业,由于“营改增”后毛利将明显增加,如果给予超税负退税,实际上是将原不能抵扣的税金予以退还。那么,是否应给予此类企业超税负退税也值得思考。 企业分拆忌盲目 “营改增”企业有小规模企业和一般人企业两种类型。小规模企业增值税税负低于营业税税负,“营改增”后,小规模企业在维持原经营规模前提下,效益将得到增加。 市场存在营业税和增值税两种纳税链条。部分企业不能准备测算税负平衡点或对增值税原理不理解,于是只简单从价格角度考虑,认为小规模纳税方式更具有优势,因而盲目拆分企业。 通过税负平衡公式,笔者按“营改增”后的三种税率,计算了小规模企业与一般纳税人企业的税负利润平衡点。 交通运输业:小规模企业增值税税率为3%,增值税税率为11%。实行增值税后取得抵扣发票的含税成本对应的进项税税率(平均进项税税率)一般在11%~17%之间(考虑到部分联运等情况)。经计算,税负平衡点即实行增值税后取得抵扣发票的含税成本占收入的比例在70.61%~48.16%之间。 部分现代服务业:小规模企业增值税税率为3%,增值税税率为6%,实行增值税后取得抵扣发票的含税成本对应的进项税率(平均进项税税率)一般在6%~17%之间(考虑到分包情况比较普遍)。经计算,税负平衡点在48.54%~18.91%之间。 租赁服务业:小规模企业增值税税率为3%,增值税税率为17%。该行业取得的进项基本来自有形动产的采购,所以实行增值税后取得抵扣发票的含税成本对应的进项税率(平均进项税税率)一般在15%~17%之间。经计算,税负平衡点在87.07%~79.95%之间。 从上述测算可以看出,在实行“营改增”后,选择怎样的纳税方式,主要要看税负平衡点。当企业的含税成本占收入比例低于税负平衡点时,企业选择小规模纳税模式可提高企业利润。例如运输行业中,如果企业取得抵扣发票的含税成本占收入比例低于税负平衡点48.16%时,选择小规模纳税方式将取得更大的效益。 由于企业经营方式不同,企业取得平均进项税税率有所变化,税负平衡点也会有所变化。税负平衡点过高的企业,应选择改变经营方式的方法,努力提高平均进项税税率,降低税负平衡点,实现更高的利润。在取得抵扣发票的含税成本占收入比例高于税负平衡点时,实行一般纳税人方式更为有利。 通过分析可以看出,企业分拆应仔细测算企业自身税负平衡点,单纯依靠价格因素判断,选择纳税方式是不科学的。 (注:本文所述实行增值税后取得抵扣发票的含税成本,是当期进行摊销的成本。由于数据采样和分析方法有差异,计算税负平衡点区间会有所不同。)