企业购入股权(股票)中现金股利的会计与税法差异辨析

2016-5-3 0:0:0 wondial企业购入股权(股票)中现金股利的会计与税法差异辨析

企业购入股权(股票)中现金股利的会计与税法差异辨析 对于企业在购入股权(股票)环节的成本与计税基础确认上是否存在差异的问题,在实践中一致存在争议。其中争议的焦点就在于对于企业在购入股权(股票)环节,所支付的价款和价外费用中包含的已宣告但尚未发放的现金股利,是否作为购入企业股权(股票)的计税基础。 对于这个问题,我们首先按照会计的规定进行相关政策的梳理。对于企业购入股权(股票)的会计处理问题,我们分为两种情况来看,一种是企业执行《企业》,一种是企业执行《会计准则》。 对于执行《企业会计准则》的企业,其购入的股权(股票)按实际情况一般分为三类,即作为长期股权核算、作为交易性金融自产核算或作为可供出售金产核算。企业购入的股权作为长期股权投资核算的,执行《企业会计准则第2号—长期股权投资》。企业购入的股票作为交易性金融资产或可供出售金融资产核算的,执行《企业会计准则第22号-金融工具的确认和计量》。 根据《企业会计准则第2号-长期股权投资》相关规定,无论投资企业是以现金还是发型权益性证券方式取得的长期股权投资,所支付的价款中包含被投资单位已宣告但尚未发放的现金股利或利润都不作为长期股权投资的成本,应作为应收项目处理。 根据《企业会计准则第22号-金融工具的确认和计量》的相关规定,企业取得金融资产所支付的价款中包含的已宣告但尚未发放的现金股利,应当单独作为应收项目进行处理。 对于执行《小企业会计准则》的企业,其购入的股权(股票)要么作为短期投资核算,要么作为长期股权投资核算。如果作为短期投资核算,根据《小企业会计准则》第八条的规定:以支付现金取得的短期投资,应当按照购买价款和相费作为成本进行计量。实际支付价款中包含的已宣告但尚未发放的现金股利,应当单独确认为应收股利,不计入短期投资的成本。如果作为长期股权投资核算,根据《小企业会计准则》第二十三条的规定:以支付现金取得的长期股权投资,应当按照购买价款和相关税费作为成本进行计量。实际支付价款中包含的已宣告但尚未发放的现金股利,应当单独确认为应收股利,不计入长期股权投资的成本。 通过多上面相关会计政策的分析,我们可以得出一个结论,就是,不论是执行《企业会计准则》的企业,还是执行《小企业会计准则》的企业,也不论企业购入的股权(股票)是作为长期股权投资核算,还是作为金融资产或短期投资核算,会计上对于企业支付的价款中包含的已宣告但尚未发放的现金股利,都是作为应收项目处理,不计入购入资产的成本。 而对于企业购入股权(股票)的计税基础的确认问题,我们需要按照《法》及其实施条例的相关规定执行。根据《企业所得实施条例》第七十一条的规定:投资资产按照以下方法确定成本:(一)通过支付现金方式取得的投资资产,以购买价款为成本;(二)通过支付现金以外的方式取得的投资资产,以该资产的公允价值和支付的相关税费为成本。 根据该条的规定,在《企业所得税法》下,对于企业购入的股权(股票),无论是用现金还是非现金方式取得的,都以历史成本作为计量原则。但税法中对于企业购入股权(股票)环节,如果该股权(股票)包含有已经宣告但尚未发放的现金股利应该如何处理并没有明确规定。如果直接按照《企业所得税法实施条例》第七十一条的表述,似乎这部分已经宣告但尚未发放的现金股利应该作为购入企业取得股权(股票)的计税基础。这样,会计和税法上对于已经宣告但尚未发放的现金股利处理就形成了差异。 假设A企业2011年1月购入10000股M公司的股票(作为可供出售金融资产核算)。2012年6月8日,M公司股东大会通过股利分配决议,宣告每股发放2元现金股利,6月11日为股权登记日,6月12日为除息日,6月18日为现金红利发放日。2012年6月10日,A企业将10000股M公司股票已15元/股的价格卖给了B公司(不考虑相关税费)。 根据《企业会计准则第22号-金融工具的确认和计量》规定:可供出售权益性工具投资的现金股利,应当在被投资单位宣告发放股利时计入当期(这个政策对于按成本法核算的长期股权投资以及执行《小企业会计准则》的企业是一样的)。则2012年6月8日,A公司在M公司宣告发放现金股利时就需要进行一笔账务处理: 借:应收股利 20000 贷:投资收益 20000。 2012年6月10日,B公司买入M公司10000股股票时,支付价款150000中就包含了M公司已经宣告但尚未发放的现金股利20000元。根据会计准则的规定,B公司的账务处理为: 借:可供出售金融资产 13000 应收股利 20000 贷:银行存款 150000。 因此,B公司取得10000股M公司股票会计上确认的成本为13000元。 对于B公司取得的这10000股股票的计税基础,根据《企业所得税法实施条例》第七十一条的规定:通过支付现金方式取得的投资资产,以购买价款为成本。这里,这10000股股票的计税基础究竟是13000元还是15000元呢。如果单独看第七十一条的规定,似乎应该是15000元。因此,很多人认为,这里在企业购入股权(股票)环节,会计和税法处理上存在差异。 但是,如果系统的来看《企业所得税法实施条例》相关规定,就会发现这种观点是不妥当的。根据《企业所得税法实施条例》第十七条规定:股息、红利等权益性投资收益,除国务院、主管部门另有规定外,按照被投资方作出利润分配决定的日期确认收入的实现。也就是说,对于股息收益的确认上,会计和所得税法是完全一致的,都是在被投资房作为利润分配决定的日期就要确认收入的实现。因此,A公司在2012年6月8日,既要在会计上确认股息收入,也要在企业所得税上确认股息收入。如果B企业购买这10000股股票的计税基础按130000元确认,20000元作为应收股利确认,则B公司实际收到20000元现金股利时,只是作为应收款项的收回,不确认任何收益。但是,如果B企业10000股股票的计税基础按150000元确认,则该公司实际收到这20000股现金股利时,如何进行税务处理就存在很大问题。如果作为B公司的现金股利确认,就导致了同一笔收入在不同的公司确认了两次。如果作为B公司股票计税基础的冲减,在相关所得税上并没有这种规定,处理无据。 因此,既然上对于现金股利的确认时间和会计上是完全一致的,我们就可以这么理解,即当一家公司将包含已经宣告但尚未发放现金股利的股利(股票)转让给另一家公司时,该公司实际转让了两项资产,一项是股权(股票),另一项是应收股利。购买包含已经宣告但尚未发放现金股利的股利(股票)的企业,支付价款后实际也是同时购入的两项资产,一项是股权(股票),另一项是应收股利。根据《企业所得税法实施条例》第五十六条规定:企业的各项资产,以历史成本为计税基础。这样,B企业购入的两项资产中,应收股利的计税基础是20000元,可供出售金融资产的计税基础是13000元。 通过上面分析,我们可以看出,在企业购入股权(股票)环节,包含已经宣告但尚未发放的现金股利,不会导致税法和会计上对于股权(股票)确认成本上的差异,会计和税法对于这部分已经宣告但尚未发放的现金股利处理上是一致的。如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

- “营改增”后支付境外商标使用费应代扣增值税2021-4-29 16:40:42

- 用友t6怎么反结账2020-4-26 23:26:22

- 在打印明细帐时(非套打)科目名称打不下时,_02019-4-23 8:0:0

- 在打印明细帐时(非套打)科目名称打不下时,2019-4-23 8:0:0

- 在采购入库单参照订单生成时候出错2019-4-23 8:0:0

- 域用户需要的权限2019-4-23 8:0:0

- 域网络环境下增加仓库、存货等档案提示错误2019-4-23 8:0:0

- 月末结账应付账款对账不平2019-4-23 8:0:0

- 月末结账时提示总账与明细账对账不平2019-4-23 8:0:0

- 有一个仓库出现部分存货负单价2019-4-23 8:0:0

最新信息

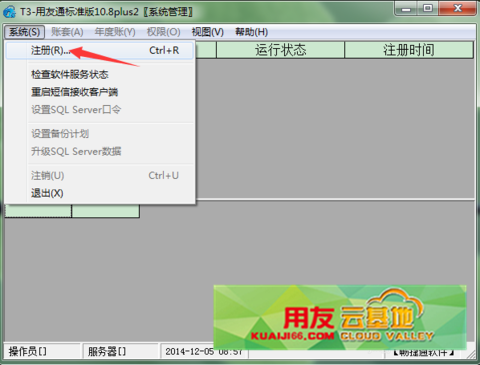

- 用友t3怎样取消审核

- 用友t6如何取消审核凭证

- 请问下,我建账选择的是小企业会计准则(2013年)行业性质,但是为什么在会计科目那里显示的都是小企业会计制度的会计科目?

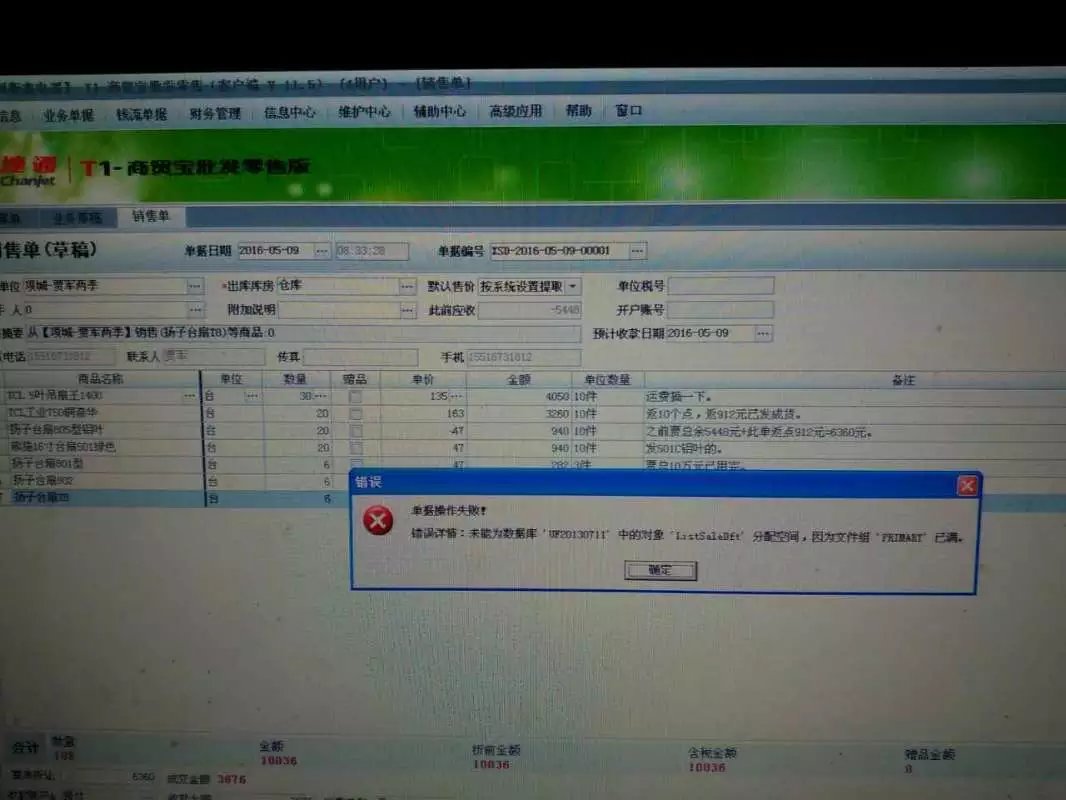

- 前台收银程序T+pos启动后,提示数据库错误,编号11,绑定数据库错误。如何处理啊?

- 老师请问:怎么样才能把不能够按照默认供货商为单位来查询诸如销量、库存等等各类参数的问题反馈给开发团队??我们超市这单是和各个供货商对接库存和销售量都快疯了。这样一个带前端销售的软件怎么会这个基本的功能都没有……还需要做什么自定义项那么麻烦

- T3卸载不了提示这个是什么意思?

- 请问t3标准版为什么从系统卸载不掉,请问怎么才能卸载掉?

- 请问这是怎么一回事,老是说登录不上服务器,防火墙都已经关闭了,提示下面这种

- 为什么卸载的时候提示这个??

- 我用的是用友T3普及版 ,现在我点击注册登录时输入密码之后没有账套出来,我确定密码和用户名都是对的!还有点击系统管理的时候电脑没有反应,打不开系统管理!这个是什么原因呢?

房地产企业预交税金会计处理 房地产企业预交税金会计处理

预交税金的处理

新《企业》以及相关规定未对房地产企业转让销售不动产预收款计征和及其附加的会计处理进行明确,故中存在不同处理方式。

(一)预交所得税的会计处理

在实务处理中’预收房款预交所得税的会计处理一般有两种情况: