第三方支付平台交易相关的会计处理

2019-4-6 6:0:0 用友NC小编第三方支付平台交易相关的会计处理

第三方支付平台交易相关的会计处理网络购物等电子商务的发展,带动了电子交易量的不断攀升,使得第三方支付平台被广泛地应用。但并未针对该业务领域制定会计处理方法,这成了会计准则的空白区。

本文以支付宝为例,进行第三方支付平台相关业务账务处理的探讨。之所以选择支付宝,是因为它是目前我国交易规模最大的、最具代表性的独立第三方支付平台,并且其交易流程是人们最熟悉的。

一、第三方支付平台的运营模式

第三方支付平台是独立于消费者和商家的营运商,也是交易资金代收代付的中介。它与各大银行签约,建立深入的战略合作关系,并与银行支付结算系统对接,为电子交易中的买卖双方提供资金支付的中转站。

在一个理想的支付系统里,资金的支付转移与相应的账务处理是同步的,即从付款方的贷方转入收款方的借方。但是在第三方支付系统中,由于存在延时交付或延时清算,资金的支付和账务处理是不同步的。买方先将货款支付到第三方支付平台,卖方发货并且由买方确认收货后,第三方支付平台再将货款汇转到卖方的账户。在这个过程中,资金不能及时地由买方账户流转到卖方账户,因此出现了资金在第三方支付平台的沉淀。

下面以支付宝的交易流程为例,简要描述独立第三方支付平台的运营模式。首先,买方在淘宝网上购买商品,并通过网上银行等方式向支付宝公司的账户支付相应的的款项,交易由此产生。其次,卖方收到订单后,一般在1 ~ 3天内向买方发货。最后,买方收到商品并在淘宝网上点击“确认收货”后,支付宝会将款项支付给卖方,此时交易结束。

二、虚拟账户概述

在第三方支付平台,进行资金流转的载体是虚拟账户‚它是第三方支付平台提供给买卖双方的交易账户。

虚拟账户分为两类。一类存在于企业集团内部,以集团的银行账户为依托,将企业内部的网络平台与银行提供的系统相对接,企业集团为子公司、内部部门或项目设立子虚拟账户,并可通过网上银行对这些子虚拟账户进行转账、查询等操作。

还有一类是第三方支付虚拟账户,是第三方支付平台为客户提供的网上交易账户。用户按照指定程序在网上注册后,即可拥有个人专属的虚拟账户,可以通过此账户进行充值、提现、转账、查询等,但这些操作都要以客户的银行账户为依托。以支付宝为例,淘宝用户在淘宝网上按正确程序注册后,将会拥有一个与淘宝账号一一对应的支付宝账号。在买方购买商品后,如果买方用支付宝里的余额付款,款项就会从买方的支付宝转到支付宝公司的账户;如果买方直接通过网上银行付款,账款就从买方的银行账户转到支付宝公司的账户。买方验收货物并确认收货后,支付宝公司再将款项转到卖方的支付宝账户,此时交易完成。从整个资金的流转过程来看,支付宝账户兼具银行账户和会计账户的功能,如下图所示:

三、第三方支付平台交易的会计处理思路

本文假设交易双方都是企业,按照交易的业务流程与资金的流转,分别探讨买卖双方的账务处理。

1. 设置。企业可以设置专门的科目进行虚拟账户核算,也可以在相关一级科目下设置关于虚拟账户资金核算的二级科目。在网络交易比较多的情况下,应设置专门的会计科目进行核算。

一般来说,企业可通过“虚拟账户存款——××第三方支付公司”等科目,核算企业在虚拟账户进行的资金充值、付款、收款、转账等一系列资金转移业务。

2. 会计处理。企业在进行付款或转账之前,可以使用虚拟账户的充值功能。由于充值后资金就从企业的银行账户转移到虚拟账户‚所以这时应借记 “虚拟账户存款——××第三方支付公司”科目,贷记“银行存款”科目。第三方支付公司提供了资金“代管”服务。

买方在网上选购商品并付款后,为了保证买方能如实得到商品,货款暂不支付给卖方,而是由买方账户转到第三方支付公司的账户。对于买方来说,如果是直接用虚拟账户里的余额支付,则借记“预付账款”科目,贷记“虚拟账户存款——××第三方支付公司”科目;如买方通过网上银行支付,则借记“预付账款”科目,贷记“银行存款”科目。对于卖方来说,买方付款后,第三方支付平台会通知卖方发货,但是由于网购“感受不到实物”的特殊性,卖方一般会向买方提供“七天退货退款”服务。也就是相当于销售合同规定了退货条款,并且企业又不能确定退货的可能性,因此卖方企业暂时不能确认收入,应借记“发出商品”科目,贷记“库存商品”科目。第三方支付公司收到买方支付的货款后,应借记“银行存款”科目,贷记“应付账款——卖方”科目。

买方企业验收商品并在网上确认收货后,第三方支付平台会将货款从银行账户转到卖方的虚拟账户。买方应借记“库存商品”、“应交税费——应交(进项税额)”等科目,贷记“预付账款”科目。对于卖方企业来说‚买方确认收货后,商品的风险和报酬都转到了买方,卖方没有对商品实施控制‚经济利益已经流入企业‚并且成本能够可靠地计量‚因此符合收入的确认条件,卖方应借记“虚拟账户存款——××第三方支付公司”科目,贷记“主营业务收入”、“应交税费——应交增值税(销项税额)”科目。同时结转成本,借记“主营业务成本”科目,贷记“发出商品”科目。

一般情况下,在卖家每完成一笔交易时,网购商家(比如淘宝网)要按照交易额的一定百分比向卖家收取佣金,佣金一般是直接从交易额中扣除的。对于卖家来说,这笔支出是因为销售而产生的费用,应该借记“销售费用——佣金”科目,贷记“虚拟账户存款——××第三方支付公司”科目。为了鼓励消费,卖方还会向买方提供赠与积分等优惠活动。以淘宝网为例,在买方购买商品并付款后,卖方会按照交易额的一定比例赠与买方积分、淘金币等。淘金币在集市卖家搞活动时可以作为代金券使用。天猫积分可以在天猫俱乐部参与积分秒杀、积分兑换等多项活动,并且在购物时可以抵现。对于卖家来说,赠与积分或淘金币就意味着以后的交易收入会减少,相当于销售折扣。但是买家是否会使用积分或淘金币并不确定,因此卖家可以暂时不做核算,而是单独外记录,当这部分抵现业务发生时‚直接冲减当次的“主营业务收入”。对于买方来说,可在使用积分或淘金币的时候,按积分的抵现金额直接冲减“财务费用”。第三方支付公司应借记“应付账款——卖方”科目,贷记“银行存款”科目。

从交易的整个过程来看,第三方支付平台在买方和卖方之间就是一个代管代收代付中介。首先,在买方付款后,第三方支付平台代卖方收取货款,代买方暂时保管资金;买方收到货物并确认收货后,第三方支付平台代买方将货款支付给卖方。由于付款和发货、收货和付款之间时差的存在,因此产生了资金在第三方支付平台的沉淀。 那么这部分沉淀资金在银行账户中所产生的利息收入,第三方支付平台应如何核算呢?这是一个比较有争论的话题。支付宝对于其沉淀资金及利息收入的官方解释是:对于支付宝中沉淀的客户交易保证金所产生的全部利息,都以“应付账款”的形式放在相关银行账户中,支付宝并未将其作为收入进行使用。

笔者认为‚沉淀资金是由买方支付给卖方的‚第三方支付平台只是代收、代付、代管了这部分资金,所以产生的利息收入应该属于买方。但是如果每笔交易都需要第三方支付平台返还利息收入,一方面,有些交易额比较小,使得返还利息的操作性不强;另一方面,会导致第三方支付平台的银行托管成本增加。所以,利息收入的处理可以按交易额的大小分情况来进行。规定一个交易额分界线,对于交易额在分界线以上的交易,第三方支付平台应该将利息收入扣除银行托管成本后剩余的部分返还给买方;若交易额低于分界线,则将这部分利息收入继续保留在第三方支付平台的银行账户内,由银行冻结这部分资金,然后由银行定期从利息收入中扣除银行托管成本,再将剩余的部分反馈给消费者保护机构。因此,对于第三方支付平台而言,利息收入就是一项负债。在结算利息收入时,借记“银行存款”科目,贷记“应付账款——买方(利息收入)或消费者保护机构(利息收入)”、“应付账款——××银行(托管成本)”科目;将利息收入返还相关方时,做相反分录。

四、相关建议

1. 第三方支付平台的虚拟账户具有充值、转账和提现等银行账户功能,相对于到银行现场办理业务,第三方支付平台更加高效和低成本。因此,应该鼓励更多的企业应用第三方支付平台,搭建一条企业间资金流转的便捷通道。

2. 在第三方支付平台给人们带来便捷的同时,我们应该关注资金在第三方支付平台的安全问题。因此,国家相关部门应出台相应的政策,对正在国内普及的第三方支付平台进行有力的监管,保证用户的财产安全。

3. 针对第三方支付平台沉淀资金产生的利息收入的处理问题,相关领域的学者应从不同角度进行深入探讨,寻求一种最佳的处理方式,化解争议。

如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

- 饭店无偿赠送的代金券是否缴营业税2019-4-6 6:0:0

- 饭店无偿赠送的代金券金额是否缴纳营业税2019-4-6 6:0:0

- 饭店的代金券金额是否缴纳营业税2019-4-6 6:0:0

- 饭店无偿赠送的代金券是否缴营业税2019-4-6 6:0:0

- 饭店无偿赠送的代金券金额是否缴纳营业税2019-4-6 6:0:0

- 饭店的代金券金额是否缴纳营业税2019-4-6 6:0:0

- 发票违法犯罪花样百出 严格核查辨清真伪2019-4-6 6:0:0

- 第三方支付平台交易相关的会计处理2019-4-6 6:0:0

- 发票违法犯罪花样百出 严格核查辨清真伪2019-4-6 6:0:0

- 发放津补贴:吃准个税政策,细化日常管理2019-4-6 6:0:0

最新信息

- 发放津补贴:吃准个税政策,细化日常管理

- 发票违法犯罪花样百出 严格核查辨清真伪

- T3打开系统管理就报这个错 系统时间的格式设置都没问题 怎么解决呀

- T3新做的系统,恢复帐套后,发现软件界面正下方这里的单位名称显示乱码。正常应该是显示加密锁注册的单位名称,是吧。这个乱码是怎么回事??版本10.8.2,更新了补丁。加密锁注册界面显示的名称正常。

- T3普及版,无法打开,界面上显示乱码,T3服务启用又停止,UF2000文本里也显示乱码,请问什么原因,怎么解决

- T3标准版10.6,安装在win7旗舰版32位,使用都正常,就是不能自动备份,产生的备份文件都是空的,知识库找的方法全部都测试过了,还是一样。

- t3标准版设置了自动备份,备份服务已经开启,为什么不自动备份

- T3标准版,子系统登录失败

- T3设置的自动备份没有备份是怎么回事啊?

- T6 6.5 设置备份计划,不执行 没有备份日志 。手工备份没有问题 。帐套路径没有问题,备份服务都启动了, 怎么回事啊?还有那个系统管理登录进去后,隔了几分钟 自动退出怎么回事 ?

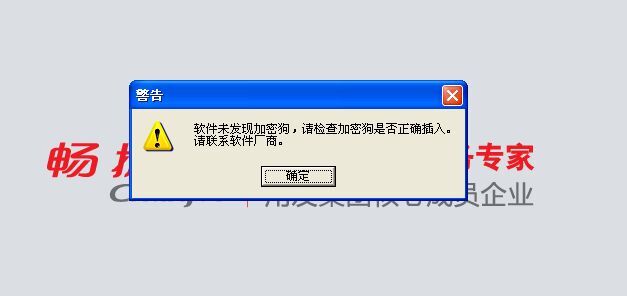

加密狗连接USB端口正确,并且有红色灯提醒。电脑上也显示发现新硬件可以正常使用。但是登陆T1商贸宝批发零售版普及客户端后输完账号密码后就弹出无法识别解密狗的小窗口,今早突然出现的这个问题。在线等解决。急!!! 加密狗连接USB端口正确,并且有红色灯提醒。电脑上也显示发现新硬件可以正常使用。但是登陆T1商贸宝批发零售版普及客户端后输完账号密码后就弹出无法识别解密狗的小窗口,今早突然出现的这个问题。在线等解决。急!!!

您先将加密狗号发送到我的邮箱 [email protected] 我先查询下@服务社区李珊:已发送@曹先生1473733142:电脑桌面软件快捷登录图标下面一行字是批发零售版客户端还是普及版客户端?@服务社区李珊:T1-商贸宝批发零售普及版\客户端程序\T1-商贸宝批发零售版普及客户端@曹先生1473733142:好的,右键 计算机或我的电脑,管理,服务和运用程序,双击服务,将 T1-批发零售普及版服务右键重启或启动之后再登录进去商贸宝批发零售版普及客户端@服务社区李珊:商贸宝批发零售版普及客户端@服务社区李珊:可以了,下次还会出现这种情况吗?@曹先生1473733142:只要服务是自动是不会这样的。但是如果您是使用中进行了360优化了,也会导致此问题的。所以您去手工启动下服务就可以了