采用“底薪 提成”薪金结构避税案例

2017-3-24 0:0:0 用友T1小编采用“底薪 提成”薪金结构避税案例

采用“底薪 提成”薪金结构避税案例 A公司以名义,采用“底薪 提成”薪金结构,每月给员工低底薪,客户支付款项则50%归公司、50%归个人,公司仅就其取得部分缴税,员工个税也仅按底薪计缴。被机关责成补税并处罚款。税官提醒:税收筹划要科学,底线不可碰,知识要细学,刻意逃税不可取。 案情概况: A公司是一家从事现代服务业的机构,主要客户对象为个人消费者。为了贯彻激励机制,同时降低税负成本,公司进行税收筹划,施行了员工收入“保底 提成”的薪资方式。即员工每月从公司领取较低的保底工资,在与客户签订协议后,将协议金额的50%上缴公司,剩下50%则归员工个人所有。而A公司仅就其取得的50%确认公司收入并申报缴纳各项税收,对于员工的收入,则只按底薪申报缴纳。 税务稽查部门在调查中通过调取公司银行资金收付情况,走访部分客户,掌握了充分证据,责成A公司补缴相收并处以罚款. 案情分析: A公司承认将协议金额的50%直接付给员工,不列入公司收入确实不符合规定,是少计收入;但对稽查员提出付给员工的50%金额需代扣代缴个人所得税表示异议。他们认为,既然公司已经同意将这50%的金额计入公司收入,计缴,说明该收入是公司收入,既然是公司收入,为何还要按个人收入缴纳个税? 稽查员认为,根据增值税和相关法规规定,上述业务中企业应将协议金额全额计入公司收入缴纳增值税和企业所得税,这没问题。而对于个人所得税,从实质上看,企业员工以“50%”提成的方式取得了这笔钱,这笔钱实际上是企业给予员工的绩效工资,应视作员工的薪酬,当然要缴纳个人所得税。 这一现象在中十分普遍,很多往往通过这种方式来“控制税负成本”,但这种操作实际上已经违法。 法规依据: 《增值税暂行条例》第六条规定,销售额为人销售货物或者应税劳务向购买方收取的全部价款和价外费用……《企业所得税法》第六条规定,企业以货币形式和非货币形式从各种来源取得的收入,为收入总额。 《个人所得税法实施条例》第八条规定,税法第二条所说的各项个人所得的范围: (一)工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得……《税收征收管理法》第六十三条规定,纳税人伪造、变造、隐匿、擅自销毁账簿、记账凭证,或者在账簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款的,是偷税。对纳税人偷税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。 扣缴义务人采取前款所列手段,不缴或者少缴已扣、已收税款,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。 第六十九条规定,扣缴义务人应扣未扣、应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收未收税款百分之五十以上三倍以下的罚款。 《国家税务总局关于贯彻<中华人民共和国税收征收管理法>及其实施细则若干具体问题的通知》(国税发〔2003〕47号)第二条关于扣缴义务人扣缴税款问题的规定,……扣缴义务人违反征管法及其实施细则规定应扣未扣、应收未收税款的,税务机关除按征管法及其实施细则的有关规定对其给予处罚外,应当责成扣缴义务人限期将应扣未扣、应收未收的税款补扣或补收。 处理结果: 依据相关规定,向A公司追缴增值税、企业所得税等各类税收30余万元,并处应缴税款50%的罚款15万余元。同时,责成A公司补扣补缴员工个人所得税10余万元,并处补扣补缴个人所得税的50%罚款5万余元。如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

- 餐饮业要交的税种以及税率2017-3-26 0:0:0

- 餐饮业该如何做好成本控制2017-3-26 0:0:0

- 餐饮业销售外购食品是否缴增值税2017-3-26 0:0:0

- 餐饮业非现场消费的三方两税斗争史2017-3-26 0:0:0

- 餐饮企业主要会计问题及处理2017-3-26 0:0:0

- 餐饮企业会计流程(2)2017-3-26 0:0:0

- 餐饮企业会计流程(3)2017-3-26 0:0:0

- 餐饮企业利润提升方案2017-3-26 0:0:0

- 餐饮企业制作及销售成本的管理2017-3-26 0:0:0

- 餐饮企业合法规避各种餐饮税的方法要点及案例2017-3-26 0:0:0

最新信息

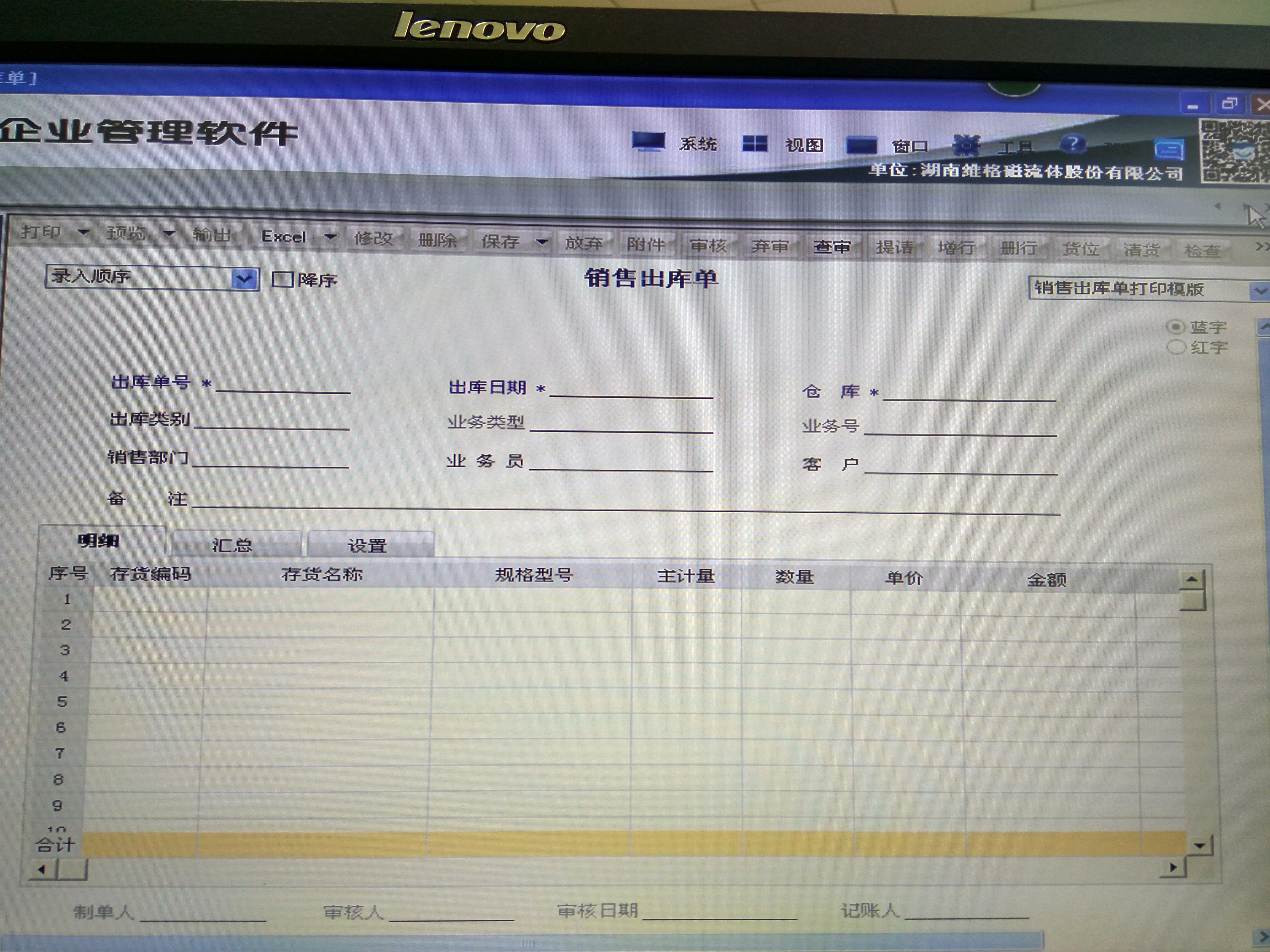

- 请问:修改制单人后以前做账的制单人不能同步修改吗?以前做好的账的制单人姓名?

- 请问,我们缴纳的税款入库到哪里了?在哪里可以看出入哪个金库了?三方协议上能看出吗?

- 请问,我先前收到一笔货款,不知道是谁付的,借:银行存款,贷:应收账款-未知;现在确认是谁付的后,我该怎样调账

- 请问,我公司是一般纳税人,供应商开给我们的进项名字开错了,已经被我们认证了,但是客户那边作废重开了一张,重开的未认证,这种进项转出要怎么做的?直接做一张红字红冲就可以了么?

- 请问,我看她写的期限是一年,那么一年以后,现在建立的帐套还在么

- 请问,我进项一个东西含税价是62元,税负率算1.2%,进销都是17%的税钱收,卖出去我要卖多少钱才不会亏呢?有公式吗

- 请问,新版的国税季报利润表里,本期金额和上期金额怎么填,取哪个数呢,谢谢

- 请问,用友建账建筑行业行业性质选哪个?

- 请问,财务做帐时后面附的合同必须是原件吗?

- 请问:店铺转让费10万元放在什么科目核算?新店。如果要摊消,几年摊完比较合理。坐得各位高手解答。谢谢。

13%的进项票,我公司往外开票开成17%了,税务局那会有事吗 13%的进项票,我公司往外开票开成17%了,税务局那会有事吗[]

收回会所有发票,作废了再重开看你是什么行业,你什么行业就要开什么行业的税率,跟进项税多少没有关系建议当月作废重开,隔月开具红字发票。当然有事,一般纳税人的一窗式比对不通过,税局会进行协查,然后通知到你抵扣的对方税局,然后进行处理。建议你主动与税局联系积极沟通处理此事,基本上不会处罚