消费税会计——消费税的计算(二)

2016-3-30 0:0:0 财务小编消费税会计——消费税的计算(二)

消费税会计——消费税的计算(二)三、应纳税额的计算

(一)销售应税消费品应纳税额的计算

采用从价定率办法的应纳消费税税额=销售额×消费税税率

采用从量定额办法的应纳消费税税额=销售量×单位消费税额

在从量定额计税时,黄酒、啤酒是以吨为税额单位,汽油、柴油是以升为税额单位。为了规范不同产品的计量单位,准确计算应纳税额,税法对吨与升两个计量单位的换算标准规定如下:

黄酒1吨=962升 啤酒1吨=988升

汽油1吨=1388升 柴油1吨=1176升

[例1] 某烟厂出售卷烟20个标准箱,每标准条调拨价格60元,共计300000元,烟丝45000元,不退包装物,采取托收承付结算方式,货已发出并办好托收手续。计算应纳消费税税额如下:

20×150+300000×45%+45000×30%=151500(元)

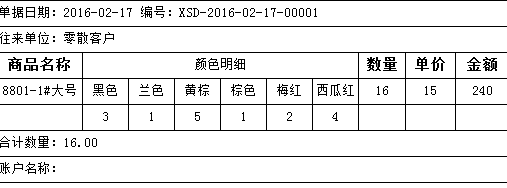

[例2] 某酒厂以粮食白酒100000箱(每箱120元,每箱6瓶,每瓶500克)换取建筑材料,满足扩建工厂需要。计算应纳消费税税额如下:

100000×120×25%+100000×6×0.5×1=330000(元)

[例3] 某烟厂购买已税烟丝2000公斤,每公斤30元,未扣增值税。加工成卷烟200个标准箱,每标准箱调拨价格7500元,全部售出。计算应纳消费税税额如下:

烟丝不含增值税销售额=2000×30/(1+17%)=51282(元)

卷烟应纳消费税额=200×150+200×7500×30%-51282×30%=428718(元)

[例4] 某企业采购原油40吨,委托炼油厂加工成汽油12吨。计算应纳消费税税额如下:

12吨×1388升/吨×0.2元/升=3331.20(元)

(二)自产自用应税消费品应纳税额的计算

自产自用就是纳税人生产应税消费品后,不是用于直接对外销售,而是用于连续生产应税消费品或用于其他方面。

纳税人若是用于连续生产应税消费品的(作为生产最终应税消费品的直接材料,并构成最终产品实体的应税消费品,如卷烟厂生产的烟丝,再用于本厂连续生产出最终产品–卷烟),根据税不重征的原则,不纳消费税。

纳税人若是用于其他方面,应于移送时缴纳消费税。“用于其他方面”是指纳税人用于生产非应税消费品和在建工程,以及用于馈赠、赞助、集资、广告、样品、职工福利、奖励等方面的应税消费品。

纳税人自产自用的应税消费品,不是用于连续生产应税消费品,而是用于其他方面,应按照纳税人生产同类消费品的销售价格为计税依据;若没有同类消费品的销售价格,则可按组成计税价格计算纳税。组成计税价格的计算公式如下:

组成计税价格=(成本+利润)/(1-消费税税率)

纳税人自产自用的卷烟,销售的白包卷烟,按照纳税人生产的同牌号规格卷烟的销售(计税)价格确定征税类别和适用税率(白包卷烟一律按50%税率)。没有同牌号规格卷烟销售(计税)价格的,按照组成计税价格依50%的税率计算纳税。组成计税价格的计算公式如下:

组成计税价格=(成本+利润)÷(1-50%)

其中:成本是应税消费品的产品生产成本;利润是按应税消费品的全国平均成本利润率计算的利润。

应税消费品的全国平均成本利润率如下:烟类消费品,除甲级卷烟为10%,其余为5%;酒和酒精类消费品,除粮食白酒为10%,其余为5%;化妆品、护肤护发品、鞭炮焰火、汽车轮胎、小汽车等为5%;贵重首饰及珠宝玉石、摩托车、越野汽车为6%;小轿车为8%。

“同类消费品的销售价格”是指纳税人当月销售的同类消费品的销售价格。如果当月同类消费品各期销售价格不同,应按销售数量加权平均计算。但销售价格明显偏低又无正当理由或无销售价格的,不得列入加权平均计算。如果当月无销售或者当月未完结,应按照同类消费品上月或最近月份的销售价格计算纳税。

自产自用应税消费品应纳消费税税额的计算公式如下:

应纳消费税税额=纳税人生产同类消费品销售额×消费税税率

或=销售数量×单位消费税额

或=组成计税价格×消费税税率

纳税人用于换取生产资料和消费资料、投资入股和抵偿债务等方面的应税消费品,应以纳税人同类应税消费品的最高售价作为计税依据。

[例5] 某汽车制造厂将自产小轿车(气缸容量2000毫升)一辆,转作自用(固定资产),该种汽车对外销售价格180000元。计算应纳消费税额如下:

180000×5%=9000(元)

如果该自用轿车没有同类消费品的销售价格,其生产成本为150000元,则组成计税价格如下:

消费税组成计税价格=150000×(1+8%)/(1-5%)=170526(元)

应交消费税税额=170526×5%=8526(元)

增值税组成计税价格=150000×(1+8%)+8526=170526(元)

应交增值税税额=170526×17%=28989(元)

(三)委托加工应税消费品应纳税额的计算

委托加工是指由委托方提供原料或主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品。

如确属税法规定的委托加工行为,受托方必须严格履行代收代缴义务,正确计算和按时代缴税款(若受托方为个体经营者,一律于委托方收回后,在委托方所在地缴纳消费税)。在向委托方交货时,代收代缴消费税。

委托加工应税消费品,按照受托方的同类消费品的销售价格计算纳税。否则,按照组成计税价格计税。组成计税价格的计算公式如下:

组成计税价格=(材料成本+加工费)/(1-消费税税率)

“同类消费品的销售价格”是指受托方(代扣代缴义务人)当月销售的同类消费品的销售价格。如果当月同类消费品各期销售价格高低不同,应按销售数量加权平均计算。但当销售价格明显偏低又无正当理由或无销售价格的,不能列入加权平均计算。如果当月无销售或当月未完结,应按照同类消费品上月或最近月份的销售价格计算纳税。

组成计税价格中的“材料成本”,是指委托方所提供加工的材料实际成本。凡未提供材料成本或所在地主管税务机关认为不合理,税务机关有权重新核定材料成本。“加工费”是受托方加工应税消费品向委托方收取的全部费用(包括代垫的辅助材料实际成本)。

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

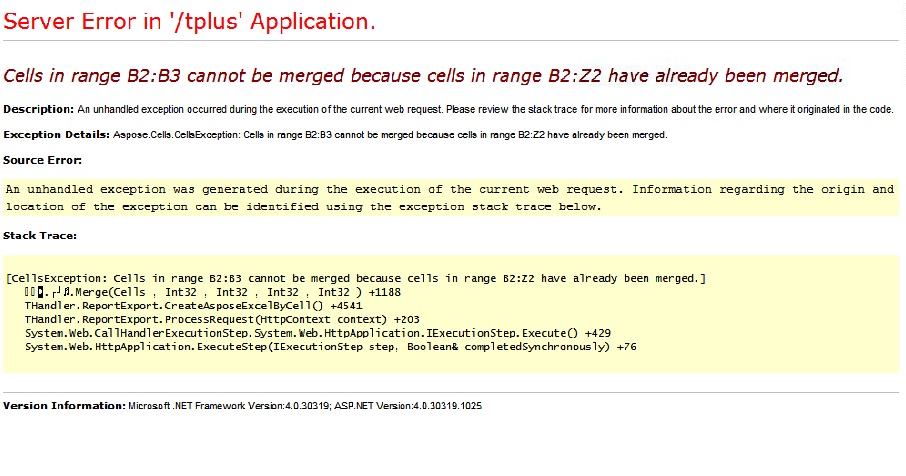

- "TPlus"应用程序中的服务器错误。虚拟路径“null”映射到另一个应用程序,这是不允许的。2017-5-4 8:50:52

- 按生产订单齐套配比出库(由仓管员送料)2016-5-29 0:0:0

- 按用途分类介绍三种会计账簿2016-5-29 0:0:0

- 按科目范围查询累计数量不同2016-5-29 0:0:0

- 按税法核算收入申报纳税可节税2016-5-29 0:0:0

- 按税法规定标准内计提的工会经费可扣除吗2016-5-29 0:0:0

- 按简易办法计算的增值税是否计入当期销项税金2016-5-29 0:0:0

- 按类别查询时无卡片的类别报错:"Fixed row 必须小于 Rows值"2016-5-29 0:0:0

- 按粮津贴2016-5-29 0:0:0

- 按自定义结转设置结转分录时按科目设置非常多2016-5-29 0:0:0