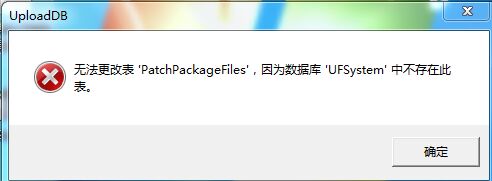

用友U8 运行总帐报3061,数据库出错

2016-1-12 0:0:0 用友NC小编用友U8 运行总帐报3061,数据库出错

用友U8 运行总帐报3061,数据库出错 问题原因:数据库出现冗余,导致无法登陆 解决方法:重新建立一个新的数据库,然后导入以前的数据,导完后覆盖以前的数据库解决方案:

问题原因:数据库出现冗余,导致无法登陆 解决方法:重新建立一个新的数据库,然后导入以前的数据,导完后覆盖以前的数据库

如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

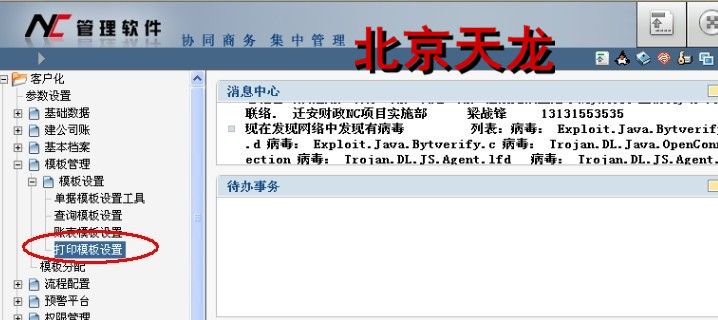

- 用友NC软件凭证打印设置方法2018-11-5 13:51:36

- 调拨单审核生成的其他入库单将其它手工填写的其他入库单覆盖2016-9-7 12:11:10

- 调整固定资产折旧2016-8-30 11:5:55

- 用友U8 保存凭证时提示有人正在保存凭证。2016-8-10 0:0:0

- 用友U8 保存凭证时提示有人正在保存凭证。_02016-8-10 0:0:0

- 用友U8 保存凭证时,提示有其他人在使用,无法保存。2016-8-10 0:0:0

- 用友U8 保存凭证时,提示有其他人在使用,无法保存。_02016-8-10 0:0:0

- 用友U8 保存单据时提示存货自由项结构不合法2016-8-10 0:0:0

- 用友U8 保存发货单时又提示:本单据已被他人修改,保存不成功。2016-8-10 0:0:0

- 用友U8 保存委托结算单时提示结算数量不能大于发货数量。2016-8-10 0:0:0

最新信息

- 程序检测到“T3产品服务”没有开启,请问您是否开启?这是什么问题

- 采购入库生单,选择采购到货单时,到货数量800,入库数量800时,老是提示:入库数量不能大于所参照到货单的数量,不能保存! 实际入库数量和到货数量是相等的。当把入库数量改成100之后,又可以生单成功!但是入库数量改成700,也是不能成功的。不知道什么原因??

- 采购分开流程,存货启用该了部门辅助项,参照进货单生成凭证,存货科目不能带出部门辅助项。但是进货单是录入了部门的。

- 采购到货单做好了,采购检验单生单时还是没有

- 采购发票制单的时候提示供应商被锁定

- 采购发票如何控制重复做单,现在发现有的采购发票有重复的单据,已经结账如何处理?可以做红字发票冲掉重复的蓝字发票吗?

- 采购批量 都影响那些单据啊?是只影响采购订单吗

- 采购期初记账是在什么情况下需要记账呢,在什么时候记账?

- 采购管理中的采购订单中的单价能否设置不录入,或者默认为0

- 采购管理中进货页面打开后出现脚本错误,其他控件都无法选择访问。

某企业是营改增一般纳税人,今年5月份购买了一栋房屋用于员工食堂,取得增值税专用发票注明税款31.25万元,价款625万元,折旧年限20年无残值,6月份进行勾选认证、申报抵扣并做了进项税转出处理。今年8月因公司经营需要将该房屋改做生产车间,企业咨询其进项税能否转入抵扣? 某企业是营改增一般纳税人,今年5月份购买了一栋房屋用于员工食堂,取得增值税专用发票注明税款31.25万元,价款625万元,折旧年限20年无残值,6月份进行勾选认证、申报抵扣并做了进项税转出处理。今年8月因公司经营需要将该房屋改做生产车间,企业咨询其进项税能否转入抵扣?[]

营改增前,固定资产的用途发生改变,从用于不得抵扣进项税额的项目转用于允许抵扣进项税额项目,其进项税额如何处理,增值税暂行条例及实施细则没有相关规定。

营改增后,根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税 〔2016〕36号)附件2:《营业税改征增值税试点有关事项的规定》规定,按照《试点实施办法》第二十七条第(一)项规定不得抵扣且未抵扣进项税额的固定资产、无形资产、不动产,发生用途改变,用于允许抵扣进项税额的应税项目,可在用途改变的次月按照下列公式计算可以抵扣的进项税额:

可以抵扣的进项税额=固定资产、无形资产、不动产净值/(1+适用税率)×适用税率

上述可以抵扣的进项税额应取得合法有效的增值税扣税凭证。

为确保不属于抵扣范围,或不符合抵扣凭证管理规定的税额不进入抵扣链条,《国家税务总局关于发布的公告》(国家税务总局公告2016年第15号)对不动产发生用途改变,相关进项税额的处理方式,作了进一步明确,但与财税 〔2016〕36号规定有所差异,特别是可以抵扣进项税额的计算公式。

税务总局2016年第15号公告第九条规定,按照规定不得抵扣进项税额的不动产,发生用途改变,用于允许抵扣进项税额项目的,按照下列公式在改变用途的次月计算可抵扣进项税额。

可抵扣进项税额=增值税扣税凭证注明或计算的进项税额×不动产净值率

依照本条规定计算的可抵扣进项税额,应取得2016年5月1日后开具的合法有效的增值税扣税凭证。

按照本条规定计算的可抵扣进项税额,60%的部分于改变用途的次月从销项税额中抵扣,40%的部分为待抵扣进项税额,于改变用途的次月起第13个月从销项税额中抵扣。

综上所述,营改增纳税人未抵扣资产改用于可抵扣项目其进项税还可以转入抵扣。

税务总局2016年第15号公告第七条规定,不动产净值率=(不动产净值÷不动产原值)×100%

本案例中购买的不动产6月、7月、8月需要计提折旧,则不动产净值=不动产原值-折旧额-残值=625-[625÷(20×12)]×3-0=617.19(万元)

不动产净值率=617.19÷625×100%=98.75%

可抵扣进项税额=31.25×98.75%=30.86(万元)

因此该纳税人今年9月份可抵扣进项税额=30.86×60%=18.52万元,2017年9月可以再抵扣剩下的12.34万元。

需要特别注意的是,营改增纳税人未抵扣资产改用于可抵扣项目,要找准抵扣时点,才能提高增值税的抵扣效益。