地下车位-处置方式不同税务处理有别

2016-6-9 0:0:0 用友NC小编地下车位-处置方式不同税务处理有别

地下车位:处置方式不同税务处理有别 案例 湖南省某房地产A公司在市区开发商业、普通住宅连体楼一幢。其中,1层~3层为商业用房,每层可售建筑面积1000平方米,层高5.6米;3层以上为普通住宅,可售建筑面积9000平方米,层高2.8米;利用地下基础设施形成停车位134个,面积2680平方米,开发成本2000元/平方米。按照地上房产的面积分配车位,普通住宅100个,商业用房34个。住宅和2~3层商业用房在当年销售,分别收取4680万元和4400万元。一层商业用房租赁给某电器公司从事经营活动,房产原值903万元,年租金180万元,当年收取6个月租金90万元,缴纳相费16万元。该项目取得土地使用权所支付的金额1500万元,地上房产开发成本4500万元,开发费用500万元,地下停车位开发成本536万元,税前可扣除折旧额21万元,支付其他合理费用10万元。 根据《湖南省地方局关于进一步规范土地管理的公告》(2014年第7号)规定,土地增值税清算应按照普通标准住宅、非普通标准住宅、非住宅类型分类,分别计算土地增值税;房地产开发企业建造的可售地下车库(位),按照非住宅类型房地产清算;利用地下建筑和按政府规定建造的地下人防工程改造的不可售地下车库(位),建成后产权属于全体业主所有或无偿移交给政府的其成本、费用可以扣除;转让上述不可售地下车库(位)永久使用权取得的收入,应按照地上房地产不同类型建筑面积占比,分别计入不同类型房地产销售收入征收土地增值税,其成本、费用按照配比原则扣除;单栋建筑物既有住宅又有商业用房的,按层高系数建筑面积分摊法分摊开发成本,房地产开发费用按取得土地使用权所支付的金额和开发成本之和的10%计算扣除,暂不考虑其他调整事项。 处置方式一:地下车位办理了产权证 向普通住宅购房户出售100个车位,并办理了产权证,面积2000平方米,收取款项1200万元,剩下34个车位用于物业管理,收取停车费10万元。 应缴土地增值税的计算:按层高系数建筑面积分摊法计算不同类型房产应分摊的开发成本。 5.6米商业用房层高系数=该类型用房层高÷普通住宅层高=5.6÷2.8=2。 总层高系数面积=∑(某类型用房可售建筑面积×某类型用房层高系数)=普通住宅可售建筑面积×1+商业用房可售建筑面积×2=9000×1+3000×5.6÷2.8=15000(平方米)。 某类型用房已售部分的层高系数面积=某类型用房层高系数×某类型用房已售建筑面积。 普通住宅已售部分层高系数面积=1×9000=9000(平方米)。 商业用房已售部分层高系数面积=2×2000=4000(平方米)。 某类型用房已售部分应分摊的开发成本=开发总成本÷总层高系数面积×某类型用房已售部分的层高系数面积。 普通住宅已售部分应分摊的开发成本=4500÷15000×9000=2700(万元)。 商业用房已售部分应分摊的开发成本=4500÷15000×4000=1200(万元)。 1.普通住宅应缴土地增值税的计算 ①转让房地产收入4680万元,已售面积9000平方米占总可售面积14680平方米(3000+9000+2680)的61.31%。 ②扣除项目金额=1500(注:取得土地使用权所支付的金额)×(1+10%+20%)(注:房地产开发费用按取得土地使用权所支付的金额和开发成本之和的10%计算扣除,部规定的加计20%扣除费)×61.31%+2700(注:普通住宅已售部分应分摊的开发成本)×(1+10%+20%)+4680×5.6%(注:率5%,城建税率7%,教育费附加3%,地方教育费附加2%)=4967.58(万元)。 ③增值率(4680-4967.58)÷4967.58=-5.79%。 增值额<20%,免征土地增值税。 2.非住宅类应缴土地增值税的计算 ①转让房地产收入5600万元,已售面积4000平方米占总可售面积14680平方米的27.25%。 ②扣除项目金额=1500×(1+10%+20%)×27.25%+(1200+2680×0.2×100÷134)(注:商业用房已售部分应分摊的开发成本1200万元+出售地下车位100个应分摊的开发成本)×(1+10%+20%)+5600×5.6%=2924.94(万元)。 ③增值率=(5600-2924.94)÷2924.94=91.49%。 ④应缴土地增值税2675.06×40%-2924.94×5%=923.77(万元)。 3.应缴的计算 ①收入总额=90+4680+4400+1200+10(注:一层商业用房租金收入90万元+普通住宅销售收入4680万元+商业用房销售收入4400万元,地下车位销售收入1200万元+收取停车费10万元)=10380(万元)。 ②销售成本扣除额=已售地下车位的开发成本+已出售普通住宅的开发成本+已出售商业用房的开发成本+应分摊的土地成本=2680×0.2×100÷134(注:出售地下车位100个应分摊的开发成本)+(2700+1200)+1500×13000÷14680(注:已出售普通住宅、商业用房和地下车位面积之和13000平方米÷总建筑面积,可售总建筑面积=各类房产面积+地下车位面积=3000+9000+2680)=5628.34(万元)。 ③经营税金及附加=10380×5.6%=581.28(万元)。 ④土地增值税扣除额为923.77万元。 ⑤期间费用扣除=开发费用-出租房应分摊的开发费用+折旧+其他税金+其他=500-500×1000÷12000(注:按建筑面积分摊出租房应分摊的开发费用,其中,一层商业用房面积1000平方米,地上房产总面积12000平方米)+21+16+10=505.33(万元)。 ⑥应缴企业所得税额=(①-②-③-④-⑤)×25%=685.32(万元)。 处置方式二:地下车位未办理产权证,转让永久使用权向普通住宅购房户出售100个车位永久使用权,取得营业收入1200万元,剩下34个车位用于物业管理,收取停车费10万元。在土地增值税计算上,地下车位不分摊土地成本,商业和普通住宅开发成本的分摊计算同上。 1.普通住宅应缴土地增值税的计算 ①转让房地产收入4680+1200=5880(万元),已售面积9000平方米占总可售面积12000平方米的75%。 ②扣除项目金额=1500×(1+10%+20%)×75%+(2700+2680×0.2×100÷134)×(1+10%+20%)+5880×5.6%=5821.78(万元)。 ③增值率=(5880-5821.78)÷5821.78≈1%。 增值额<20%,免征土地增值税。 2.商业用房应缴土地增值税的计算 ①转让房地产收入4400万元,已售面积2000平方米占总可售面积12000平方米的16.67%。 ②扣除项目金额=1500×(1+10%+20%)×16.67%+1200×(1+10%+20%)+4400×5.6%=2131.4(万元)。 ③增值率=(4400-2131.4)÷2131.4=106.44%。 ④应缴土地增值税=2268.6×50%-2131.4×15%=814.59(万元)。 3.应缴企业所得税的计算 ①收入总额=90+4680+4400+1200+10=10380(万元)。 ②销售成本扣除额=2680×0.2×100÷134+2700+1200+1500×11000÷12000(注:因地下车位未办理产权证不分摊土地成本,税前扣除的土地成本按已出售普通住宅和商业用房面积之和11000平方米÷总建筑面积,总建筑面积=各类房产面积=3000+9000)=5675(万元)。 ③经营税金及附加=10380×5.6%=581.28(万元)。 ④土地增值税扣除额为814.59万元。 ⑤期间费用扣除不变为505.33万元。 ⑥应缴企业所得税额=(①-②-③-④-⑤)×25%=700.95(万元)。 处置方式三:地下车位未办理产权证,采用三种综合处置方式向普通住宅购房户出售100个车位永久使用权,取得营业收入1200万元,另按成本价向二、三层商业购房户配套出售22个,取得营业收入88万元,剩下12个车位无偿移交给政府。在土地增值税计算上,地下车位不分摊土地成本,商业和普通住宅开发成本的分摊计算同上,普通住宅的土地增值税计算同上,属于免征。 1.商业用房应缴土地增值税的计算 转让房地产收入4488万元(注:4400+88),已售面积2000平方米占总可售面积12000平方米的16.67%。 ①扣除项目金额=1500×(1+10%+20%)×16.67%+(1200+2680×0.2×34÷134)(注:商业用房已售部分应分摊的开发成本1200万元,向二、三层商业购房户配套出售22个车位和无偿移交给政府12个车位的开发成本136万元)×(1+10%+20%)+4488×5.6%=2313.13(万元)。 ②增值率=(4488-2313.13)÷2313.13=94.02%。 ③应缴土地增值税=2174.87×40%-2313.13×5%=754.29(万元)。 2.应缴企业所得税的计算 ①收入总额=90+4680+4400+1200+88==10458(万元)。 ②销售成本扣除额=2700+1200+1500×11000÷12000+536(注:地下车位成本)=5811(万元)。 ③经营税金及附加=585.65(万元)。 ④土地增值税扣除额=754.29(万元)。 ⑤期间费用扣除不变为505.33万元。 ⑥应缴企业所得税额=(①-②-③-④-⑤)×25%=700.43(万元)。 不同处置方式下的负担(如图): 税金 方式一 方式二 方式三 土地增值税 923.77 814.59 754.29 企业所得税 685.32 700.95 700.43 其他 593.28 593.28 597.65 税金合计 2202.37 2108.82 2052.37 营业收入 10380 10380 10458 平均税负 21.22% 20.32% 19.62% 从上述案例来看,地下车位的三种处置方式所产生的税收负担明显不同,方式三与方式一、二相比,营业收入增加78万元,应缴的土地增值税分别减少169.48万元、60.3万元,在各项费用指标不变的情况下,平均税负分别下降1.6%、0.7%。为何会出现上述情况?从规定上看,办理了产权证的地下车位属于可售房产,其面积应归入可售面积,相应分摊土地成本,未办理产权证的则无需分摊土地成本。在土地增值税的具体计算上,《国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知》(国税发〔2006〕187号)规定,开发项目中同时包含普通住宅和非普通住宅的,应分别计算增值额。那么地下车位属于那种清算类别,收入应如何分配?成本应如何分摊?对此,各省都有一些具体规定,但一般是按照受益原则和配比原则来分配收入和归集成本。 由于地下车位与地面建筑属于同一整体不可分割,一般情况下房地产企业对地下车位进行了单独的工程预算,至于地下与地上建筑的共同成本应如何分摊?《国家税务总局关于印发〈土地增值税清算管理规程〉的通知》(国税发〔2009〕91号)第二十一条第五款规定,纳税人同一项目中建造不同类型房地产的,应按照受益对象,采用合理的分配方法,分摊共同的成本费用。企业所得税计算上,《国家税务总局关于印发〈房地产开发经营业务企业所得税处理办法〉的通知》(国税发〔2009〕31号)第三十三条规定,利用地下基础设施形成的停车场所,作为公共配套设施进行处理。第二十九条规定,企业开发、建造的开发产品应按制造成本法进行计量与核算。共同成本和不能分清负担对象的间接成本,应按受益的原则和配比的原则分配至各成本对象。 因此,房地产企业对于地下车位的税务处理,在土地增值税计算上,应根据地下车位的处置方式先确认清算类别归集收入,再进行成本和费用分摊。办理了产权证的收入应并入非住宅类,相应分摊成本和费用;未办产权证的应根据地上房地产不同类型建筑面积占比,按照受益的原则和配比的原则来归类分配收入和成本;共同成本费用应按受益对象和合理的分配方法来分摊计算。在企业所得税的计算上,应先按制造成本法对地下车位的成本和费用进行计量与核算,再按受益的原则和配比的原则分配至各成本对象,最后根据地下车位的处置形式来确定是否可以税前扣除。如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

- 刚建帐怎么填期初余额2018-11-23 7:18:20

- 期初余额录入不对,想要修改,怎么办?2018-11-22 18:22:41

- 登记银行日记账的要求是什么2016-9-18 11:10:33

- 登入用友T3软件提示错误;“内存溢出”?2016-9-7 12:51:29

- 登陆系统管理提示IIS配置不正确 _02016-8-30 11:28:58

- 电费保证金是否征收增值税?2016-8-30 11:12:30

- 电算化条件下高校的内部会计控制2016-8-30 11:10:0

- 登陆企业门户提示“无法登陆服务器”2016-8-30 11:8:15

- 防治禽流感有哪些税收优惠政策2016-8-30 11:4:43

- 登录界面没有操作员2016-8-22 16:10:5

最新信息

- 程序检测到“T3产品服务”没有开启,请问您是否开启?这是什么问题

- 采购入库生单,选择采购到货单时,到货数量800,入库数量800时,老是提示:入库数量不能大于所参照到货单的数量,不能保存! 实际入库数量和到货数量是相等的。当把入库数量改成100之后,又可以生单成功!但是入库数量改成700,也是不能成功的。不知道什么原因??

- 采购分开流程,存货启用该了部门辅助项,参照进货单生成凭证,存货科目不能带出部门辅助项。但是进货单是录入了部门的。

- 采购到货单做好了,采购检验单生单时还是没有

- 采购发票制单的时候提示供应商被锁定

- 采购发票如何控制重复做单,现在发现有的采购发票有重复的单据,已经结账如何处理?可以做红字发票冲掉重复的蓝字发票吗?

- 采购批量 都影响那些单据啊?是只影响采购订单吗

- 采购期初记账是在什么情况下需要记账呢,在什么时候记账?

- 采购管理中的采购订单中的单价能否设置不录入,或者默认为0

- 采购管理中进货页面打开后出现脚本错误,其他控件都无法选择访问。

恢复以前的自动备份报错,用工具也不能解决,求助! 恢复以前的自动备份报错,用工具也不能解决,求助!

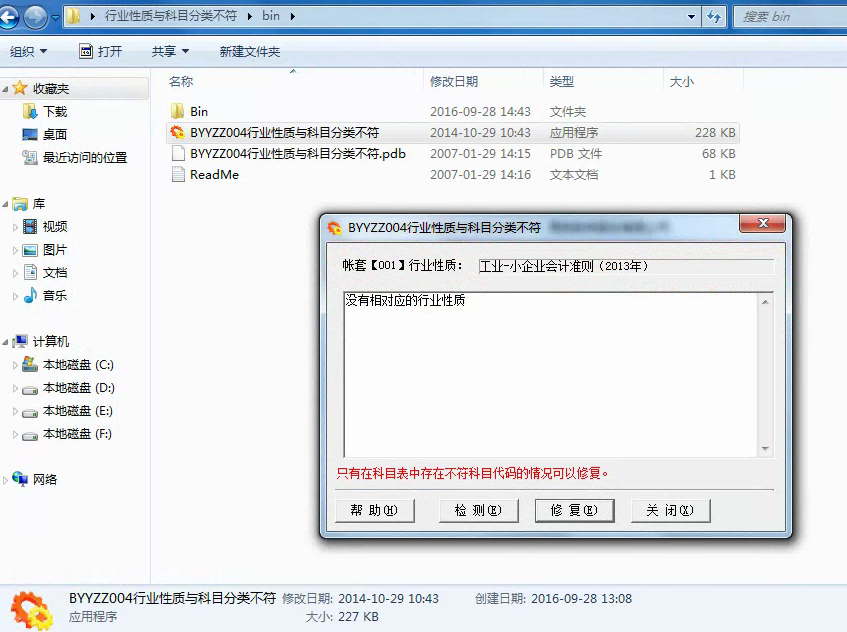

亲,请使用数据库修复工具检测下数据是否损坏了,@服务社区_郝瑞然_:老师,工具提示未发现任何异常数据,不是数据损坏了。@汪坤jY7: 如果使用行业性质与科目分类不符工具和数据库修复工具还没有处理那就是数据库中的是否新行业性质科目标志问题,如果是伙伴请先备份下数据修改数据库表中的标识,如果是客户请联系购买软件的服务商进行处理。@服务社区_郝瑞然_:行业性质与科目分类不符工具提示这个,和这个有关系吗?这个平台怎样安装呢?网站没看见下载的地方。@汪坤jY7: 所有的工具都在服务社区 →产品线 →工具中进行下载。