T780RB是什么意思

2018-2-23 0:0:0 用友NC小编T780RB是什么意思

T780RB是什么意思'' 是序列号吧如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

- 暂存凭证做什么用?为什么不让保存?2018-11-6 13:16:53

- 陕西地方税务局月财务报表怎么申报2018-3-17 0:0:0

- 陕西宝鸡虢镇出纳培训班在哪报名2018-3-17 0:0:0

- 陕西成考和网络远程继续教育区别是?2018-3-17 0:0:0

- 陕西政府软件管理部门是哪个部门2018-3-17 0:0:0

- 陕西方欣报税软件上财务负责人怎么改2018-3-17 0:0:0

- 陕西最新哪家土建筑公司管理招聘2018-3-17 0:0:0

- 陕西榆林电大有设备设施管理吗2018-3-17 0:0:0

- 陕西每年通过注册税务师考试多少人2018-3-17 0:0:0

- 陕西汉中西环路明珠小区在哪办国税2018-3-17 0:0:0

最新信息

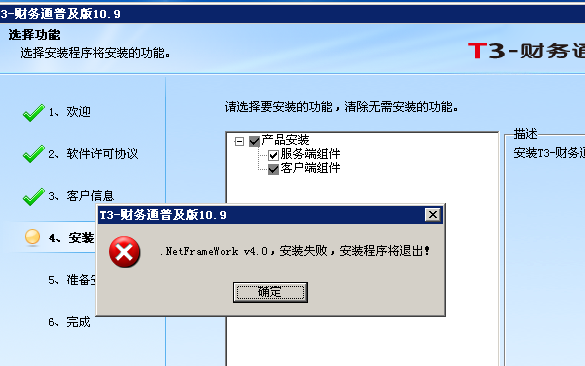

- 程序检测到“T3产品服务”没有开启,请问您是否开启?这是什么问题

- 采购入库生单,选择采购到货单时,到货数量800,入库数量800时,老是提示:入库数量不能大于所参照到货单的数量,不能保存! 实际入库数量和到货数量是相等的。当把入库数量改成100之后,又可以生单成功!但是入库数量改成700,也是不能成功的。不知道什么原因??

- 采购分开流程,存货启用该了部门辅助项,参照进货单生成凭证,存货科目不能带出部门辅助项。但是进货单是录入了部门的。

- 采购到货单做好了,采购检验单生单时还是没有

- 采购发票制单的时候提示供应商被锁定

- 采购发票如何控制重复做单,现在发现有的采购发票有重复的单据,已经结账如何处理?可以做红字发票冲掉重复的蓝字发票吗?

- 采购批量 都影响那些单据啊?是只影响采购订单吗

- 采购期初记账是在什么情况下需要记账呢,在什么时候记账?

- 采购管理中的采购订单中的单价能否设置不录入,或者默认为0

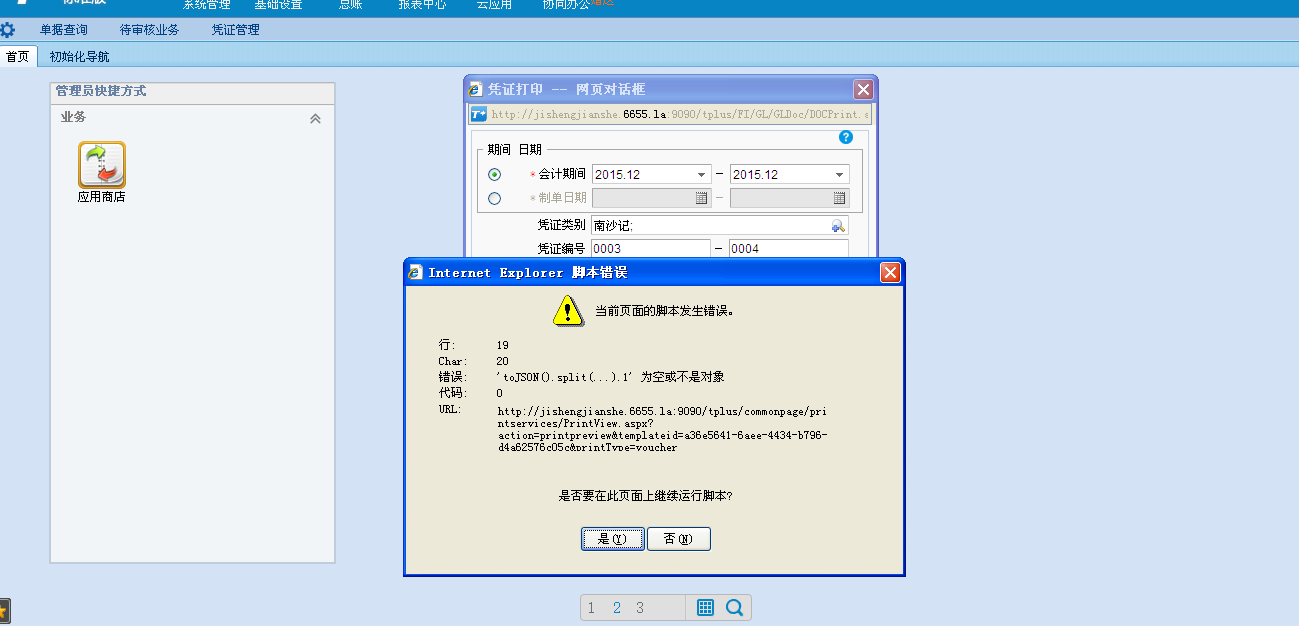

- 采购管理中进货页面打开后出现脚本错误,其他控件都无法选择访问。

房企绿化费用涉税风险当防范 _0房企绿化费用涉税风险当防范 房地产企业开发绿化工程的成本费用,是开发成本中基础设施费的重要项目之一。绿化建设费,是指区内、区外绿化支出,包括公共绿化、组团宅间绿化、一楼私家花园、小区周边绿化支出。 绿化支出的成本,主要包括3类费用:工程设计费用,指有设计资质的建设单位,通过实体附着在土地上各种植物绿化支出必要的基础设施支出,包括为绿化工程支付设计费用和土地改良、营造构建物设施的支出。绿化苗木购置用移栽,包括苗木买价、运杂费、保险费和合理挑选费支出等。养护费,主要指使绿化苗木正常存在而发生的必要支出,包括后期植物浇水、施肥、修剪等支出。当前,房企虚增绿化工程费,客观上形成了漏洞,导致房地产企业的风险日益凸显。 因此,管控绿化费用支出的涉税风险,是房地产企业不可忽视的重要涉税事项。 涉税三大风险点 房地产企业在绿化成本中的涉税风险日益凸显。对于房地产企业来说,绿化成本主要涉及土地和。其涉税风险主要分布在以下3个方面。 虚列开发成本,侵蚀企业利润 虚开建筑业统一发票。由于取得的《建筑业统一发票》大部分未写明具体项目名称,往往只注明“零星工程款”,特别是市政公用、园林绿化、基础土石方等工程,受专业知识、事后隐蔽工程量难以核实等的限制,人员在较短时间内难以对工程项目进行计量与核查。开发企业利用这些工程,实现用3%的建筑业去侵蚀25%的企业所得税税基。 虚开绿化用苗木发票。绿化苗木大多来自于农民的自产自销,享受着国家给予的,因此企业往往利用农民自产自销苗木开票不用缴税的特点,虚开自购苗木发票,虚增绿化成本,转移利润、偷逃企业所得税。 利用关联交易扩大扣除项目 基层税务机关在对房地产开发企业进行土地增值税清算时,发现有房地产企业利用关联交易扩大土地增值税扣除项目金额,侵蚀土地增值税计税依据,以达到少缴土地增值税的目的,且通过关联企业进行运作,手段也相对比较隐蔽。 其采取的主要手段有两种。 一是虚报扣除项目。利用相关联的建筑安装企业,通过虚构绿 化、基础设施、隐蔽工程等,虚构、虚报扣除项目,减少土地增值税税额。二是扩大项目金额。 虽然签订总额包干合同,但在施工环节新增项目,并在决算付款时以新增项目名义调高决算金额。 施行甲供材料构筑逃税通道 在建设项目工程中,建设单位(甲方)自购主材已较为普遍,通常称为“甲供材”。部分项目甲供材比例占到工程造价的40%到60%,因为它既能降低工程成本,又能保证材料质量,可谓一举两得。 近来,从税务稽查和土地增值税清算中发现,如果税收征管不到位,甲供材会成为税收征管的盲区,造成甲供材税款流失,导致工程造价不真实,主要表现在如下几个方面。 一是建设单位将甲供材直接列入成本,造成税款流失。按照建设工程计价程序规定,工程造价包括直接费、间 接费、利润和税金。甲供材是直接费的重要组成部分,也是税费计取的重要基数。建设单位将甲供材直接计入工程成本,减少计价程序的直接费,目的是逃避“甲供材”应承担的税金,降低工程造价。 二是甲供材进入工程计价程序计税,但施工企业以结算价开具建安发票,导致税款流失。按照《中华人民共和国营业税暂行条例实施细则》第十八条规定,人从事建筑工程作业,无论与对方如何结算,其营业额均应包括所用原材料及其他物资和动力价款在内。施工企业应以工程总价开具建安发票,建设单位在价款结算中将甲供材扣除。实际操作中施工企业以扣减甲供材后的结算价款开具发票,不仅少交相费,还截留了建设单位甲供材税金。 三是甲供材重复列支。房地产开发企业购入的甲供材在已经计入开发成本的情况下,关联企业按不扣除甲供材部分开具建安发票,造成重复列支开发成本,计算扣除项目时重复扣除。 五类风险手法 案例1:关联交易虚列绿化费用 某山庄项目,前期绿化工程由绿森林公司承办,项目合同金额为120万元。开发商以树木基本死亡为由,追补后期的绿化完善工程费用金额1080万元,并由其关联子公司完成。其实质是与关联公司签订虚假合同,虚开发票,绿化工程支出3600万元列入基础设施费。后期绿化费用成倍翻番,且由关联企业承担该项目的实施。 案例2:甲项目绿化费用挪至乙项目列支扣除 某地产项目绿化费用265万元。一笔是某市A公司承建的屋顶花园,金额为27万元。另一笔为某市B公司开具的绿化费发票,金额为238万元,全部未写明绿化地点。 A地产整个开发项目除了屋顶花园外,就是两幢楼之间的中心绿化带。这笔238万元的绿化费就应该是中心绿化带的成本。但中心绿化面积并不大,总共也就1500平米左右,树木更是屈指可数,为什么成本会这么高?A地产为何要舍近求远地找公司搞绿化?经税务稽查核实,项目合同“注意事项”上面注明该工程植树2700棵。1500平方米的绿化面积怎么能种植2700棵树呢?这岂不是1平方米内要种两棵树吗?而现场一共只有50棵树。在详实的事实面前,A地产负责人不得不承认,因A地产的利润相对较高,B公司总部便指示把另一合资新建楼盘的绿化费238万元放到了A地产进行列支。 案例3:签订虚假合同虚开发票列支花木费用 如某县某房地产公司 账册显示:该公司一、二期项目中用于基础设施建设的花木、石景费用高达638.57万元,占开发总成本8510.35万元的7.5%。 主要有银杏树64棵、每棵5.5万元,香樟树55棵、每棵3.2万元,以及其他花木盆景,总价值528万元。经税务检查人员核实,该公司利用农民个人出售自产花木的政策,在花木、石景费用上动手脚,故意签订虚假合同,扩大成本费用以少缴所得税。 事实上,该公司以支付部分费用为诱饵,促使王某、葛某虚开发票金额245.4万元。又以他人名义到地税部门开具工程发票,虚开石景费用71.87万元。经最终检查确认,该房地产开发公司2007年度以虚列花木、石景费用为手段,多列支出317.27万元,少缴企业所得税104.7万元。为此,除依法追缴其所逃税款外,另处罚款52.35万元,并加收滞纳金15万元。 案例4:多列支绿化费用于发放员工福利 用于绿化的树木和花草的价格差异很大,很难准确界定,且国家对绿化工程达标规定的 要求较低。某置业有限公司瞄准了这个漏洞,对每个绿化项目都采取了高预算、低投入、多报账的方法。5年来,共虚列、多列绿化费支出729万元,主要用于给员工发放福利、津贴和请客送礼。 案例5:预提绿化费用加大商品房成本 房地产开发企业尚未施工,但已在广告中明确承诺建造且不可撤销的小区的园林绿化费用,年终预提。某些房地产开发企业采用“预提费用”、“待摊费用”账目调整当期利润。 一是费用计提未付。预提费用、预计负债是企业根据谨慎性原则预计提取记入当期成本、费用的未支付款项,但因是当期预期数,提取金额与以后应支付金额容易存在较大差异。从企业角度讲,当期有会计利润,多提预提费用、预计负债,形成亏损;当期亏损,则不提或少提,从而达到人为操纵会计利润目的。 二是预提“公共配套”费用数额大,在配套工程完工验收之后不及时结转配套工程成本。有的企业在配套工程完工验收之后,仍继续计提或重复计提“预提费用”,长期滚动使用,加大商品房成本。 房企绿化费用涉税风险当防范 作者: ■樊其国/文 来源:中国会计报 2014年9月5日 房地产企业开发绿化工程的成本费用,是开发成本中基础设施费的重要项目之一。绿化建设费,是指区内、区外绿化支出,包括公共绿化、组团宅间绿化、一楼私家花园、小区周边绿化支出。 绿化支出的成本,主要包括3类费用:工程设计费用,指有设计资质的建设单位,通过实体附着在土地上各种植物绿化支出必要的基础设施支出,包括为绿化工程支付设计费用和土地改良、营造构建物设施的支出。绿化苗木购置用移栽,包括苗木买价、运杂费、保险费和合理挑选费支出等。养护费,主要指使绿化苗木正常存在而发生的必要支出,包括后期植物浇水、施肥、修剪等支出。当前,房企虚增绿化工程费,客观上形成了税收漏洞,导致房地产企业的涉税风险日益凸显。 因此,管控绿化费用支出的涉税风险,是房地产企业不可忽视的重要涉税事项。 涉税三大风险点 房地产企业在绿化成本中的涉税风险日益凸显。对于房地产企业来说,绿化成本主要涉及土地增值税和企业所得税。其涉税风险主要分布在以下3个方面。 虚列开发成本,侵蚀企业利润 虚开建筑业统一发票。由于取得的《建筑业统一发票》大部分未写明具体项目名称,往往只注明“零星工程款”,特别是市政公用、园林绿化、基础土石方等工程,受专业知识、事后隐蔽工程量难以核实等的限制,税务人员在较短时间内难以对工程项目进行计量与核查。开发企业利用这些工程,实现用3%的建筑业营业税去侵蚀25%的企业所得税税基。 虚开绿化用苗木发票。绿化苗木大多来自于农民的自产自销,享受着国家给予的税收优惠,因此企业往往利用农民自产自销苗木开票不用缴税的特点,虚开自购苗木发票,虚增绿化成本,转移利润、偷逃企业所得税。 利用关联交易扩大扣除项目 基层税务机关在对房地产开发企业进行土地增值税清算时,发现有房地产企业利用关联交易扩大土地增值税扣除项目金额,侵蚀土地增值税计税依据,以达到少缴土地增值税的目的,且通过关联企业进行运作,手段也相对比较隐蔽。 其采取的主要手段有两种。 一是虚报扣除项目。利用相关联的建筑安装企业,通过虚构绿 化、基础设施、隐蔽工程等,虚构、虚报扣除项目,减少土地增值税税额。二是扩大项目金额。 虽然签订总额包干合同,但在施工环节新增项目,并在决算付款时以新增项目名义调高决算金额。 施行甲供材料构筑逃税通道 在建设项目工程中,建设单位(甲方)自购主材已较为普遍,通常称为“甲供材”。部分项目甲供材比例占到工程造价的40%到60%,因为它既能降低工程成本,又能保证材料质量,可谓一举两得。 近来,从税务稽查和土地增值税清算中发现,如果税收征管不到位,甲供材会成为税收征管的盲区,造成甲供材税款流失,导致工程造价不真实,主要表现在如下几个方面。 一是建设单位将甲供材直接列入成本,造成税款流失。按照建设工程计价程序规定,工程造价包括直接费、间 接费、利润和税金。甲供材是直接费的重要组成部分,也是税费计取的重要基数。建设单位将甲供材直接计入工程成本,减少计价程序的直接费,目的是逃避“甲供材”应承担的税金,降低工程造价。 二是甲供材进入工程计价程序计税,但施工企业以结算价开具建安发票,导致税款流失。按照《中华人民共和国营业税暂行条例实施细则》第十八条规定,纳税人从事建筑工程作业,无论与对方如何结算,其营业额均应包括所用原材料及其他物资和动力价款在内。施工企业应以工程总价开具建安发票,建设单位在价款结算中将甲供材扣除。实际操作中施工企业以扣减甲供材后的结算价款开具发票,不仅少交相关税费,还截留了建设单位甲供材税金。 三是甲供材重复列支。房地产开发企业购入的甲供材在已经计入开发成本的情况下,关联企业按不扣除甲供材部分开具建安发票,造成重复列支开发成本,计算扣除项目时重复扣除。 五类风险手法 案例1:关联交易虚列绿化费用 某山庄项目,前期绿化工程由绿森林公司承办,项目合同金额为120万元。开发商以树木基本死亡为由,追补后期的绿化完善工程费用金额1080万元,并由其关联子公司完成。其实质是与关联公司签订虚假合同,虚开发票,绿化工程支出3600万元列入基础设施费。后期绿化费用成倍翻番,且由关联企业承担该项目的实施。 案例2:甲项目绿化费用挪至乙项目列支扣除 某地产项目绿化费用265万元。一笔是某市A公司承建的屋顶花园,金额为27万元。另一笔为某市B公司开具的绿化费发票,金额为238万元,全部未写明绿化地点。 A地产整个开发项目除了屋顶花园外,就是两幢楼之间的中心绿化带。这笔238万元的绿化费就应该是中心绿化带的成本。但中心绿化面积并不大,总共也就1500平米左右,树木更是屈指可数,为什么成本会这么高?A地产为何要舍近求远地找公司搞绿化?经税务稽查核实,项目合同“注意事项”上面注明该工程植树2700棵。1500平方米的绿化面积怎么能种植2700棵树呢?这岂不是1平方米内要种两棵树吗?而现场一共只有50棵树。在详实的事实面前,A地产负责人不得不承认,因A地产的利润相对较高,B公司总部便指示把另一合资新建楼盘的绿化费238万元放到了A地产进行列支。 案例3:签订虚假合同虚开发票列支花木费用 如某县某房地产公司会计 账册显示:该公司一、二期项目中用于基础设施建设的花木、石景费用高达638.57万元,占开发总成本8510.35万元的7.5%。 主要有银杏树64棵、每棵5.5万元,香樟树55棵、每棵3.2万元,以及其他花木盆景,总价值528万元。经税务检查人员核实,该公司利用农民个人出售自产花木免税的政策,在花木、石景费用上动手脚,故意签订虚假合同,扩大成本费用以少缴所得税。 事实上,该公司以支付部分费用为诱饵,促使王某、葛某虚开发票金额245.4万元。又以他人名义到地税部门开具工程发票,虚开石景费用71.87万元。经最终检查确认,该房地产开发公司2007年度以虚列花木、石景费用为手段,多列支出317.27万元,少缴企业所得税104.7万元。为此,除依法追缴其所逃税款外,另处罚款52.35万元,并加收滞纳金15万元。 案例4:多列支绿化费用于发放员工福利 用于绿化的树木和花草的价格差异很大,很难准确界定,且国家对绿化工程达标规定的 要求较低。某置业有限公司瞄准了这个漏洞,对每个绿化项目都采取了高预算、低投入、多报账的方法。5年来,共虚列、多列绿化费支出729万元,主要用于给员工发放福利、津贴和请客送礼。 案例5:预提绿化费用加大商品房成本 房地产开发企业尚未施工,但已在广告中明确承诺建造且不可撤销的小区的园林绿化费用,年终预提。某些房地产开发企业采用“预提费用”、“待摊费用”账目调整当期利润。 一是费用计提未付。预提费用、预计负债是企业根据谨慎性原则预计提取记入当期成本、费用的未支付款项,但因是当期预期数,提取金额与以后应支付金额容易存在较大差异。从企业角度讲,当期有会计利润,多提预提费用、预计负债,形成亏损;当期亏损,则不提或少提,从而达到人为操纵会计利润目的。 二是预提“公共配套”费用数额大,在配套工程完工验收之后不及时结转配套工程成本。有的企业在配套工程完工验收之后,仍继续计提或重复计提“预提费用”,长期滚动使用,加大商品房成本。 房企绿化费用涉税风险当防范 作者: ■樊其国/文 来源:中国会计报 2014年9月5日 房地产企业开发绿化工程的成本费用,是开发成本中基础设施费的重要项目之一。绿化建设费,是指区内、区外绿化支出,包括公共绿化、组团宅间绿化、一楼私家花园、小区周边绿化支出。 绿化支出的成本,主要包括3类费用:工程设计费用,指有设计资质的建设单位,通过实体附着在土地上各种植物绿化支出必要的基础设施支出,包括为绿化工程支付设计费用和土地改良、营造构建物设施的支出。绿化苗木购置用移栽,包括苗木买价、运杂费、保险费和合理挑选费支出等。养护费,主要指使绿化苗木正常存在而发生的必要支出,包括后期植物浇水、施肥、修剪等支出。当前,房企虚增绿化工程费,客观上形成了税收漏洞,导致房地产企业的涉税风险日益凸显。 因此,管控绿化费用支出的涉税风险,是房地产企业不可忽视的重要涉税事项。 涉税三大风险点 房地产企业在绿化成本中的涉税风险日益凸显。对于房地产企业来说,绿化成本主要涉及土地增值税和企业所得税。其涉税风险主要分布在以下3个方面。 虚列开发成本,侵蚀企业利润 虚开建筑业统一发票。由于取得的《建筑业统一发票》大部分未写明具体项目名称,往往只注明“零星工程款”,特别是市政公用、园林绿化、基础土石方等工程,受专业知识、事后隐蔽工程量难以核实等的限制,税务人员在较短时间内难以对工程项目进行计量与核查。开发企业利用这些工程,实现用3%的建筑业营业税去侵蚀25%的企业所得税税基。 虚开绿化用苗木发票。绿化苗木大多来自于农民的自产自销,享受着国家给予的税收优惠,因此企业往往利用农民自产自销苗木开票不用缴税的特点,虚开自购苗木发票,虚增绿化成本,转移利润、偷逃企业所得税。 利用关联交易扩大扣除项目 基层税务机关在对房地产开发企业进行土地增值税清算时,发现有房地产企业利用关联交易扩大土地增值税扣除项目金额,侵蚀土地增值税计税依据,以达到少缴土地增值税的目的,且通过关联企业进行运作,手段也相对比较隐蔽。 其采取的主要手段有两种。 一是虚报扣除项目。利用相关联的建筑安装企业,通过虚构绿 化、基础设施、隐蔽工程等,虚构、虚报扣除项目,减少土地增值税税额。二是扩大项目金额。 虽然签订总额包干合同,但在施工环节新增项目,并在决算付款时以新增项目名义调高决算金额。 施行甲供材料构筑逃税通道 在建设项目工程中,建设单位(甲方)自购主材已较为普遍,通常称为“甲供材”。部分项目甲供材比例占到工程造价的40%到60%,因为它既能降低工程成本,又能保证材料质量,可谓一举两得。 近来,从税务稽查和土地增值税清算中发现,如果税收征管不到位,甲供材会成为税收征管的盲区,造成甲供材税款流失,导致工程造价不真实,主要表现在如下几个方面。 一是建设单位将甲供材直接列入成本,造成税款流失。按照建设工程计价程序规定,工程造价包括直接费、间 接费、利润和税金。甲供材是直接费的重要组成部分,也是税费计取的重要基数。建设单位将甲供材直接计入工程成本,减少计价程序的直接费,目的是逃避“甲供材”应承担的税金,降低工程造价。 二是甲供材进入工程计价程序计税,但施工企业以结算价开具建安发票,导致税款流失。按照《中华人民共和国营业税暂行条例实施细则》第十八条规定,纳税人从事建筑工程作业,无论与对方如何结算,其营业额均应包括所用原材料及其他物资和动力价款在内。施工企业应以工程总价开具建安发票,建设单位在价款结算中将甲供材扣除。实际操作中施工企业以扣减甲供材后的结算价款开具发票,不仅少交相关税费,还截留了建设单位甲供材税金。 三是甲供材重复列支。房地产开发企业购入的甲供材在已经计入开发成本的情况下,关联企业按不扣除甲供材部分开具建安发票,造成重复列支开发成本,计算扣除项目时重复扣除。 五类风险手法 案例1:关联交易虚列绿化费用 某山庄项目,前期绿化工程由绿森林公司承办,项目合同金额为120万元。开发商以树木基本死亡为由,追补后期的绿化完善工程费用金额1080万元,并由其关联子公司完成。其实质是与关联公司签订虚假合同,虚开发票,绿化工程支出3600万元列入基础设施费。后期绿化费用成倍翻番,且由关联企业承担该项目的实施。 案例2:甲项目绿化费用挪至乙项目列支扣除 某地产项目绿化费用265万元。一笔是某市A公司承建的屋顶花园,金额为27万元。另一笔为某市B公司开具的绿化费发票,金额为238万元,全部未写明绿化地点。 A地产整个开发项目除了屋顶花园外,就是两幢楼之间的中心绿化带。这笔238万元的绿化费就应该是中心绿化带的成本。但中心绿化面积并不大,总共也就1500平米左右,树木更是屈指可数,为什么成本会这么高?A地产为何要舍近求远地找公司搞绿化?经税务稽查核实,项目合同“注意事项”上面注明该工程植树2700棵。1500平方米的绿化面积怎么能种植2700棵树呢?这岂不是1平方米内要种两棵树吗?而现场一共只有50棵树。在详实的事实面前,A地产负责人不得不承认,因A地产的利润相对较高,B公司总部便指示把另一合资新建楼盘的绿化费238万元放到了A地产进行列支。 案例3:签订虚假合同虚开发票列支花木费用 如某县某房地产公司会计 账册显示:该公司一、二期项目中用于基础设施建设的花木、石景费用高达638.57万元,占开发总成本8510.35万元的7.5%。 主要有银杏树64棵、每棵5.5万元,香樟树55棵、每棵3.2万元,以及其他花木盆景,总价值528万元。经税务检查人员核实,该公司利用农民个人出售自产花木免税的政策,在花木、石景费用上动手脚,故意签订虚假合同,扩大成本费用以少缴所得税。 事实上,该公司以支付部分费用为诱饵,促使王某、葛某虚开发票金额245.4万元。又以他人名义到地税部门开具工程发票,虚开石景费用71.87万元。经最终检查确认,该房地产开发公司2007年度以虚列花木、石景费用为手段,多列支出317.27万元,少缴企业所得税104.7万元。为此,除依法追缴其所逃税款外,另处罚款52.35万元,并加收滞纳金15万元。 案例4:多列支绿化费用于发放员工福利 用于绿化的树木和花草的价格差异很大,很难准确界定,且国家对绿化工程达标规定的 要求较低。某置业有限公司瞄准了这个漏洞,对每个绿化项目都采取了高预算、低投入、多报账的方法。5年来,共虚列、多列绿化费支出729万元,主要用于给员工发放福利、津贴和请客送礼。 案例5:预提绿化费用加大商品房成本 房地产开发企业尚未施工,但已在广告中明确承诺建造且不可撤销的小区的园林绿化费用,年终预提。某些房地产开发企业采用“预提费用”、“待摊费用”账目调整当期利润。 一是费用计提未付。预提费用、预计负债是企业根据谨慎性原则预计提取记入当期成本、费用的未支付款项,但因是当期预期数,提取金额与以后应支付金额容易存在较大差异。从企业角度讲,当期有会计利润,多提预提费用、预计负债,形成亏损;当期亏损,则不提或少提,从而达到人为操纵会计利润目的。 二是预提“公共配套”费用数额大,在配套工程完工验收之后不及时结转配套工程成本。有的企业在配套工程完工验收之后,仍继续计提或重复计提“预提费用”,长期滚动使用,加大商品房成本。

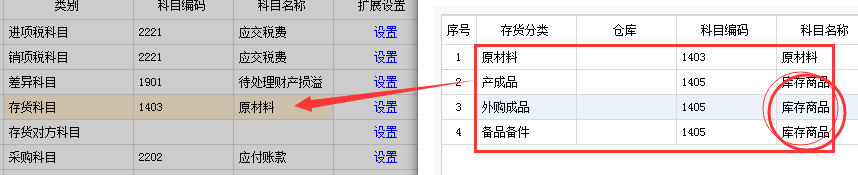

录入固定资产卡片的时候,怎么设置自动生成的凭证分录中带出应交税费-应交增值税-进项税吗? 录入固定资产卡片的时候,怎么设置自动生成的凭证分录中带出应交税费-应交增值税-进项税吗?[]

您好,固定资产设置 - 纳税调整增加方式 如可抵扣税入账科目填写 再到卡片样式中,增加项目可抵扣税额@畅捷服务孙彦杰:卡片中已经有了可抵扣税项目。并且在填写卡片的时候已经填写了可抵扣税项目了。但是自动生成的凭证中还是没有抵扣前的金额。我已经手动修改了分录,但是以后再有这样的固定资产需要录入,我那要在哪里设置好(自动生成凭证时分录有应交税费-应交增值税-进项税额)。。因为设置好了之后就不用每次都手动修改了固定资产设置 - 纳税调整增加方式你选择的哪个 资产增加时你又用的哪个