对一个放弃免税权案例的分析

2016-6-6 0:0:0 用友NC小编对一个放弃免税权案例的分析

对一个放弃免税权案例的分析 筹划需要具体问题具体分析。本文案例中,筹划者打破思维定式,主动放弃权的筹划思路或许会给大家一些有益的启示。 【案例】 某热电企业,经营形式热电联产,电力产品适用税率17%,通过电力部门并网销售;蒸汽产品适用增值税税率13%,主要供应周围工业企业生产,冬季供暖期负责城镇居民供热。当地供暖期为每年11至12月和次年1至3月共5个月。 根据《部 国家总局关于继续执行供热企业相关政策的通知》(财税[2006]117号)和《财政部 国家税务总局关于继续执行供热企业增值税房产税城镇土地使用税优惠政策的通知》(财税[2009]11号),供暖期内供热企业向居民个人供暖而取得的采暖费收入免征增值税。 该企业注册地在文件列明的可享受税收优惠政策的地区范围内,2006至2009年各供暖期内该企业当然地享受了此项税收优惠。 2009年度经营情况:账面总营业收入27545万元,销售成本24101万元,利润总额2017万元。全部销项税额3727元,全部进项税额3434万元。 为保持可比性,笔者沿用筹划者将2008至2009年供暖期后3个月和2009至2010年供暖期前2个月共5个月视为一个“供暖期”的假设。 “供暖期”内经营情况:全部营业收入14028万元,其中居民供暖收入2444万元。全部进项税额1663万元。全部销项税额1706万元。 该企业“供暖期”内向居民供暖收入2445万元,享受免税优惠,未计提销项税额,但同时相应进项税亦不得抵扣,需按规定作进项税额转出,企业财务部门自行计算转出进项税额1663*2444/14028=289.73(万元)。 全年缴纳增值税:3727-(3434-289.73)=582.73(万元)。 假如该企业不享受“财税[2006]117号”和“财税[2009]11号”文规定的税收优惠政策,则全年应缴增值税: 销项税3727+2444/1.13*0.13=3727+281.17=4008.17(万元);进项税:3434万元;应缴增值税:4008.17- 3434=574.17(万元)。 免税与不免税两者相差:582.73-574.17=8.56(万元) 通过以上测算对比,财务人员发现,享受免税政策反倒比不享受免税政策多缴税! 财务人员与一起探讨,归纳出如下几点原因: 1、免税收入为城市居民冬季供暖收入,属公用事业服务范畴,响应政府号召要承担部分社会责任,而政府对居民供热收费价格控制,实行政府定价或政府指导价的管理形式,无法市场化运作。供热企业生产原材料却需参与市场竞争,无法逆转上涨的价格。增值税理论基础是有增值就有税,无增值则无税。利润空间被进一步压缩,进项税额接近甚至超过销项税额,无须免税即无税可缴。 2、“《财政部 国家税务总局关于金属矿非金属矿采选产品增值税税率的通知》(财税[2008]171号)”自 2009年1月1日开始实施,企业所需主要原料煤炭,增值税率由13%调高至17%,而销售蒸汽税率是法定的低税率13%无法改变,事实上形成低“征”高“扣”。 3、热电联产,生产工艺决定大部分(主要原料)进项税无法准确划分。按照规定的分摊公式计算,要多转出进项税。 4、新的《增值税暂行条例》自2009年1月1日开始实施,非房屋建筑物类固定资产进项税允许抵扣,而企业设备老化,未来2-3年急需更新改造,固定资产投入将持续增大,允许抵扣的进项税额大幅提升。 5、产品销售结构发生变化,进入2009年以来高税率产品收入比重下降,低税率产品比重上升,导致销项税额减少。 根据测算结果和归纳的原因,注册税务师认为该项免税政策已不适应本企业实际情况,继续选择享受免税政策将得不偿失。2009年末,注册税务师郑重向公司董事会提出2010年放弃享受免税优惠的筹划策略,说服董事会下决心做出决议,向主管税务机关书面提出放弃享受居民供暖收入免税的声明。经过主管税务机关备案,自2010年1月1日起,不再享受该项收入免税的优惠待遇。 对该企业2010年放弃免税权后的情况追踪: 2010年1至12月该纳税人实现营业收入29532万元,营业成本27173万元,利润总额872万元;销项税4194万元;进项税4390万元;期末留抵税额196万元。 2010放弃享受免税优惠,全年未缴纳任何增值税款,期末尚结余留抵税额196万元,留待下年抵扣。而享受免税政策的2009年却上缴增值税582.73万元。 需要说明的是,2010年度该企业实际增值税税负为零,并不全是放弃享受免税优惠政策的筹划策略造成的,但不可否认,放弃免税权的筹划确实起到了一定的作用。 2010年出现增值税零税负的实际原因,主要有以下几点: 1、成本继续攀高,利润下降,2009年利润率7.32%,2010年利润率下降为2.95%。 2、2010年加大固定资产投入,更新改造老化设备,累计购进固定资产抵扣进项税312万元。 3、因声明放弃享受免税的优惠政策,2009年至2010年供暖期的后3个月减少进项税额转出151万元。 4、为同2009年度增值税缴纳情况作对比,单独计算的2010年11至12月减少进项税额转出134.81万元。 假如,2010年该企业未放弃享受免税优惠政策,则2009年至2010年供暖期的后3个月应计算转出进项税149.51万元;2010年至2011年供暖期前2个月应计算转出进项税134.81万元;再剔除不可比的固定自产抵扣政策影响的进项税312万元。 该企业2010年实际可缴纳增值税4194-(4390-312-151-134.81)=401.81(万元) 结语 1、从案例筹划者来看,筹划者独辟蹊径,主动选择放弃免税优惠,大胆探索的思路值得肯定和借鉴。 2、从纳税人来看,依法纳税是其应尽的义务,选择放弃免税优惠是其享有的权利。免税优惠权利的享受或者放弃,纳税人有选择的自由。《增值税暂行条例实施细则》第三十六条规定,纳税人销售货物或者应税劳务适用免税规定的,可以放弃免税,依照条例的规定缴纳增值税。放弃免税后,36个月内不得再申请免税。但本文涉及的优惠政策只执行到2010年,政策到期自动失效。2010年后,国家再出台与本政策无关联的其他优惠政策,该企业仍可申请享受,不应受36个月的放弃免税声明的约束。 3、从税务机关来看,当某项免税的优惠政策变成“鸡肋”,被纳税人摒弃时,政策制定者更应引起深刻地反思。如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

- 刚建帐怎么填期初余额2018-11-23 7:18:20

- 期初余额录入不对,想要修改,怎么办?2018-11-22 18:22:41

- 登记银行日记账的要求是什么2016-9-18 11:10:33

- 登入用友T3软件提示错误;“内存溢出”?2016-9-7 12:51:29

- 登陆系统管理提示IIS配置不正确 _02016-8-30 11:28:58

- 电费保证金是否征收增值税?2016-8-30 11:12:30

- 电算化条件下高校的内部会计控制2016-8-30 11:10:0

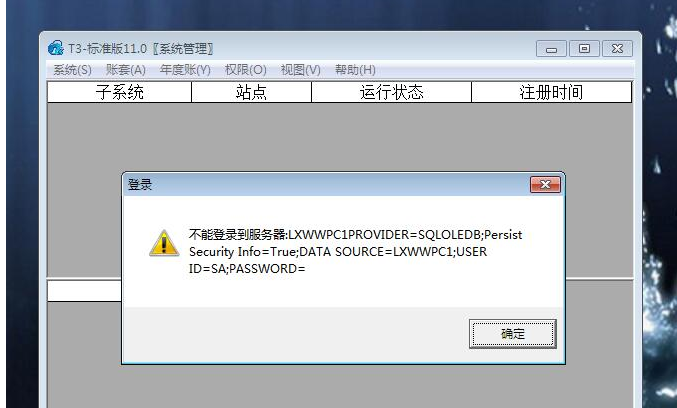

- 登陆企业门户提示“无法登陆服务器”2016-8-30 11:8:15

- 防治禽流感有哪些税收优惠政策2016-8-30 11:4:43

- 登录界面没有操作员2016-8-22 16:10:5

最新信息

- 程序检测到“T3产品服务”没有开启,请问您是否开启?这是什么问题

- 采购入库生单,选择采购到货单时,到货数量800,入库数量800时,老是提示:入库数量不能大于所参照到货单的数量,不能保存! 实际入库数量和到货数量是相等的。当把入库数量改成100之后,又可以生单成功!但是入库数量改成700,也是不能成功的。不知道什么原因??

- 采购分开流程,存货启用该了部门辅助项,参照进货单生成凭证,存货科目不能带出部门辅助项。但是进货单是录入了部门的。

- 采购到货单做好了,采购检验单生单时还是没有

- 采购发票制单的时候提示供应商被锁定

- 采购发票如何控制重复做单,现在发现有的采购发票有重复的单据,已经结账如何处理?可以做红字发票冲掉重复的蓝字发票吗?

- 采购批量 都影响那些单据啊?是只影响采购订单吗

- 采购期初记账是在什么情况下需要记账呢,在什么时候记账?

- 采购管理中的采购订单中的单价能否设置不录入,或者默认为0

- 采购管理中进货页面打开后出现脚本错误,其他控件都无法选择访问。

房地产开发企业固定资产清理的核算 房地产开发企业固定资产清理的核算

固定资产由于使用磨损、遭受非常事故而降低或丧失生产能力,以及过时陈旧、继续使用在经济上不合算等原因,不能或不宜继续使用时,要办理报废手续,进行清理,通过“固定资产清理”科目加以核算。

企业购建的固定资产,是为本企业开发经营使用的,但对那些不适用或不需用的固定资产,如加以出售、转让,也应通过固定资产清理。因为出售、转让的固定资产,有些也需要进行拆除清理,所以也应与报废毁损固定资产一样,通过“固定资产清理”科目加以核算。