对未按规定报送财务制度、办法的如何处理

2016-6-7 0:0:0 用友NC小编对未按规定报送财务制度、办法的如何处理

对未按规定报送财务制度、办法的如何处理对未按规定将财务、会计制度或财务、会计处理办理报送税务机关备查的,由税务机关责令限期改正,逾期不改的,处以2千元以下的罚款;情节严重的,处以2千元以上1万元以下的罚款。

如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

- 刚建帐怎么填期初余额2018-11-23 7:18:20

- 期初余额录入不对,想要修改,怎么办?2018-11-22 18:22:41

- 登记银行日记账的要求是什么2016-9-18 11:10:33

- 登入用友T3软件提示错误;“内存溢出”?2016-9-7 12:51:29

- 登陆系统管理提示IIS配置不正确 _02016-8-30 11:28:58

- 电费保证金是否征收增值税?2016-8-30 11:12:30

- 电算化条件下高校的内部会计控制2016-8-30 11:10:0

- 登陆企业门户提示“无法登陆服务器”2016-8-30 11:8:15

- 防治禽流感有哪些税收优惠政策2016-8-30 11:4:43

- 登录界面没有操作员2016-8-22 16:10:5

最新信息

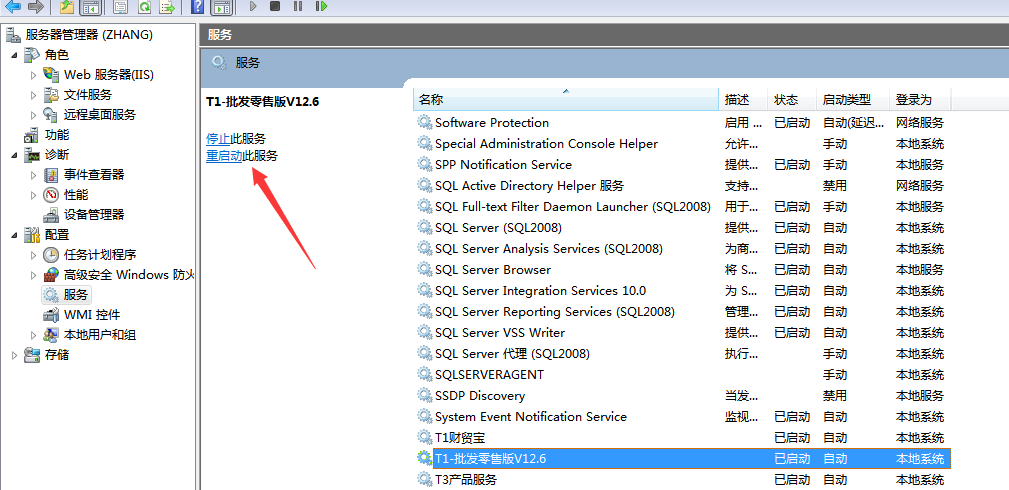

- 程序检测到“T3产品服务”没有开启,请问您是否开启?这是什么问题

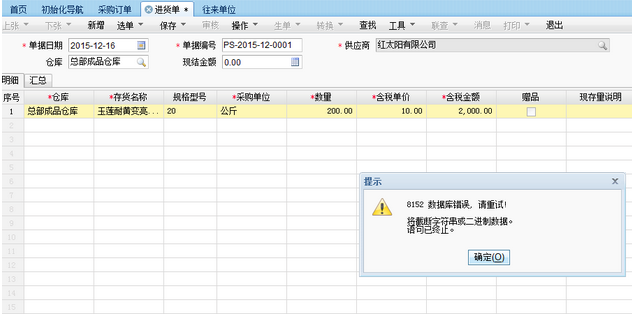

- 采购入库生单,选择采购到货单时,到货数量800,入库数量800时,老是提示:入库数量不能大于所参照到货单的数量,不能保存! 实际入库数量和到货数量是相等的。当把入库数量改成100之后,又可以生单成功!但是入库数量改成700,也是不能成功的。不知道什么原因??

- 采购分开流程,存货启用该了部门辅助项,参照进货单生成凭证,存货科目不能带出部门辅助项。但是进货单是录入了部门的。

- 采购到货单做好了,采购检验单生单时还是没有

- 采购发票制单的时候提示供应商被锁定

- 采购发票如何控制重复做单,现在发现有的采购发票有重复的单据,已经结账如何处理?可以做红字发票冲掉重复的蓝字发票吗?

- 采购批量 都影响那些单据啊?是只影响采购订单吗

- 采购期初记账是在什么情况下需要记账呢,在什么时候记账?

- 采购管理中的采购订单中的单价能否设置不录入,或者默认为0

- 采购管理中进货页面打开后出现脚本错误,其他控件都无法选择访问。

单据编号经常重复,重新在规则那里调整过了,过几天又重复 单据编号经常重复,重新在规则那里调整过了,过几天又重复[]

检查下辅助中心,单据编号规则样式设置,看下生效规则是什么,如果是过账后生效,您保存草稿单据编号不会改变。如果是保存后生效,在检查下编号样式,点击销售单,看下右下角的单据总数和编号计数是多少,编号计数一定要大于单据总数,例如单据总数是10,编号计数一定要是11或是以上的数字

改变企业经营方式 寻求消费税节税方案 改变企业经营方式 寻求消费税节税方案 白酒生产企业的是从量和从价复合征税,《国家总局关于加强白酒消费税征收管理的通知》(国税函〔2009〕380号)对如何核定从价税作出了规定。在符合国家相关消费税政策的前提下,白酒生产企业可以通过多种方式对消费税开展合理合法的筹划。 生产方式不同亦不同 酒类生产企业自产自销A公司是产供销一体化的酒类生产企业,2011年生产瓶装白酒5000吨,共1000万瓶(0.5公斤/瓶),每瓶出厂含税价25元,无外销。 2011年,A公司共销售800万瓶白酒,合计销售额(不含税)为800×25÷1.17=17094.017(万元)。自产自销类白酒生产企业的消费税税率为20%,A公司应纳消费税为17094.017×0.2=3418.803(万元)。 成立子公司销售产品该类白酒生产企业全资成立一个独立法人的销售子公司,生产厂按一定的出厂价将酒类产品销售给子公司,由后者推向市场。承上例,A公司2011年生产瓶装白酒5000吨,共1000万瓶(0.5公斤/瓶)。当年共销售800万瓶、单价12.5元白酒给其子公司W公司,合计销售额(不含税)为800×12.5÷1.17=8547(万元),应纳消费税为8547×0.2=1709.4(万元)。同时,W公司对外按每瓶25元含税价销售,合计销售额(不含税)为800×25÷1.17=17094.017(万元)。 A公司2011年消费税占子公司销售额为1709.4÷17094.017=10%,企业应纳消费税较自产自销方式少缴3418.803-1709.4=1709.4万元。 那么,A公司这样筹划是否合法呢?根据国税函〔2009〕380号文件第八条规定,白酒生产企业销售给销售单位的白酒,生产企业消费税计税价格高于销售单位对外销售价格70%(含70%)以上的,税务机关暂不核定消费税最低计税价格。白酒生产企业销售给销售单位的白酒,生产企业消费税计税价格低于销售单位对外销售价格70%以下的,消费税最低计税价格由税务机关根据生产规模、白酒品牌、利润水平等情况在销售单位对外销售价格50%-70%范围内自行核定。其中,生产规模较大,利润水平较高的企业生产的需要核定消费税最低计税价格的白酒,税务机关核价幅度原则上应选择在销售单位对外销售价格60%-70%范围内。 据此,A公司应征消费税价格低于W公司对外销售价格的70%,应征消费税价格就由主管税务机关自行核定(不低于50%)。例中,A公司应征消费税价格为每瓶12.5÷1.17=10.68(元),等于W公司对外销售价格的50%,即25÷1.17=21.37(元)。针对这种情况,主管税务机关要在50%-70%之间核定消费税计税价格,企业要拿出证据(主要是企业的生产规模、白酒品牌、利润水平),以得到主管税务机关的认可。 委托加工此类白酒生产企业一般是委托第三方进行半成品加工,由加工企业代缴一部分消费税,加工完成后,产品返还到生产企业入库,后者完成成品后,再销售给子公司。最后的纳税环节和流程与成立子公司销售产品方式基本相同,即要建立独立法人子公司(产品销售公司)酒类生产企业。不同的是,此时生产企业在加工环节缴纳的消费税可以抵扣。 承上例,A公司2011年生产瓶装白酒5000吨,共1000万瓶(0.5公斤/瓶)。2011年共销售800万瓶、单价12.5元白酒给子公司W公司,合计销售额(不含税)为800×12.5÷1.17=8547(万元),应纳消费税为8547×0.2=1709.4(万元)。同时,W公司对外按每瓶25元销售,合计销售额为800×25÷1.17=17094.017(万元)。 A公司在2011年委托Z公司代加工部分酒类产品,不含税加工费为300万元,半成品为700万元。Z公司代缴消费税(300+700)÷(1-20%)×0.2=250(万元),所以A公司2011年补缴消费税为1709.4-250=1459.4(万元),实缴消费税等于1709.4万元。 包装物筹划 酒类企业包装物可以重复使用,为降低成本,企业销售瓶装酒时,一般有回收酒类包装物的条款。为减少风险,酒类生产企业一般会收取包装物押金。根据现有消费规,生产企业销售酒类产品(黄酒、啤酒除外)而收取的包装物押金,无论押金是否返还及上如何核算,均需并入酒类产品销售额中,依酒类产品的适用税率征收消费税。 由于白酒生产企业收取包装物押金需要纳入销售额中征收消费税,所以酒类企业可以不收取押金,而通过不动产担保的形式,完成包装物收取工作。承上例,A公司向销售商(非关联公司)销售酒类产品5000万元,根据白酒销售合同的规定,有价值200万元的白酒包装物需要重复收回,此时,A公司可与销售商签订一个不动产担保合同,以保证白酒包装物的安全回收。 运输费筹划 酒类产品从生产方转运到销售方,肯定需要运输,酒类生产企业可以有3种选择:一是自行运输,二是采购方自行提货,三是委托第三方,即专业运输公司。这三种形式,消费税是不一样的。 根据现行我国消费税相关的规定,消费税中的销售额,指纳税人销售应税消费品向购买方收取的全部价款和价外费用,“价外费用”中包括“运输装卸费”。但消费税相关法规又特指下列款项不包括在“价外费用”内:承运部门的运费发票开具给购货方的;纳税人将该项发票转交给购货方的。 由此,酒类生产企业可以将产品委托第三方,即运输专业公司进行运输,由运输公司与购货方独立交易核算,以减少价外收费,从而降低消费税税基。当然,酒类生产企业可以选择采购方自行提货的方式,这样就间接减少了消费税税基。