对非货币性交易的所得税调整

2016-6-13 0:0:0 用友NC小编对非货币性交易的所得税调整

对非货币性交易的所得税调整财政部公布的非货币性交易准则主要解决换入、换出非货币性资产的计价,以及相关损益确认等会计核算问题。这一准则与现行企业所得税制度对收益和成本的确认规则有所差异,在计算企业所得税时应注意调整。现举例分析如下。

资料:A公司、B公司和D公司为制造业企业,C公司为商品流通企业,A、B、C、D公司均系增值税一般纳税人。假设以下经济业务中的甲材料、乙材料、丙产品增值税税率均为17%,且没有发生除增值税外的相关税费。

A公司在2001年3月发生下列非货币性交易业务:

1.3月10日,以外购的甲材料400千克与B公司交换乙材料500千克。甲材料账面价值每千克17元,公允价值每千克15元;乙材料账面价值每千克11元,公允价值每千克12元。

2.3月18日,以本企业生产的丙产品200件与C公司交换丁设备1台,丁设备为C公司经营用旧设备。丙产品账面价值每件100元,公允价值每件120元;丁设备账面原值40000元,已提折旧15000元,公允价值23000元,C公司另外支付银行存款5080元。

3.3月27日,以本企业生产的丙产品100件与D公司交换乙材料1000千克,D公司购入丙产品作为生产用料。丙产品账面价值每件100元,公允价值每件115元;乙材料账面价值每千克10元,公允价值每千克11元。D公司另支付差价款585元。

交易双方的会计处理

第一笔业务

1.A公司

借:原材料——乙材料 6800

应交税金——应交增值税(进项税额) 1020

贷:原材料——甲材料 6800

应交税金——应交增值税(销项税额) 1020

2.B公司

借:原材料——甲材料 5500

应交税金——应交增值税(进项税额 )1020

贷:原材料——乙材料 5500

应交税金——应交增值税(销项税额) 1020

第二笔业务

A公司

借:固定资产 19846.67

银行存款 5080

贷:产成品——丙产品 20000

应交税金——应交增值税(销项税额) 4080

营业外收入 846.675080-5080÷24000×20000

C公司

借:固定资产清理 25000

累计折旧 15000

贷:固定资产 40000

借:库存商品——丙商品 26000

应交税金——应交增值税(进项税额) 4080

贷:固定资产清理 25000

银行存款 5080

第三笔业务

A公司

借:原材料——乙材料 9576.3

应交税金——应交增值税(进项税额) 1870

银行存款 585

贷:产成品——丙产品 10000

应交税金——应交增值税(销项税额) 1955

营业外收入 76.3(585-585÷11500×10000)

D公司

借:原材料——丙材料 10500

应交税金——应交增值税(进项税额) 1955

贷:原材料——乙材料 10000

应交税金——应交增值税(销项税额) 1870

银行存款585

解题指导:

企业换出非货币性资产在税收上应作销售处理,确认其计税收入和计税成本,调整应纳税所得额;换入非货币性资产的计税成本应按接受的增值税专用发票中反映的公允价值确认;因为补价是由于换出资产的公允价值大于换入资产的公允价值而取得的,所以,对换出资产已确认了计税收入和相应的应纳税所得额,对补价收益就不应再计入应纳税所得额,否则就会重复计算收益,已计入“营业外收入”科目的补价收益应调减应纳税所得额。

1.第一笔业务。A公司换出甲材料应确认计税收入6000元,计税成本6800元,应调减应纳税所得额800元;换入乙材料的计税成本应为6000元,应调减800元。B公司换出乙材料应确认计税收入6000元,计税成本5500元,应调增应纳税所得额500元;换入甲材料的计税成本应为6000元,应调增500元。

2.第二笔业务。A公司换出丙产品应确认计税收入24000元,计税成本20000元,应调增应纳税所得额4000元;换入丁设备的计税成本应按公允价值23000元确认,应调增3153.33元;“营业外收入”反映的补价收益846.67元调减应纳税所得额。C公司换入丙商品的计税成本应为24000元,应调减2000元;固定资产清理的计税收入应以公允价值23000元确认,应调减应纳税所得额2000元。

3.第三笔业务。A公司换出丙产品应确认计税收入11500元,计税成本10000元,应调增应纳税所得额1500元;换入乙材料的计税成本应为11000元,应调增1423.7元;“营业外收入”反映的补价收益76.3元调减应纳税所得额。D公司换出乙材料应确认计税收入11000元,计税成本10000元,应调增应纳税所得额1000元;换入丙产品的计税成本应为11500元,应调增1000元。

如果您的问题还没有解决,可以到 T+搜索>>上找一下

相关阅读

- 刚建帐怎么填期初余额2018-11-23 7:18:20

- 期初余额录入不对,想要修改,怎么办?2018-11-22 18:22:41

- 登记银行日记账的要求是什么2016-9-18 11:10:33

- 登入用友T3软件提示错误;“内存溢出”?2016-9-7 12:51:29

- 登陆系统管理提示IIS配置不正确 _02016-8-30 11:28:58

- 电费保证金是否征收增值税?2016-8-30 11:12:30

- 电算化条件下高校的内部会计控制2016-8-30 11:10:0

- 登陆企业门户提示“无法登陆服务器”2016-8-30 11:8:15

- 防治禽流感有哪些税收优惠政策2016-8-30 11:4:43

- 登录界面没有操作员2016-8-22 16:10:5

最新信息

- 程序检测到“T3产品服务”没有开启,请问您是否开启?这是什么问题

- 采购入库生单,选择采购到货单时,到货数量800,入库数量800时,老是提示:入库数量不能大于所参照到货单的数量,不能保存! 实际入库数量和到货数量是相等的。当把入库数量改成100之后,又可以生单成功!但是入库数量改成700,也是不能成功的。不知道什么原因??

- 采购分开流程,存货启用该了部门辅助项,参照进货单生成凭证,存货科目不能带出部门辅助项。但是进货单是录入了部门的。

- 采购到货单做好了,采购检验单生单时还是没有

- 采购发票制单的时候提示供应商被锁定

- 采购发票如何控制重复做单,现在发现有的采购发票有重复的单据,已经结账如何处理?可以做红字发票冲掉重复的蓝字发票吗?

- 采购批量 都影响那些单据啊?是只影响采购订单吗

- 采购期初记账是在什么情况下需要记账呢,在什么时候记账?

- 采购管理中的采购订单中的单价能否设置不录入,或者默认为0

- 采购管理中进货页面打开后出现脚本错误,其他控件都无法选择访问。

用友与总帐对帐与总帐对帐

| ||||||||||||||||||||||||||||||||||||

用友知识库

更多使用技巧

热点文章

- 水电费是代收代缴的,但是有些单位必须要求我们开发票,这个怎么跟他解释,而且坚持开了发票,怎么能抵扣这一部分税额?小规模纳税人。

- T+经常提示无法显示此网页

- 给客户设置了二级批发价格,为什么带出来还是普通客户价格呢?

- 已超过规定账套数量,不能登录,请联系服务商。T+标准版能用多少账套?

- 老师,我们2015年导入了新帐套来代替原来的帐套,所以会计科目增加了“研发费用”导改财务报表不平。接下来2016年所有的报表 都不平,怎么办呢?

- 5月份购买了一个固定资产,5月份已经录入卡片了。但是6月份公司又将这个固定资产退给了供应商,我在固定资产模块该如何处理呢?

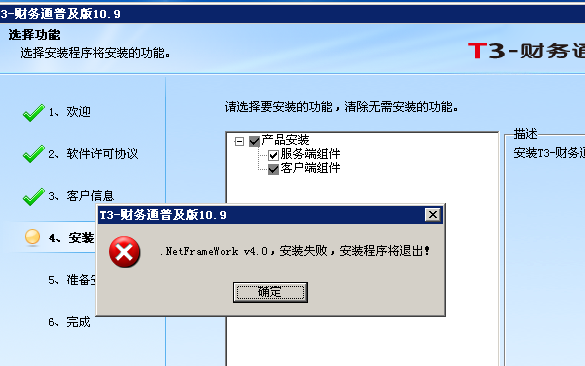

- 装T3 10.9普及版提示NetFrameWork v4.0安装失败,安装程序将推出

- T+12.1,利润表,c列和d列调换位置,怎么调换

- 老师,我们买东西,价税合计做账计入管理费用,贷银行存款,后来,又退回了,但是对方只退了不含税的部分,收到款,我要怎么做账?直接冲管理费用吗?差额是不是不用做账了?

- 如何录入期初余额

用友热销产品

- 最新文章排行

- 热门文章排行

- 餐饮行业,调拨给其他门店物品,已计提了9个月摊销,还有15个月没摊,按原值调拨,怎么样做账务处理?谢谢

- 餐厅的装潢费用摊销怎么做账?

- 顶尖POS收款机怎样往里录入供应商还有库存管理,是不是不录入供应商信息就无法使用库存呢?希望高手解答。

- 阿里怎么设置付款减库存

- 银行贷款利息计算器,我要买房,贷款17万6千,10年还清,商业贷款,建设银行的,请问你我每个月需要付多少

- 金蝶软件里面的销售费用发票如何生成凭证?

- 金蝶kis专业版软件为什么双击想要看的单子老是打不开???偶尔还会出现断网的现象,但是很快连接上了的

- 金蝶kis专业版的过滤界面方案名称是什么意思

- 速达软件3000XP应付账款已经增加了50多个子科目,现再想增加下级科目,为什么不能呢是否下级科目已经限制?

- 远程通服务端登录密码忘了怎么办