银行存款常见的作假手法

2019-4-9 8:0:0 用友T1小编银行存款常见的作假手法

银行存款常见的作假手法1、擅自提现

是指财务人员在支票管理制度比较混乱,内控制度不健全的情况下,私自签发现金支票,不留存根不记账,将提取的现金据为已有。

2、出借账户

财务人员或领导利用工作之便,因为交情将账户出借他人的一种作假行为。

如:某公司财务主管的亲戚王某得到佣金8万元无法获得现金,财务主管出于交情指使将王某8万元支票送入银行,并提出现金交付王某。一进一出保持平衡。

3、制造余额差额

财务人员将银行存款日记账余额故意算错,用转账支票套购商品或擅自提现等。也有的在银行存款月末试算时乘机制造余额差额。这种方法一般的人非常难以觉察,除非在作假当年核查,否则很难发现。

4、出借转账支票

会计人员利用工作之便或领导授意,非法将转账支票借与他人进行营利性业务的结算,或将空白支票作抵押进行买卖交易。

5、涂改转账支票存根日期

商业企业按规定一般人的进项税额须在款项付讫后才可抵扣。企业为了逃避税款,在款项不足付款或不愿付款的情况下,企业领导授意财务人员用以前年度或以前已作抵扣下账的付款存根或未用支票存根对日期进行改动作为抵扣付款凭证,这是企业为了套取税款的一种非法的舞弊行为。

6、修改银行存款进账单日期

会计人员将以前年度已下账的付款进账单修改日期后作为报账年度的原始凭证下账。然后擅自提现进行贪污。这种作假方式主要是通过重复记账,套取现金。而账账、银行存款日记账和对账单余额总是保持一致,不易被人发现。

7、重支存款

会计人员利用实际支付款项时银行结算凭证即银行进账单回执联和有关付款凭证即支票存根分别进行下账。化一为二,一笔业务作两笔账。利用账户余额平衡原理,将银行存款日账上记载的比银行存款对账单上记载的多余金额从账户中提出,据为已有。

8、支票套物

会计人员利用职务之便签发转账支票套购物品,不保留存根不记账,将所购物品据为已有。

9、开立“黑户”截留存款

介于银行内部制度不健全,有些单位为了在经营过程中运作灵活,在正常使用的银行账户以外,以某种名义在银行开立别的账户用于收付非法款项或作为企业的小金库。

10、银行存款不入账,贪污或挪用

财务人员和业务人员常见的一种作假行为,如各种现金收入送存个人账户以“预付货款”名义将单位银行存款划到个人账户上,或“预收货款”不入账,擅自入个人账户,虚拟业务将银行存款划入个人账户。业务活动中各种回扣不上交,存入私户以便贪污或挪用。

11、转账套现

企业领导或财务人员通过利用外单位的银行存款账户为其套取现金,表面上会计处理挂往来 借:应收账款 贷:银行存款一收一付金额不变,然后外单位又以 借:银行存款贷:现金的以虚避实的方法套取现金,交于企业领导或财务人。

12、存款漏账

会计人员利用业务上的漏洞,伺机漏记银行存款,待以后有机会再从银行账上提现。这种情况多为银行代收款,银行收款后通知企业,会计隐匿收款凭证不记账的。

13、套取利息

财务人员在制作会计凭证时,只记贷款的利息支出,不作存款的利息收入。出现了账簿与银行存款账户差额,银行存款超出账簿的金额,给财务人员造成了提现不下账机会,即作到银行账户余额平衡,又达到了套取现金的目的。

14、有意签发空头支票

企业采购时,虽然银行存款所剩无几不够付货款,但为了骗得物资以应急之用,或有些单位财务制度不健全,银行不完善,单位支票流失,致使持支票之人利用空头支票招摇撞骗,以谋私利。

15、银行多划款,企业作收入

由于银行或付款单位人员失误,将账款错划。收款企业对来路不明的款项也不主动退回,企业将这部分不属自己的款项据为已有。

16、挪用账外资金,炒股票非法获利

企业建立“黑户”,设置账外账。有权决定"小金库"的人擅自挪用资金,进行账外谋利活动。

17、多头设户,拖欠银行本息

企业越作越大,贷款越来越多,外债越积越高。业主将资金转移,销货回收率降低,收回的款项不足以支付贷款利息。

18、公款私办信用卡,损害国家利益

有些单位领导和财务人员利用职务之便,图谋方便或炫耀自己,利用公款办理私用信用卡。之后,虽然补足挪用的公款,但损害了国家利益。

19、擅自出借资金,利息收入不入账

企业资金运作较好,比较宽裕,当权者将银行存款擅自借与别人,收到利息收入,私设小金库用于不正当支出。

20、为其他单位或个人提供银行账户,收取好处费

如:李某获得设计费50 000元,因为出支票方针对单位,无奈李某借用A设计院账户,支付借用账户好处费10 000元。

如果您的问题还没有解决,可以到 T+搜索>>上找一下答案

相关阅读

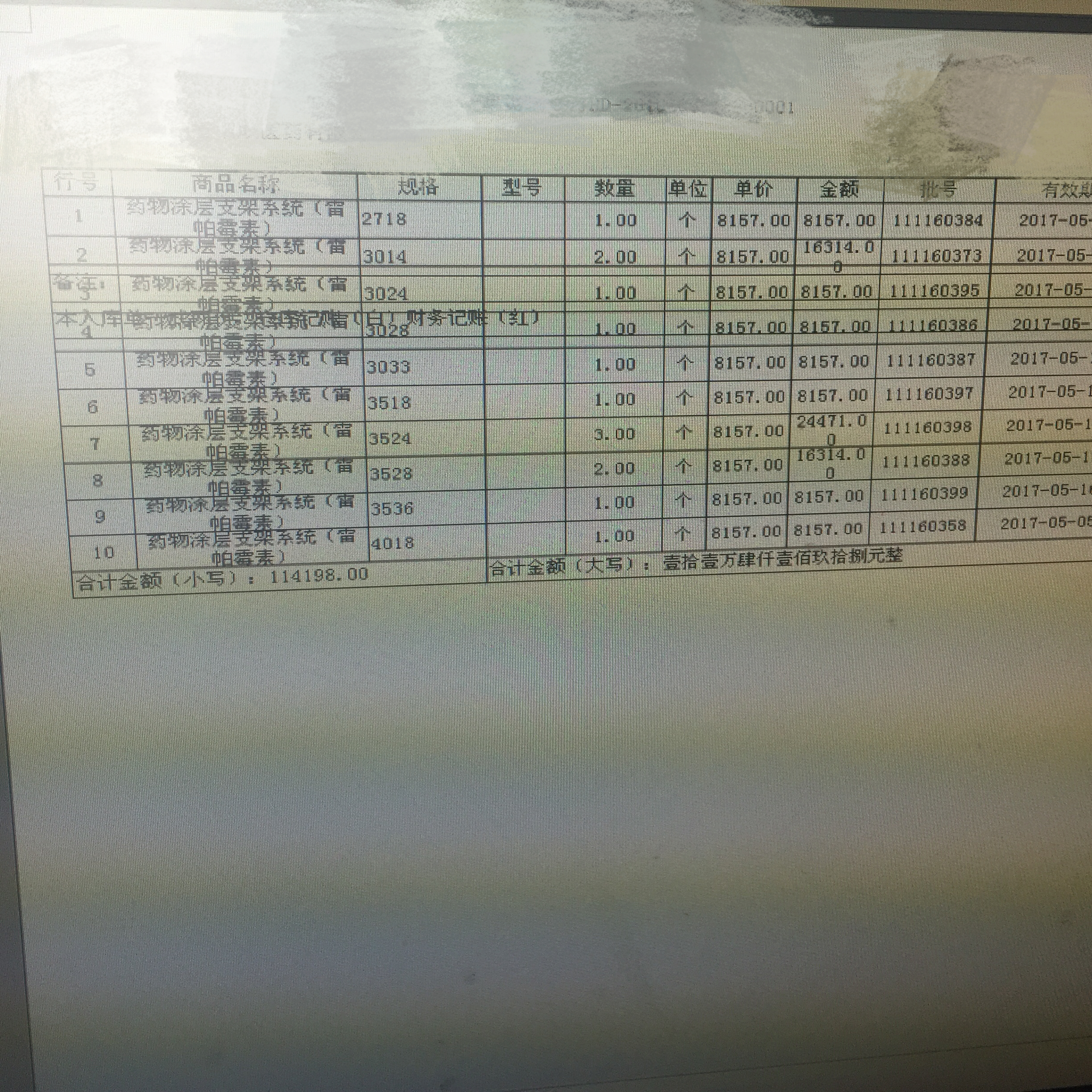

- 一支药回扣7元透析销售返利区别2019-4-9 8:0:0

- 用友U8价保处理方式及调拨加减价处理2019-4-9 8:0:0

- 治理假账之己见2019-4-9 8:0:0

- 银行存款业务会计造假形式和识别技巧2019-4-9 8:0:0

- 酒店的内部审计2019-4-9 8:0:0

- 酒店的内部审计 _02019-4-9 8:0:0

- 一项任期经济责任审计查出六起经济案件2019-4-9 8:0:0

- 一项任期经济责任审计查出六起经济案件 _02019-4-9 8:0:0

- 制造行业的舞弊表现及应对措施2019-4-9 8:0:0

- 医疗行业审计中应注意的几个问题2019-4-9 8:0:0

最新信息

个体为一般纳税人与公司一般纳税人账务处理方法一样吗?所得税 一样吗?有享受小型微利企业政策吗? 个体为一般纳税人与公司一般纳税人账务处理方法一样吗?所得税 一样吗?有享受小型微利企业政策吗?[]

1、账务处理基本一样2、所得税分查账和核定征收看你属于哪一类3,、小微企业优惠的是企业所得税,而个体户交的是个人所得税所以我认为个体户不能享受小微企业所得税优惠政策@MRAdam:谢谢@MRAdam:账务制度备案适用:小企业会计准则 对吗?